平成31年度税制改正の全体像

◆消費税率を気にした税制

平成31年度税制改正大綱の全体的なイメージは地味だなというのが第一印象です。

消費税率引上げの影響で景気が悪くなることを非常に気にしているような雰囲気です。住宅や車など高額な資産については、消費税率引上げ後に購入しても、ローン減税が余分に受けられるとか、車に対する税負担を軽減するなどの対応で、税率引上げ後の景気対策に重点をおいたものとなっています。

また、大きな増税の改正がない点も、消費税率引上げと同じタイミングで増税を避けるような配慮と考えられます。

◆法人税関係

法人税関係では、試験研究費税制については控除率を見直した点が変更点となります。

中小企業向け税制では、中小企業者等の軽減税率の特例、中小企業投資促進税制は、2年間延長の取扱い、中小企業者が経営改善設備等を取得した場合の特別償却や税額控除についても、認定支援機関の確認を要件に加えて2年延長ということで、ほぼ現状維持という流れです。

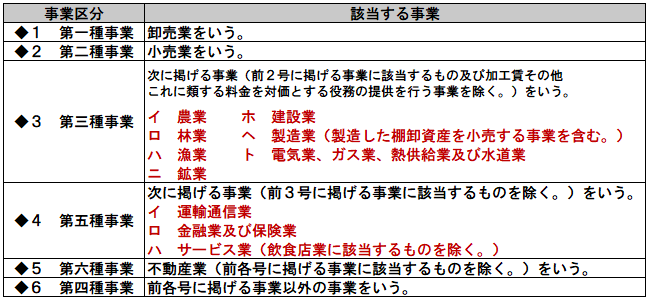

地方税の話題ですが、事業税率が見直される改正事項が入っています。事業税が「事業税」と「特別法人事業税」に枝分かれして、地方公共団体側での分配のルールが変更になります。ただし、納税者視点では、トータルの税負担は変わらないような仕組みとなっています。

◆所得税・住民税関係

所得税関係は、消費税率引上げ後に住宅を取得した場合に、住宅の価格の2%部分を、住宅取得後11年目~13年目の3年間で分割して税額控除できる仕組みを設けました。消費税率引上げ分が、還元される仕組みです。

老人ホームに入っていている状態で相続が発生した場合にも、空き家の3,000万円控除が利用できることになります。介護が必要になり、老人ホームへ入居はやむを得ない状況なので、この制度が利用できるのは、非常に現実的な改正です。

ふるさと納税については、寄付先が指定されることになります。例えば、返礼割合が3割以下で返礼品を地場産品にしているなどのルールを守っている自治体を指定して、指定した自治体への寄付のみがふるさと納税の対象となる仕組みとなります。

税制改正大綱が公表される直前にシングルマザーに対する税制の議論がマスコミ報道されたましたが、一定の場合に住民税が非課税となる制度となりました。ただし、国税については変更がありませんでした。

◆相続税・贈与税関係

相続税及び贈与税で、個人事業者向けの事業承継税制が制定された点は、今年の改正の中では目立つ項目です。法人向けの事業承継税制と同様で10年限定、100%の納税猶予制度です。ただ、事業用小規模宅地は80%引きで評価する制度がありますので、後腐れがない小規模宅地と、長期間に及ぶ管理が必要な納税猶予との比較では、小規模宅地の方が魅力的に感じます。利用されるのは、個人のクリニックなど、かなり限定的なように感じます。

相続税関係では、事業用の小規模宅地に関して、規制がかかりそうな噂がありましたが、今回は規制がかかりませんでした。やはり、消費税率引上げの前後に地価の下落が起きることへの配慮のように感じます。

教育資金贈与・結婚子育て資金贈与については、受贈者の前年の合計所得金額が1,000万円を超える場合には適用がないことになりました。また、教育資金贈与については、受贈者が24歳以上の場合などで、死亡の前3年以内の贈与の場合は、相続税の計算に組み込まれるなどの規制が設けられました。

◆毎年変わる税法

税制改正が毎年行われるわけですが、なぜ毎年なのでしょうか。一言でいえば、国の予算と深い関係があるからです。大きな予算が必要なら、増税をして足りない部分を補わなければならないということで、予算を決める際に税制改正も併せて行うようなイメージです。また、予算との兼ね合いだけでなく、政策実現の手段としての税制の利用という側面があります。最近の例では、雇用促進税制や所得拡大税制など、その時々に合わせた政策実現に向けての税制改正が行われています。

実際の流れとしては、各省庁等から税制改正の要望があがり、税制調査会で審議を実施したうえで、12月に税制改正大綱が公表されます。その大綱と予算案は12月中に閣議決定されます。その後、条文の案を作成して、2月に改正法案が国会で審議され、3月に成立、4月から新しい税制が施行という流れになります。

◆大綱と税法

税制改正大綱が12月に公表されますが、その段階では条文がない状態です。大綱が公表されてから2月に法律案を国会に提出するまでに、ゼロの状態から矛盾のない法律案を作成するわけですから、たいへんなスケジュールとなります。税法の条文を立法していた方にお話を聞いたことがありますが、その作業中はほとんど家に帰らず仕事をしていたとのことです。

年によっては、大綱と出来上がってくる法案で微妙に内容が異なっている場合もあります。大綱段階では大枠しか決まっておらず、細部が未定と言う場合もあれば、条文作成過程で軌道修正を行いつつ、国会提出までに完成させることもあるからです。

4月に施行される段階では、法律だけでなく施行令や施行規則なども定められており、その段階でようやく新しい税制の詳細な取り扱いが明らかになります。たとえば、所得拡大税制では、実際の控除額の計算は施行令がないとできないので、本当の詳細な解説は4月以降にならないとできません。

◆施行令・施行規則・通達

施行令と施行規則という言葉はあまりなじみがないかもしれませんが、重要なことは法律で定めることになっています。法律は国会で定めるので手続きとして重い手続きが必要です。それに対して、施行令は政令とも言いますが内閣総理大臣が決裁する、施行規則は省令とも呼ばれますが財務大臣が決裁することで定められます。

租税法律主義という言葉がありますが、どのような場合に税金がかかるというような重い内容は法律で定め、具体的な計算方法などを施行令で定め、必要な書類や形式などを施行規則で定めるというようなイメージで構成されます。

また、法律、施行令、施行規則以外に通達と呼ばれるものが実務では利用されます。通達自体は、本来は上級行政機関が下級行政機関に対して行う命令ですから、納税者の立場からすると強制されるものではありません。ただし、役所側は通達に従った処理をするので、通達に合わせた処理をすることでリスクを回避することができます。実務では、通達に合わせた処理を行うことが一般的です。ちなみに4月に改正税法が施行されて、通常は6月ごろに改正税法に合わせた通達が公表されます。

◆年末調整はいつまで

単純に年末調整をいつまで終わらせればよいかと質問されると困ってしまいます。理想は、12月給与の支給時に過不足額の調整ができればよいのですが、現実的には12月の給料支給時に完了しない会社の方が多いような気がします。今年は配偶者特別控除の金額など、配偶者の給料金額が正確にわからないと控除額が変わってしまう可能性があるので、早めに年末調整を完了させたとしても、再調整が必要となってしまうケースが生じます。

法律的には、法定調書及び給与支払報告書の提出期限である1月31日までなら、年末調整の再調整が可能ということになります。それを過ぎるような場合は、各人に確定申告をしてもらうような対応となります。

年末調整で間違いがあると、ずいぶん経った後に年末調整の計算に誤りがあったので、追加で納付するようにというような連絡が税務署から来ることになります。市区町村で、本人や配偶者の給与支払報告書を元に、扶養家族にすべきでない人が扶養家族になっていると、税務署へ連絡され、税務署から会社に連絡が来るという流れです。

◆源泉税の納期限

年末調整は、再調整まで含めて1月末までにということですが、源泉税の納期限はそれよりも早くなります。

通常は、翌月10日なので1月10日、納期の特例を使っている場合は1月20日までとなりますが、平成31年は1月20日が日曜日なので1月21日までとなります。

源泉税は、期日から遅れると不納付加算税がかかります。1日でも遅れると、自主的納付でも5%の加算税なので、仮に半年分で源泉税額が200万円なら、不納付加算税10万円と、手痛いペナルティなので注意が必要です。

なお、不納付加算税については、本来は10%ですが、自主的納付なら5%となります。また、不納付加算税の額が5,000円未満の場合は免除、あるいは納期限から1か月以内の遅れで、それ以前に1年間について期限内納付をしている場合には免除など、早めに自主的に納付することで救済される場合があるので、遅れないことが最優先ですが、遅れた場合でも早めに納付が重要です。不納付加算税だけではなく、延滞税もかかるので、遅れても早めにという対応が重要です。

仮に12月給与で年末調整をすれば、1月納付の源泉税で調整を行います。1月に再調整があった場合は、その過不足を2月に納付の際に調整して納付するという実務になります。

ちなみに、住民税にも納期の特例があります。こちらは、6月から11月分までを12月10日までに、12月から5月分までを6月10日までにまとめて納付する仕組みで、源泉税と計算期間が異なります。

◆1月31日が期限の書類

給与支払報告書の提出以外に、法定調書及び法定調書の合計表、償却資産税の申告書などの提出期限も1月31日となります。

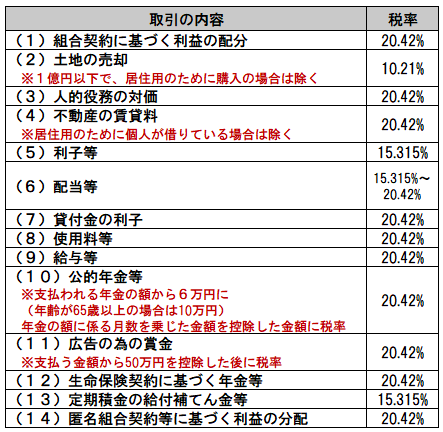

法定調書については、下記をご参照ください。

償却資産の申告については、下記をご参照ください。この記事を、書いている時点では、平成30年1月末申告期限のものですが、近いうちに更新されるはずです。

なお、最後に提出先についてですが、下記のとおりです。市区町村に提出すべき書類を税務署に送ってしまうという間違いはよく聞きますのでご注意ください。

- 法定調書及び合計表→会社の所轄税務署

- 給与支払報告書→従業員の住所地の市区町村

- 償却資産の申告書→償却資産が所在する市区町村

◆従来の電子申告との違い

e-taxと呼ばれる、国税の電子申告システムは平成16年のスタートです。当初、利用者がなかなか増えない状況でしたが、平成19年1月からは納税者本人の電子証明書がない場合でも、税理士による電子申告が可能となり、国税庁の資料によれば平成29年度の所得税の確定申告の、電子申告割合が54.5%とされています。

税理士に依頼する場合や、税務署での確定申告相談などで、e-taxを利用する場合は、電子証明書がなくても電子申告が可能ですが、そうでない場合は、パソコン、マイナンバーカードなどのような電子証明書、ICカードリーダー、インターネットに接続できる環境など、いろいろなモノがないと電子申告ができませんでした。

ところが、平成31年1月からは、スマートフォンだけあれば、電子申告が可能となります。税理士に依頼するほどでもない、ちょっとした申告などの場合に、スマホだけで電子申告ができるようになる点は画期的です。

◆一度は税務署に足を運ぶ必要がある

従来の電子申告では、電子証明書で確定申告を行う本人であることの確認を行いますが、平成31年からは、「IDとパスワード」により本人であることの確認を行う手法が追加されました。この確認方法を「ID・パスワード方式」と呼びます。ID・パスワード方式なら、スマホだけ、あるいはインターネットに接続できるパソコンがあれば電子申告が行えます。

「ID・パスワード方式」で、少しだけ面倒なのは、「ID・パスワード方式の届出完了通知」を入手するために、税務署に行き本人確認を行って発行してもらう必要がある点です。

ただし、「ID・パスワード方式の届出完了通知」を一度入手すれば、来年以降もスマホ・パソコンで確定申告が可能ですから、毎年税務署へ出向いていた人にとっては朗報といえます。また、この「ID・パスワード方式」はパソコンからでも申告可能です。

◆手書きに比べて便利な点

従来から税理士に依頼しないで、紙で申告書を書いていた人にとって、どのようなメリットがあるかというと以下のようなことが考えられます。

- 郵送か税務署に持ち込む手間がなくなる

- 必要な箇所に金額を入力すれば自動計算してくれる

- 氏名、カナ、性別、生年月日と画面の通り入力していく形で作業が進む

- 源泉徴収票からの転記も、支払金額、所得控除の額の合計額、源泉徴収税額と、源泉徴収票と同じ表記で、入力しなければいけない部分だけが表示されるので入力が簡単

- 下書きして清書など書く手間自体が減る

雰囲気は、下記を参照してください。

平成31年(2019年)1月からいつでもどこでもスマホで申告~5つのステップで手続き完結!~

確定申告書の記載の難しさは、元になる数字を記載する場所と、その記載した数字を元に計算結果を書く場所があるなど記載箇所がたくさんあることと、計算をするにあたって表に当てはめるなどの作業が必要な点です。ところが、スマホによる申告なら、必要な箇所を埋めていけば、自動的に計算をやってくれて、納税額や還付金額が計算され表示されますので、難しいものではなくなることが期待されます。

◆ふるさと納税の上限額を調べよう

都道府県や市区町村に寄付をすると、所得税と住民税で寄付金に対する控除が受けられます。ただし、もともと所得税の負担がない場合には控除される税額がないのでメリットがありませんし、住民税についても所得割額の20%までという控除額の制限があります。

簡単に言えば、たくさん税金を払っている人ほど、ふるさと納税の上限額が大きくなります。正確に計算するには、扶養家族の数、社会保険料の金額、生命保険料控除などその他所得控除額、1月~12月までの収入の額が必要なので、この時期にならないと自分にとっての、もっとも有利な寄付金額の算定はできません。

大雑把な感じとしては、年収400万円で3~4万円、年収600万円で6~7万円、年収800万円で11~13万円、年収1,000万円で15~17万円という雰囲気です。正確な数字は、「ふるさとチョイス」、「さとふる」など、ふるさと納税のサイトがあるので、細かな情報を入力すればホームページ上で上限額の計算が行えます。

ただし、収入金額が1,000万円あっても、住宅ローン減税を受けている場合などは、計算結果が変わるので、身近に税理士がいるのなら税理士に相談するのも一つです。

◆寄付するとどうなるのか?

上限額の計算をして、仮に上限額5万円の場合に、5万円の寄付を行うと、所得税と住民税合わせて4万8千円の税金が安くなります。今、寄付をしても、所得税の還付は確定申告後ですし、住民税は来年の6月以降の税金が安くなる仕組みなので、気持ち的には、持ち出し感があります。それに、5万円寄付しても、4万8千円しか税金が安くならないわけですから、2千円は持ち出しになってしまいます。

2千円持ち出しでも、ふるさと納税に対して、返礼品を送る自治体があります。以前は2万円寄付すると1万円の商品券を返礼品として送ってくれる自治体もありました。5万円寄付して、税金は4万8千円安くなり、2千円は持ち出しだけれど、2万5千円分の商品券がもらえて、結果的には「とてもお得!」となるのです。

ただ、最近は商品券の取扱いを自粛する自治体が増えて、返礼率も30%程度に抑える方向となっています。それでも、ふるさと納税が有利な制度である点については変わりません。

よくある誤解ですが、自分のふるさとにしか寄付できないわけではなく、自分の好きな自治体(応援したい自治体・希望の返礼品をくれる自治体)に寄付できる点が面白い制度です。

◆具体的な流れ

具体的な利用方法は、「ふるさとチョイス」や「さとふる」などのふるさと納税用のサイトで、自治体に寄付の申し込みをして、そのままクレジットカードで決済という流れが便利です。もちろん、都道府県や市区町村のホームページからふるさと納税の内容を確認して、金融機関から振込をすることも可能ですが、ふるさと納税用のサイトを使えば、地域から選ぶ、欲しい返礼品から選ぶ、返礼率の高い自治体から選ぶなどの選び方ができるのと、カード決済まで一連の流れになっていて使いやすいです。

寄付は、上記ネットからが便利ですが、ふるさと納税で税額控除を受けるためには、「確定申告を行う方法」と、確定申告をしない「ワンストップ特例」という2つの選択肢から手続きを選ぶ必要があります。

ワンストップ特例は、従来から確定申告の必要がない方で、年間の寄付先が5か所までの場合に利用できる制度です。ワンストップ特例を利用したい場合は、寄付する時点でワンストップ特例を利用するという選択をしてから寄付すれば、自動的に税額控除の手続きが完了する仕組みです。一方で、確定申告が必要な人や、寄付先が5か所を超える場合は、確定申告が必要となります。

ワンストップ特例の利用も確定申告もしなければ、返礼品は受け取れますが、寄付金から2千円を控除した部分の税額控除を受けることができないので、寄付するだけでなく、税額控除の手続きまで正しく行ってください。

◆従業員に提出してもらう書類

年末調整の時期に、従業員から3種類の書類を提出してもらうことになります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の保険料控除申告書

去年までも、実務をされていた方は、2種類から3種類になったことについて、気づかれたかもしれません。去年までは、2と3が、「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」と1枚の用紙だったものが2枚の用紙に分割されました。

また、扶養控除等申告書については、今回提出してもらうものは平成31年分になり、厳密には来年の1月以降の源泉徴収事務のためのものです。一方で年末調整については、昨年の年末調整の際に提出してもらっているはずの平成30年分のものを利用します。もっとも、記載されている内容は同様のはずなので、31年分として記載されたものを入力していくのが実務になりますが、扶養控除等申告書の記載の内容が来年向けのものになっている点は注意が必要です。扶養家族の年齢が1年合わないなどの点が、質問されることがありますが、理由は来年の年末調整向けの資料となっているからです。

◆改正の経緯

従業員に提出してもらう用紙が1枚から2枚に分割されたのは、所得税の改正で、計算が複雑化されていることに伴います。また、ここ数年、毎年のように所得税改正が行われているので、今回の変更点は、平成29年度税制改正に基づくもので、具体的には下記のとおりです。

・所得控除額38万円の対象となる配偶者の給与収入金額の上限を150万円(合計所得金額85万円)に引上げ。控除額は逓減し、配偶者の給与収入金額約201万円(合計所得金額123万円)で消失。

・配偶者控除について、納税者本人に所得制限を導入。給与収入金額1,120万円(合計所得金額900万円)で控除額が逓減を開始し、1,220万円(合計所得金額1,000万円)で消失。

(注)・・・上記の「給与収入金額」は、所得が給与所得のみである場合の金額。ちなみに平成30年度税制改正で、下記のような改正があり、平成31年の年末調整に影響があります。改正年度と、施行されるタイミングが微妙にずれているので注意が必要です。

・給与所得控除及び公的年金等控除の控除額を一律10万円引下げ、基礎控除の控除額を一律10万円引上げる。

・給与所得控除について、給与収入が850万円を超える場合の控除額を195万円に引下げる。

・基礎控除について、合計所得金額2,400万円超で控除額が逓減を開始し、2,500万円超で消失する仕組みとする。◆給与所得者の配偶者控除等申告書は国税庁のエクセルが便利

年末調整に関して提出してもらう書類ですが、配偶者控除が適用になる場合は、計算が複雑になるケースがあります。従業員がパソコンを使えるような環境の場合は、国税庁が用意しているエクセルのファイルを利用して入力後、印刷したものを提出してもらう形が便利です。URLは下記のとおりです。

【参考】国税庁HP/平成30年分 給与所得者の配偶者控除等申告書(入力用ファイル)

なお、税務署から送付されていると思いますが、年末調整のしかたについては、下記でダウンロード可能です。

◆仕入税額控除の要件

平成35年10月以後インボイス制度が導入されますが、その際に消費税の計算で仕入税額控除を受けるためには、記載要件を満たした帳簿とインボイス(適格請求書等)の保存が必要となります。インボイスの記載事項については、前回ご紹介しましたが、帳簿の記載事項は下記の通りとなります。

- 課税仕入れの相手方の氏名又は名称

- 課税仕入れを行った年月日

- 課税仕入れにかかる資産又は役務の内容(課税仕入れが他の者から受けた軽減対象資産の譲渡等に係るものである場合には、資産の内容及び軽減対象資産の譲渡に係るものである旨)

- 課税仕入れに係る支払対価の額

来年の10月に軽減税率制度が導入される際の帳簿の記載方法と同じで、インボイス制度になるから特別複雑になるというわけではありません。帳簿への登録番号の記載は要求されていませんが、登録番号を入力すれば登録事業者の名称が表示されるなど、入力がシンプルにできる仕組みが定着するかもしれません。

◆帳簿の記載のみで仕入税額控除が認められる場合

インボイス制度に移行しても、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められる取り扱いがあります。一部は、前回のインボイスの交付義務が免除される場合ですが、古物商、宅建業など一般消費者からの仕入が多数存在する事業者に認められています。

- 適格請求書の交付義務が免除される3万円未満の公共交通機関による旅客の運送

- 適格簡易請求書の記載事項(取引年月日を除きます。)が記載されている入場券等が使用の際に回収される取引(1に該当するものを除きます。)

- 古物営業を営む者の適格請求書発行事業者でない者からの古物

(古物営業を営む者の棚卸資産に該当するものに限ります。)の購入 - 質屋を営む者の適格請求書発行事業者でない者からの質物

(質屋を営む者の棚卸資産に該当するものに限ります。)の取得 - 宅地建物取引業を営む者の適格請求書発行事業者でない者からの建物

(宅地建物取引業を営む者の棚卸資産に該当するものに限ります。)の購入 - 適格請求書発行事業者でない者からの再生資源及び再生部品

(購入者の棚卸資産に該当するものに限ります。)の購入 - 適格請求書の交付義務が免除される3万円未満の自動販売機及び

自動サービス機からの商品の購入等 - 適格請求書の交付義務が免除される郵便切手類のみを対価とする郵便・貨物サービス

(郵便ポストに差し出されたものに限ります。) - 従業員等に支給する通常必要と認められる出張旅費等(出張旅費、宿泊費、日当及び通勤手当)

なお、当面は、免税事業者からの仕入れでも一定割合について仕入税額控除を認められますし、上記のように帳簿の記載だけで仕入税額控除を認められます。結果的に、消費税の計算そのものはインボイスを集計するのではなく、帳簿を元に計算することになる点は従来通りです。

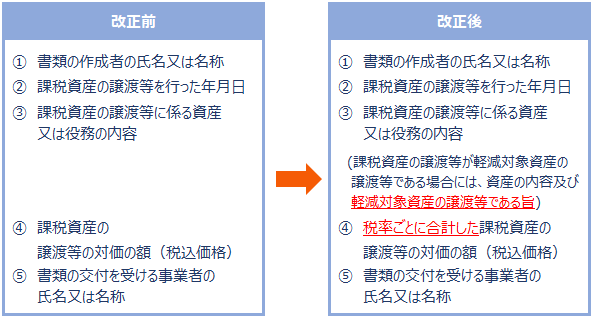

◆インボイスの記載内容

平成35年10月から導入されるインボイス制度で、要求されるインボイスの記載事項は下記の通りとなります。なお、適格請求書等が正式な名称ですが、下記の事項が記載された請求書、納品書、領収書、レシート等をいい、請求書に限定されるわけではありません。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

- 税率ごとに区分した消費税額等(消費税額及び地方消費税額に相当する金額の合計額をいいます。)

- 書類の交付を受ける事業者の氏名又は名称

前回、お伝えしたように登録事業者しかインボイスの交付はできません。また、相手方からインボイスの交付が求められたときは、登録事業者はインボイスの交付義務が課されます。

◆登録番号

インボイスの記載の中に登録番号とありますが、法人については法人番号の前にTが付く形となります。一方で、法人番号がない個人事業者や人格のない社団等については、個人番号や法人番号と重複しない13桁の番号が割り振られます。いずれにしてもTの後に13桁の番号になります。

請求書や領収書の印刷の都合上、登録番号を早めに知りたいというニーズがあると思います。法人については既存の法人番号の前にTが付くだけなので、早めにインボイスの様式を満たす請求書や領収書を用意しておくことも可能です。個人事業者などで、請求書や領収書の準備の関係で早く番号が知りたい場合は、平成33年10月に登録申請が可能となりますので、早めに申請するなどの対応が必要となります。

◆インボイスの交付義務が免除される取引

インボイスの交付義務を定める一方、実務的な配慮から下記の場合には、インボイスの発行義務が免除されます。

- 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

- 出荷者が卸売市場において行う 生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

- 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う 農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

- 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限ります。)

◆適格簡易請求書

小売業、飲食店業、タクシー業等の不特定多数の者を相手にする業種では、適格簡易請求書という一部記載を簡略化したインボイスの発行を認めます。記載事項は以下の通りです。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

- 税率ごとに区分した消費税額等又は適用税率

具体的には、煩雑さを考慮して相手先名の記載の省略が可能で、紙面の都合を考慮して消費税額か適用税率のどちらかを記載するだけでOKとなっています。

◆インボイス制度とは

国税庁がインボイスという言葉を使い始めたので、インボイス制度といいますが、正確には「適格請求書保存方式」といいます。

この制度の仕組みは、①インボイスを発行するためには税務署長へ届出が必要で、登録事業者のみがインボイスを発行できます。②登録事業者は、課税事業者からインボイスの交付を要求された場合に、インボイスの交付義務があります。③消費税で原則課税により消費税額を計算する際に、仕入税額控除の要件としてインボイスと記載要件を満たした帳簿の保存が必要とされます。

消費税の軽減税率の導入が平成31年10月から実施されます。複数税率による消費税計算を支える制度として、軽減税率の導入から4年後の平成35年10月からインボイス制度が実施されることになっています。

従来は、消費税の取扱として、仕入税額控除を受けるために帳簿及び請求書の保存が必要という建付けでした。インボイス制度導入後は、登録事業者にインボイスの交付義務、仕入税額控除を受けるために帳簿及びインボイスの保存義務という2つの側面から規定されています。登録事業者は、インボイスの不正交付について罰則が課せられますし、交付したインボイスについて7年間の保存義務が課せられます。登録事業者となる場合には、インボイスの保存義務まで見越して対応が必要ですし、カラの領収書は決して渡してはいけないなどの従業員教育も必要です。

◆インボイスの交付が必要ない場合

今回は、総論ということで、詳細は省略しますが、インボイスの交付が必要とされない例外的な取扱があります。また、仕入税額控除を受ける際に、インボイスの保存が必要とされない例外が設けられています。

さらに、古物商、宅建業などのように、一般消費者からモノを購入して、販売する業者については、インボイスがなくても仕入税額控除を認めるという取扱があります。

例えば、取引価格が200万円前後の中古自動車を売り買いしようとする場合に、相場がありますから、業者も極端に安く仕入れることはできません。仮に190万円で仕入れて、200万円で販売した場合に、売上200万円のうち19万円が預かった消費税となります。仕入税額控除が認められないと、

【売上200万円-仕入190万円-消費税19万円】で、利ざやが10万円のつもりが、逆に9万円の損をしてしまうことになります。同じ現象が、中古住宅などでも起こりえます。そのような現象を防ぐために、特定業種にインボイスがない一般消費者からの仕入税額控除を認める取扱を認めています。

◆免税事業者はどうするべきか?

インボイス制度が始まると、登録事業者しかインボイスは発行できず、インボイスがないと仕入税額控除を受けられないという状況になります。そして、登録事業者になるためには消費税の課税事業者であることが要件とされます。

例えば、110万円の仕入を行った際に、インボイスがあれば消費税で10万円税額控除が受けられ、一方でインボイスがなければ10万円の税額控除が受けられない結果となります。つまり、仕入を行う業者の立場で考えると、同じモノを同じ値段で購入するのなら、登録事業者から購入するほうが有利となります。

逆の見方をすれば、免税事業者が販売する場合、登録事業者が販売する金額の100/110の割合(90.9%)程度で販売しないと、購入者から選んでもらえない可能性があります。購入する側にも、仕入や経費に消費税がかかりますから、販売価格に消費税を乗せないで販売すれば、下手をすれば持ち出しになります。

インボイス制度が導入されても、当面は経過措置がありますが、最終的にはインボイスがなければ仕入税額控除は認められなくなります。

つまり、事業者向けのビジネスをしていて、登録事業者でない場合は、取引が中止になってしまう可能性が生じます。そこで、取引の継続のために、従来は免税事業者であった場合も、登録事業者となるための課税事業者選択を検討する必要が生じます。

もっとも、美容室や郊外の一杯飲み屋のように、一般消費者を相手にするビジネスの場合は、インボイスを要求されるケースも少ないでしょうから、免税事業者のままでいてもデメリットは生じないかもしれません。

業態に応じて、インボイス制度にどう取り組んでいくのかについての検討が必要です。

◆区分記載請求書等保存方式

軽減税率の導入に伴い、複数の消費税率が並行して実務に登場することになります。最終的にはインボイス制度により税額計算を行うことになりますが、インボイス制度が導入されるまでの消費税を計算する仕組みとして、区分記載請求書等保存方式が採用されます。

簡単に言えば、税区分を税率ごとに記載した請求書を元に消費税を計算する仕組みです。そのために、請求書の記載について、下記のような変更が行われます。

多くの事業者は、上記の請求書を元に、税率ごとの区分がされているので、それを元に消費税計算を行うことになります。

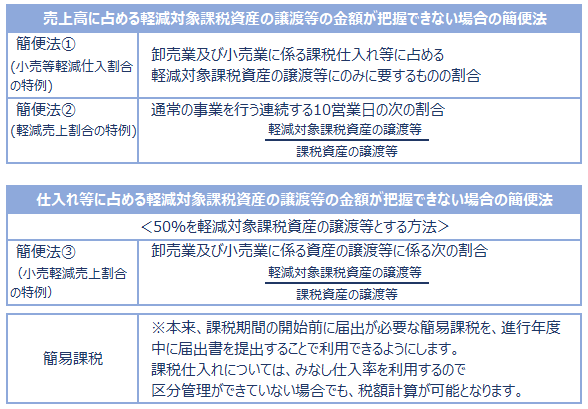

◆中小事業者に認められた特例計算

基準期間における課税売上高が5,000万円以下である事業者には、税率ごとに区分した計算を行うことが負担であることを考慮して、簡便的な計算が認められます。売上に関して税率ごとに区分することが難しい場合、仕入に関して税率ごとに区分することが難しい場合に応じて下記のような簡便法が認められています。

なお、上記の特例計算による場合は、税率ごとに区分した場合と異なる税額計算になります。特例計算を利用するか否かは十分に検討が必要です。

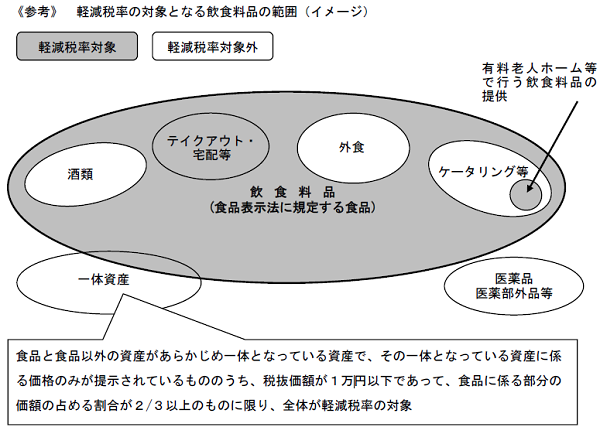

◆一体資産の概念

食品について軽減税率を適用することになりましたが、その場合に、おまけ付きのキャラメルは軽減税率の対象なのか。シール付きのチョコレートは軽減税率の対象なのかという疑問が生じます。実際に、購入する者はキャラメルやチョコレートが目的ではなく、目的はおまけだったり、シールだったりという話はありがちです。そのような、曖昧なものについて、軽減税率を適用するか否かという問題があります。国税庁のQ&A概要編によれば、下記のとおりです。

【答】

「一体資産」とは、食品と食品以外の資産があらかじめ一の資産を形成し、又は構成しているもので、「一体資産」としての価格のみが提示されているものをいいます。「一体資産」の譲渡は、原則として軽減税率の適用対象ではありませんが、次のいずれの要件も満たす場合は、飲食料品として、その譲渡全体につき軽減税率が適用されます(改正法附則 34①一、改正令附則2)。

- 一体資産の譲渡の対価の額(税抜価額)が1万円以下であること

- 一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が3分の2以上であること

なお、ここでいう合理的な方法とは、例えば、(1)一体資産の譲渡に係る売価のうち、食品の売価の占める割合や、(2)一体資産の譲渡に係る原価のうち、食品の原価の占める割合による方法があります(軽減通達5)。

キャラメルやチョコレートの件に照らし合わせると、単価1万円以下は問題なくクリアしています。一体資産に占める食品部分の割合が3分の2以上であれば、全体が軽減税率の適用となります。

なお、複数の商品を組み合わせて販売するとか、3個で1,000円という値付けの商品の中に食品も含まれるという場合は、一体資産に該当しません。単なる詰め合わせ販売、セット販売となり、その内訳の金額比率で、軽減税率部分と標準税率部分を合理的に区分する必要があります。

◆一体資産はビジネスチャンスの可能性

国税庁のQ&A個別編に目を通すと興味深いQ&Aがあります。以下のような内容です。

問67 当社では、紅茶とティーカップを仕入れてパッケージングし、セット商品として小売事業者に卸売販売しています。販売に際しては、100個単位で販売しており、販売価格を100,000円(税抜き)としています。

この場合、軽減税率の適用対象となる一体資産かどうかの判定に当たり、一体資産の譲渡の対価の額(税抜き)が10,000円以下かどうかは、どのように判定することになりますか。【平成30年1月追加】

【答】

軽減税率の適用対象となる一体資産かどうかの判定に当たり、一体資産の譲渡の対価の額(税抜き)が10,000円以下かどうかは、セット商品1個当たりの販売価格で判定することとなります。

したがって、ご質問のセット商品1個当たりの税抜き販売価格は、1,000円(100,000円÷100個)となりますので、一体資産の譲渡の対価の額(税抜価額)は、10,000円以下となります。

このQ&Aは税法的な解釈というより、ビジネスチャンスの拡大と考えると影響が大きいと思います。このQ&Aのひとつ前の問66では、食品と食品以外の福袋の事例を紹介していますが、一体資産の要件を満たせば軽減税率の対象という結論になっています。

1万円という単価設定は、多くの個人向けのビジネスとすれば小さくない金額です。単独で売れば標準税率になる商品を食品と合わせて一つの商品とすることで、客単価を上げることができますし、消費者の目線でも、全体を軽減税率で購入できることになりますから、上手な組み合わせにすれば、販売する側にも購入する側にも大きなメリットになります。

発泡酒や第三のビールがヒットしたように、消費者にとって有利な商品は、販売する側にとっては大きなセールスポイントになります。

一体資産については、今後注目される分野ではないかと思っています。

◆食品から除かれる外食の判定の難しさ

前回、軽減税率の対象についてご紹介して、飲食料品が軽減税率の対象で、ただし酒類、外食、ケータリングは軽減税率の対象から外れるという内容でした。

軽減税率が導入されることが決まる以前、国税庁主税局出身の学者さんや、国税庁の方の研修会で、軽減税率については「制度としての問題」があるという話をされていました。諸外国の例として、次のような事例が紹介されていました。

- イギリスでは、ハンバーガー屋さんに行くと、持ち帰り品は食品として軽減税率になるので、レジでお客さんは持ち帰りと申告する。そして、代金を支払った後、店内で飲食を行う。逆に、店内で食べると申告する人はほとんどいない。

- カナダでは、ドーナツ屋さんでドーナツを6個以上買うと軽減税率だそうです。そこで、お客さん2人か3人で、軽減税率が適用される6個以上をまとめて購入して、その後に分ける。

当時は、日本で軽減税率の導入が決まる前でしたが、上記のような軽減税率を外す行為が、公然に行われ、それを防ぐ手段がいろいろと講じられているようですが、なかなか難しいとのことでした。この点についても国税庁のQ&Aが公表済みですのでご紹介します。

◆ファーストフード店の取扱い

ハンバーガーを購入してテイクアウトという問題ですが、日本でも同じ結論になってしまいそうです。国税庁のQ&Aは次のとおりです。

問42 ファストフード店において、「テイクアウト」かどうかは、どのように判断するのですか。

【答】軽減税率の適用対象とならない「食事の提供」とは、飲食店営業等を営む者が飲食設備のある場所において飲食料品を飲食させる役務の提供をいいますが、いわゆる「テイクアウト」など、「飲食料品を、持ち帰りのための容器に入れ、又は包装を施して行う譲渡」(以下「持ち帰り」といいます。)は、これに含まないものとされています。(改正法附則34①-イ)

事業者が行う飲食料品の提供が、「食事の提供」に該当するのか、又は「持ち帰り」に該当するのかは、その飲食料品の提供を行った時において、例えば、その飲食料品について、その場で飲食するのか又は持ち帰るのかを相手方に意思確認するなどの方法により判定していただくことになります。(軽減通達 11)レジで精算の際に、お客さんに確認を取る方法により、軽減税率か否かの判定を行うことになります。持ち帰りと言ったお客さんが、その後どうするかまでは、売る側とするとコントロールのしようがありません。

◆コンビニの取扱い

最近、都内のコンビニでは、ほとんどの店でイートインスペースが存在します。消費税率の引上げの延期に合わせて、軽減税率の導入も延期されていますが、イートインスペースが目立つようになったのは、軽減税率の導入が決まった頃だったように思います。ショッピングセンターなどのフードコートで食品を購入、イートインスペースで食べる場合などは、外食扱いで、軽減税率の対象にはなりません。一方で、コンビニのように大部分のお客さんが持ち帰り、一部の人がイートインスペースを利用するという場合については、次のようなQ&Aが公表されています。

問41 店内にイートインペースを設置したコンビニエンスストアにおいて、ホットドッグ、から揚げ等のホットスナックや弁当の販売を行い、顧客に自由にイートインスペースを利用させていますが、この場合の弁当等の販売は、軽減税率の適用対象となりますか。

【答】イートインスペースを設置しているコンビニエンスストアにおいて、例えば、トレイや返却が必要な食器に入れて飲食料品を提供する場合などは、店内のイートインスペースで飲食させる「食事の提供」であり、軽減税率の適用対象となりません。(改正法附則34①-イ、軽減通達10(3))

ところで、コンビニエンスストアでは、ご質問のようなホットスナックや弁当のように持ち帰ることも店内で飲食することも可能な商品を扱っており、このような商品について、店内で飲食させるか否かにかかわらず、持ち帰りの際に利用している容器等に入れて販売することがあります。このような場合には、顧客に対して店内飲食か持ち帰りかの意思確認を行うなどの方法で、軽減税率の適用対象となるかならないかを判定していただくこととなります。

なお、その際、大半の商品(飲食料品)が持ち帰りであることを前提として営業しているコンビニエンスストアの場合において、全ての顧客に店内飲食か持ち帰りかを質問することを必要とするものではなく、例えば、「イートインコーナーを利用する場合はお申し出ください」等の掲示をして意思確認を行うなど、営業の実態に応じた方法で意思確認を行うこととして差し支えありません。申し出があった場合は、軽減税率の対象とならないわけですが、あえて申し出をする人がどのくらいいるのかが気になります。ただ、現実的な問題として、お店とお客さんがトラブルになるのも困りますから、実務としては緩やかな対応が必要になります。

もともと、軽減税率を導入すれば、いろいろな問題が生じることは想定されていたので、このような国税庁のQ&Aは非常に参考になります。

◆軽減税率の対象となるのは食品と新聞

来年10月から軽減税率が導入される予定ですが、一番単純に説明すると食品と新聞が軽減税率の対象で税率8%、それ以外のものについては10%という取扱いになります。食品については、酒類は除く、飲食店で食事する場合は除くと微妙に線引きが難しい論点があります。また、新聞については、配達してもらう新聞は軽減税率の対象になりますが、駅の売店で買う場合は軽減税率の対象にならないなどのルールがあります。

食品については、下記がイメージしやすいとおもいます。

軽減税率の対象になる飲食料品から除かれるのは、酒類、外食、ケータリング等ということになります。一体資産については、面白い論点なので、次回以降ご紹介します。

軽減税率の対象になる飲食料品から除かれるのは、酒類、外食、ケータリング等ということになります。一体資産については、面白い論点なので、次回以降ご紹介します。

医薬品・医薬部外品は飲食料品から外れたところにあり、例えば「オロナミンC」は飲食料品に該当して軽減税率の対象になりますが、「リポビタンD」は医薬部外品に該当するため軽減税率の対象とならないという結論になります。

また、テイクアウトと外食についても、同じファーストフード店でハンバーガーとシェイクのセットを購入しても、店内で食べる場合は外食に該当して軽減税率の対象にならない、一方でテイクアウトの場合は軽減税率の対象になるという、線引きになります。

◆素朴な疑問

さて、食品表示法に規定する食品と言ってしまえば、それまでなのですが、それほど簡単に理解できるものではありません。国税庁が公表している軽減税率のQ&Aで、下記の2つのものをご紹介します。国税庁のQ&Aが個別編と概要編からなっているので、個別編からの問になります。

問2 当社は、畜産業として肉用牛を販売していますが、生きている牛の販売は、軽減税率の適用対象となりますか。【平成29年1月改定】

【答】

「食品」とは、人の飲用又は食用に供されるものをいいますが、肉用牛、食用豚、食鳥等の生きた家畜は、その販売の時点において、人の飲用又は食用に供されるものではないため、「食品」に該当せず、その販売は軽減税率の適用対象となりません。(改正法附則34①一、軽減通達2)

なお、これらの家畜の枝肉は、人の飲用又は食用に供されるものであり、その販売は軽減税率の適用対象となります。

これは、直観として理解できるように思います。生きている牛を食品とは感じません。そして、次をみてください。

問3 当社では、食用の生きた魚を販売していますが、軽減税率の適用対象となりますか。

【答】

「食品」とは、人の飲用又は食用に供されるものをいいますので、人の飲用又は食用に供される活魚は「食品」に該当し、その販売は軽減税率の適用対象となります。(改正法附則34①一、軽減通達2)

なお、生きた魚であっても人の飲用又は食用に供されるものではない熱帯魚などの観賞用の魚は、「食用」に該当せず、その販売は軽減税率の適用対象となりません。

生きた牛の話と比較して、生きた魚になると、どこで線引きするのという疑問が生じます。たしかに、踊り食いとか活造りなどの食べ方がありますから、生きた魚でも食品として販売すれば軽減税率の対象なのでしょう。国税庁がQ&Aを公表するのですから実務的には結論なのですが、なんとなく落ち着きが悪い感じです。ということで、軽減税率って、意外と線引きに苦労するのです。

次回は、外食関係の話でも、落ち着きの悪い話をご紹介する予定です。

◆税率アップのタイミング

消費税率の引上げは、平成31年10月1日以降とされています。実際には、平成ではなくなっている予定ですが、法律上は平成31年となっているので、そのように表記します。

多くのビジネスでは10月1日以降販売するものから、税率が上がるわけですが、現実的には細かな問題がいくつかでてきます。例えば、コンビニ、タクシー、電車、ファミレス、ホテルなど、深夜0時をまたいで売上が生じるような場合です。

実は、このあたりは法律で、細かく決められていません。例えば、深夜2時まで営業しているファミレスであれば、10月1日の午前2時までの売上を、事実上8%の税率で処理しても、認められているようです。あるいは、タクシーであれば、9月30日出庫までであれば、12時過ぎた後の乗車でも8%の税率など、会社側にある程度運用を委ねているように考えられます。

前回の5%から8%に引き上げ時、コンビニなどは、レジで自動的に12時以降の販売は新税率にするなどの対応をしていたようですが、システムで自動化できない場合は、レジについて手作業で税率変更の作業が必要となります。また、券売機の設定や、店に提示する料金表などの付け替え、値札の付け替えなど、企業毎にさまざまな課題が生じます。

◆経過措置

消費税率の引上げに伴い経過措置が用意されています。例えば、水道光熱費のように月1回の検針により料金が決まる場合の税率の適用や、前売りチケット、通信販売、請負契約、賃貸契約の場合など、契約や前売りチケットの購入は消費税率引き上げ前だが、チケットの利用や契約の履行が消費税率引き上げ後である場合に、どちらの税率かという問題が生じます。

5%から8%に引上げがあった際に、実務に大きな影響があった部分についてご紹介すると以下のとおりです。

住宅の建設など、請負契約の場合に、平成31年3月までに契約していれば、平成31年10月以後の完成でも、旧税率である8%が適用になります。住宅などは、金額も大きいので、平成31年3月までに契約することでお客さんにもメリットがありますし、ハウスメーカーや建設業者も、税率引き上げ前の駆け込み需要の反動を緩和できるなど、大きなメリットがあります。

②資産の貸付け

資産の貸付けについて、平成31年3月末までの契約で、10月以降も引き続き資産の貸付けが行われている場合に、旧税率が適用される場合があります。経過措置に該当するか否かは、契約書の記載の仕方で異なってきますが、一般的な不動産契約やリース契約などの場合は、経過措置が適用になり旧税率になるケースが多そうです。

③前売りチケット

新幹線の指定券・回数券などについては、平成31年9月までの購入であれば、8%の税率が適用になります。簡易課税を適用している事業者や免税事業者は、まとめ買いで、消費税部分について有利になるので検討が必要です。

④通信販売

通信販売を行う事業者が、平成31年3月までに条件を掲示して、9月末までに申込があった部分については、10月以降の販売でも8%の税率になる取扱があります。こちらについては、5%から8%へ引上げ時に、大手の通販パソコンメーカーなどが積極的な営業を行っていたので、ビジネスチャンスとしての性格が色濃いと思われます。

平成31年10月の消費税引上げは、軽減税率の導入と重なることと、引上げの延期が続いていた関係もあり、なんとなく対応が遅れ気味になっているように思えます。やらなければいけないことは、盛り沢山ですので、今一度検討しましょう。

◆スケジュールと対応

消費税率の10%への引上げ、軽減税率の導入が平成31年10月1日からとなります。以前の税率アップのときもそうですが、決算期に関係なく10月1日からとなります。コンビニ、ホテル、交通機関など12時をまたいで売上が発生する場合は、それなりの対策が必要です。また、値札などで税込みの値札を付けている場合なども値札の貼り替えなど準備が必要になります。さらには、駆け込み需要に備えた営業社員の教育などやるべきことは山積しています。

軽減税率制度では、簡単に言えば食品と配達される新聞が軽減税率の対象となります。現実的には、どこまでが食品で、どこからが食品ではないか。飲食店で、持ち帰りは食品の販売、店内での飲食はレストランサービスとなるのですが、持ち帰ると言っていたお客さんが店内で飲食した場合にどうなるのか?など、疑問が生じます。店内での対応についてマニュアルを作成するなど、十分な準備が必要となります。

また、消費税率の引上げから4年後、平成35年10月1日からインボイス制度が導入されます。あまり騒がれていませんが、このインボイス制度が、非常に大きな改正です。例えば、インボイスを発行できない免税事業者からの仕入について、仕入税額控除が受けられなくなります。よって、事業者向けビジネスをしている場合には、消費税部分以上に値段を安くしていない限り、免税事業者として仕事を続けて行くのが難しくなります。また、インボイスについて仕入税額控除を受ける側が保存する部分については従来どおりですが、発行者側にも保存義務が生じます。単純に、出力できる状態であれば保存義務を果たしているとは言えないので、法律上の発行者側の保存義務への対応も準備が必要です。

◆消費税の計算に関する対応

消費税の計算については、軽減税率制度の導入からインボイス制度の導入までは、帳簿及び請求書を、税率ごとに区分する方法によって行われます。請求書を発行する場合も、帳簿に記載する際も、軽減税率である旨と税率を区分した記載が必要になります。

お客さんとの会話で、「うちは食品を売ってないから、関係ないよね?」と聞かれることがあります。軽減税率の商品を販売していなくても、お茶やお茶菓子など食品の購入は日常あり得るでしょうから、経費で軽減税率を区分して記載するなどの対応が必要になります。消費税の申告書でも、経費について10%部分と8%部分を別けて記載することになりますから、8%部分の記載がなければ、誤った処理をしていることが推測され、税務調査の招待状になってしまう可能性もあります。

また、インボイス制度導入後に、法律の要求するインボイスの発行が必要となりますが、実際には軽減税率導入と同時に区分記載式の請求書を発行する必要があります。手書きの請求書やエクセルで自作の請求書などであれば、すぐに対応可能ですが、請求書発行システムなどを利用している場合は、それなりに準備期間が必要ですし、インボイス制度まで見据えて、システムのバージョンアップや入れ替えが必要となります。

◆返品権付き販売

新会計基準では、返品の予想が見込まれる場合は、見込まれる部分を返金負債として処理します。国税庁が示す例示では下記のとおりです。

1個200円の商品(原価120円)を100個販売し、その返品予想は2個と見込む

| (現 金) | 20,000 | (収 益) | 19,600 |

| (返金負債) | 400 | ||

| (売上原価) | 11,760 | (商 品) | 12,000 |

| (返品資産) | 240 |

従来は、総額2万円の売上を計上、それに対して返品調整引当金を計上するという会計処理だったものを、売上高について返品を見込んだ後で計上するという処理への変更です。

法人税法では、従来どおり2万円の売上として処理して、会計基準とは異なる取り扱いになります。消費税は法人税と処理が一致しますが、会計処理とは異なる取り扱いとなります。

なお、返品調整引当金については平成33年3月31日までに開始する事業年度までは、従来どおり引当を認め、平成33年4月1日以後開始する事業年度から10年間について、その10分の1ずつ縮小した額で引当を認めるという経過措置が用意されました。返品債権特別勘定については現行の取扱が維持されます。

◆消化仕入の取扱

百貨店方式と呼ばれる商慣行があります。百貨店に出店しているテナントが、一般消費者に商品を販売した際に、販売した商品を、テナントが百貨店に販売し、百貨店が一般消費者に販売するという取引形態です。一般消費者は、購入した商品について百貨店の保証を得られるというメリットがあり、百貨店は在庫を持たないというようなビジネス展開ができます。

この場合、法律上は、百貨店は一般消費者に12,000円の商品を販売した場合に、10,000円の仕入をして、12,000円の売上が立つという形になるのですが、新会計基準では、以下の要件を検討した上で、手数料部分の2,000円のみを収益とする形になります。

②企業が在庫リスクを有していること

③企業が価格設定において裁量権を有していること

会計処理として百貨店などは、ほとんどの場合手数料収入のみの計上になることが予測されます。一方で法人税と消費税の取扱は、従来どおりとなります。法形式としては、テナントが百貨店に販売し、百貨店が一般消費者に販売している事実があり、法人税の計算には総額でも純額でも与える影響もありません。さらに、適格請求書保存方式を導入する消費税では、インボイスと切り離した計算は考えられません。

前回まで、ご紹介した部分については、法人税が会計基準の処理も認めるというような対応でしたが、今回の部分は会計処理と異なる処理になります。中小企業には、新会計基準は強制適用されないので、それほど影響はありません。ただし、上場会社の子会社など、新会計基準の適用を受ける場合は、かなり会計処理に負荷がかかることが想定されます。

法人税は、実効税率が約3割です。従来、経営者は試算表の利益を見て税額を予想していました。ところが会計上の利益と、法人税の所得と大きな乖離が生じることで、直感的に税負担を想像できないくらい難しい制度になりつつあります。会計は、投資家の判断に資するものと考えれば正しい方向なのですが、試算表で経営判断を行う経営者にとっては受難の時代です。

新会計基準が適用されない中小企業は、税務と一致する処理が、経営判断に役立つ会計処理と考えて良いでしょう。

◆法人税法上の取扱

会計基準では、以下のように取り扱われます。

〇見積もられた変動対価の額については、変動対価の額に関する不確実性が事後的に解消される際に、解消される時点までに計上された収益の著しい減額が発生しない可能性が高い部分に限り、取引価格に含める(基準54)

【仕訳例】

| 販売契約に売上高に対してリベートを15%支払う条件がついている場合 | |

| (現金) 10,000 | (売 上 高) 8,500 |

| (返済負債) 1,500 | |

従来は、販売した時に1万円の売上を計上して、リベートの支払いがあった時に1,500円、売上を取り消すという処理だったのですが、リベート部分を見積もり、その部分を負債として処理するとのことです。現実的には、減額の発生する部分を見積る必要が生じ、より正確に見積るためには過去の実績などの統計が必要で手間がかかりそうです。これらの税務上の処理については、法人税基本通達2-1-1の11では、以下の通りとしています。

ただし、次に掲げる要件の全てを満たす場合に限る

(1)値引き等の事実の内容及び当該値引き等の事実が生ずることにより契約の対価の額から減額若しくは増額する可能性がある金額又はその算定基準が、当該契約若しくは法人の取引慣行若しくは公表した方針等により明らかにされていること又は当該事業年度終了の日において内部的に決定されていること

(2)過去における実績を基礎とする等合理的な方法のうち法人が継続している方法により(1)の減額若しくは増額の可能性又は算定基準の基礎数値が見積もられ、その見積もりに基づき収益の額を減額し、又は増額することとなる変動対価の額が算定されていること

(3)(1)を明らかにする書類及び(2)の算定の根拠となる書類が保存されていること

通達の要件を見る限りは、(1)と(3)は当然ですし、(2)については代理店から販売実績の報告を受けているなどのケースが多いでしょうから、適用そのものはそれほど難しくないように思えます。

会計基準が強制適用されない中小企業の場合は、継続適用するための管理を負担に感じるか否かではないかと思います。基本的には、金額が大きくなく、比較的に短期間に解消される事象なので、手間が面倒と思う場合は見送りとなるケースが多いと思います。

◆消費税の取扱

前回も、前々回も、法人税の扱いと消費税の扱いは、全く別という形だったので、概ね想像はできましたが、この取扱についても、消費税では法人税とは全く別の取扱です。

当初の販売段階では、値引き前の金額で売上を計上、次の販売の段階では、値引き後の金額で売上計上という流れで、会計処理と消費税の処理で異なる処理を要求しています。5年後には、インボイス方式の導入が決まっているので、請求書の金額と消費税は常に連動となりそうです。消費税まで考えると、中小企業には面倒なだけの処理になるので、やはり不採用とするのが現実的です。

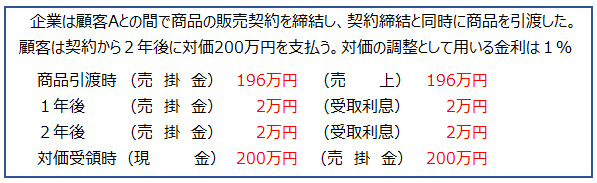

◆収益の額に含めない利息相当額

会計基準では、下記のようになりました。

日本語なのに日本語として読みにくい書き方ですが、国際基準との整合性を重視しているのでしょう。簡単にいえば、契約上の売買の時期と支払いの時期が、かけ離れている場合は、その売買金額の中に利息相当を含んでいるはずといいうような趣旨です。

◆国税庁の示す法人税法の取扱

国税庁の資料では以下のような、例示を紹介しています。

簿記の勉強をしてきている場合は、本体196万円、それ以外を利息として処理して、利息は期間の経過とともに発生するから1年後、2年後に計上するのだという理屈も理解できますし、そのように処理しなさいと言われれば可能だと思います。理論上も2年後に代金受領なら利息が含まれているということに理解はできます。

そして、新設された法人税基本通達2-1-1の8では、「資産の販売等に係る契約に金銭の貸付に準じた取引が含まれていると認められる場合には、その利息相当分は当該資産の販売等に係る収益の額に含めないことができる」と、できる規定、任意の取扱です。

上記のように仕訳してもよいし、従来どおり初年度に200万円の売上を計上するのもOKということです。

法人税の税金面で言えば、収益の計上を遅らすことができるので通達の取扱が有利にはなります。

◆国税庁の示す消費税の取扱

国税庁から、上記の処理について消費税ではどのように扱うか、仕訳例で示しています。消費税側の解説では受取利息の金利が複利計算になっていて、法人税の例と異なる金額になっている点など、微妙に不親切な作りになっています。

結論として、法人税は、利息と売上を別けたとしても、消費税での取扱は、販売時に200万円の課税売上を一括計上、消費税額も16万円ということで200万円をベースに計算することになっています。つまり、会計処理と切り離して消費税計算は行いなさいということです。

新しい会計基準が強制適用される法人は、かなり実務的な負担が生じます。売上高と課税売上高を切り離して入力というのは、会計処理と消費税処理を別々のシステムでやってくださいというようなもので、大きな会社であれば処理能力があるので可能だとは思いますが、かなり負担が重い内容です。

中小企業の場合は、新しい会計基準に従う必要はありませんから、基本的には会計処理と消費税の処理が一致する従来通りの処理が現実的だと思います。仮に、法人税の課税を新会計基準で遅らせることができたとしても、事務負担的にコストに見合わないと考えます。

◆ポイントの取扱い

最近は、コンビニで買い物をしても、喫茶店を利用しても、家電量販店で買い物をしても、ネットで買い物をしてもポイントが付きます。少し古くからあるものとしては、マイレージなどが馴染み深いでしょうか。

ポイントの会計処理については、発行する会社ごとに微妙にルールが異なるので、画一的な取扱を示すことは難しいという問題がありました。さらに、自社で発行して自社の商品の販売にだけ利用できる売上値引き型のものと、提携企業で使える電子マネー的な性格のものなど、ポイントといっても多様な意味合いを持っていました。

◆法人税法上のポイントの取扱

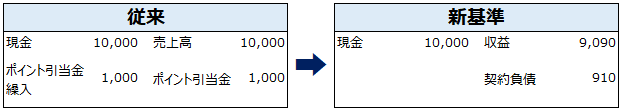

国税庁の資料の事例では、商品10,000円に対して、ポイント1,000円分付与し、100%消化される場合について紹介しています。まずは、仕訳ですが下記のように会計処理が変更されるとのことです。

従来の方法では、最初の段階から総額で売上を計上して、1,000円の費用を計上することで、結果として9,000円が利益でしたが、新基準では10,000円に100/110を乗じて9,090円が利益になり、処理の方法だけでなく金額も異なった結果になります。

新設された法人税基本通達2-1-1の7によれば、下記の要件の全てを満たす場合は、継続適用を条件として、自己発行ポイント部分を前受け扱いとします。

(1)その付与した自己発行ポイント等が当初の資産の販売等の契約を締結しなければ相手方が受け取れない重要な権利を与えるものであること

(2)その付与した自己発行ポイント等が発行年度ごとに区分して管理されていること

(3)法人がその付与した自己発行ポイント等に関する権利につきその有効期限を経過したこと、規約その他の契約で定める違反事項に相手方が抵触したことその他の当該法人の責に帰さないやむを得ない事情があること以外の理由により一方的に失わせることができないことが規約その他の契約において明らかにされていること

(4)次のいずれかの要件を満たすこと

イ その付与した自己発行ポイント等の呈示があった場合に値引き等をする金額が明らかにされており、 かつ、 将来の資産の販売等に際して、 たとえ1ポイント又は1枚のクーポンの呈示があっても値引き等をすることとされていること

ロ その付与した自己発行ポイント等が当該法人以外の者が運営するポイント等又は自ら運営する他の自己発行ポイント等で、 イに該当するものと所定の交換比率により交換できることとされていること

コンピュータで管理するポイントなら、要件は技術的には満たすことは可能です。提携ポイントと交換できる場合でも、新基準が利用可能な点は面白いと思います。

中小企業で採用するか否かについては、法人税の処理だけをみれば、システムでポイントの管理が可能なら、課税の繰り延べ(節税)になるので、やってもよいかなという雰囲気です。ただ、レジなどのシステムで、うまく数字が拾いきれない場合は難しいように思います。

◆消費税の取扱

国税庁は、上記会計処理について、消費税の取扱についても公表しています。消費税の取扱では、法人税法上で新基準を採用したとしても、売った段階で10,000円の課税売上、ポイントが行使された場合は、対価の返還等(値引き)とされており、従来どおりの計算が要求されます。

会計的にポイント分を控除しても、消費税法上は、事実としての10,000円の売上と捉えるようで、法人税と枝分かれの処理になります。法人税と消費税で異なる処理は、中小企業にとっては、事務的に負担となるかもしれません。

新基準を採用した場合、課税の繰り延べの効果はありますが、タイミングだけの問題で、トータルの期間では有利不利はありません。新会計基準が強制されない中小企業は、会計仕訳と消費税が異なる処理になる事務負担を受け入れるか否かが、選択の判断基準とすべきです。

◆収益認識に関する会計基準への経緯

国際会計基準審議会(IASB)と米国財務会計基準審議会(FASB)が共同して、「顧客との契約から生じる収益」という基準を公表し、国際的には2018年1月以降開始事業年度から適用が強制されています。

日本では企業会計基準委員会(ASBJ)が、上記の国際基準と整合性を採った会計基準を策定し、2018年3月に公表しました。国内では、公認会計士の監査が必要な会社については、2021年4月1日以後開始する事業年度から強制適用、2018年4月以降開始事業年度、あるいは、2018年12月末以後終了事業年度から早期適用が可能とされています。

それはさておき、中小企業では、どのような対応が必要になるのかが気になるところですが、「引き続き企業会計原則に則った会計処理も可能」とされており、何も変更しなくてもよいという結論です。ただ、昔からの処理も可能ですが、新しい基準を採用することもできるわけです。実務的な視点からは、経営者が経営判断をする上でより役立つのなら新会計基準を採用する、あるいは、税金の計算で有利になる可能性があるのなら検討するという雰囲気ではないでしょうか。

◆通達の改正の概要

法人税法の条文も変わり、引き渡しの日ではなくて、それと近接する日という概念が登場するのですが、学術的な話は別として、中小企業の実務という観点からは気にする必要はありません。

法人税基本通達の改正について、国税庁の資料からタイトルを羅列すると以下のようになります。

①収益計上の単位の通則(基本通達2-1-1(1)(2))

②資産の販売等に伴い保証を行った場合の収益の計上の単位(基本通達2-1-1の3)

③ポイント等を付与した場合の収益の計上の単位(基本通達2-1-1の7)

④資産の販売等に係る収益の額に含めないことができる利息相当部分(基本通達2-1-1の8)

⑤資産の引渡しの時の価額等の通則(基本通達2-1-1の10)

⑥変動対価(基本通達2-1-1の11)

⑦相手に支払われる対価(基本通達2-1-1の16)

⑧役務の提供に係る収益の帰属の時期の原則、履行義務が一定の期間にわたり充足されるものに係る収益の額の算定の通則(基本通達2-1-21の2~5)

⑨請負に係る収益の帰属の時期(基本通達2-1-21の7)

⑩知的財産のライセンスの供与に係る収益の帰属の時期(基本通達2-1-30)

⑪知的財産のライセンスの供与に係る売上高等に基づく使用料に係る収益の帰属の時期(基本通達2-1-30の4)

⑫工業所有権等の使用料の帰属の時期(基本通達2-1-30の5)

⑬商品引換券等の発行に係る収益の帰属の時期(基本通達2-1-39)

⑭非行使部分に係る収益の帰属の時期(基本通達2-1-39の2)

⑮返金不要の顧客からの支払の帰属の時期(基本通達2-1-40の2)

⑯返品権付き販売(基本通達9-6-4)

国税庁が公開した資料のタイトル部分を並べただけでも、盛り沢山ですが、実務では既に存在しているものについて、通達を置き明確化したというようなイメージで、大部分は大きな変化はありません。一部、取扱の幅が広がっています。

また、すべての内容は、期間帰属の問題ですから、長期的にはどのような方法をとっても有利不利は生じにくいものです。なので、中小企業の場合は、慌てて動く必要性はありません。

◆電子申告の義務化

資本金1億円超の大企業は、法人税及び地方法人税、消費税、法人住民税及び事業税について、平成32年4月1日以降開始事業年度分より、電子申告が義務化されます。

この際に、申告書の添付書類についても電子申告の義務化の対象となります。現状は、電子申告を行いつつも、紙で別途郵送という実務が一般的ですので、実務の見直しが必要になるかもしれません。会社のシステムと、電子申告を行うシステムのデータの連動など、課題がありそうです。データ形式については、現行のXBRLまたはXML形式に限定する取扱は、柔軟化してCSV形式での提出が認められるようになります。そのフォーマットについても国税庁が用意する方向です。

◆所得税確定申告・年末調整手続きの電子化

従来は、生命保険料控除、地震保険料控除、住宅ローン減税にかかる書類などを書面で用意する必要がありましたが、電磁的方法による提出が可能となります。平成32年10月以降の年末調整関係事務からの適用となります。

もう少し具体的にいうと、今までは郵便物などで保険会社や銀行から来た書面を会社に提出あるいは税務署に提出というながれでしたが、保険会社や銀行からデータでもらい、会社や税務署にデータで提出するという流れになります。

◆国際観光旅客税

平成31年1月7日以降、日本から航空機や船舶で出国する2歳以上の人について、運賃に合わせて1人1,000円が徴収されることになります。

これは、日本人が海外旅行する場合も対象となりますし、海外の方が日本に観光旅行にきて、帰国する際にも対象となります。

飛行機や船舶の乗務員や入国後24時間以内に出国する乗り継ぎなどの場合は、対象外となります。

全く新しい税金です。税収は観光振興などに使われることになります。

◆森林環境税

少し先の話しになりますが、平成36年度から、個人住民税に合わせて、1人について年額1,000円を森林環境税(仮称)として上乗せ徴収することになります。

地球温暖化、災害防止、国土保全などの目的に資するために利用される税です。

平成31年10月から、消費税率が引き上げられますが、さらに国際観光旅客税、森林環境税と新しい税金の負担が増えるということで、微妙にですが厳しい雰囲気の税制改正でした。

◆猶予税額が免除される場合

| (1) 贈与税の猶予税額の免除 |

①先代経営者が死亡した場合 贈与税の納税猶予は、相続が生じるまでの暫定的な意味合いがあり、基本的な流れは、贈与税の猶予税額が免除される替わりに、相続税の計算に組み込まれることになります。ただし、相続税の計算に組み込まれる際に、相続税の納税猶予に切り替える事が、事業承継税制自体で予定されており、多くの納税者もその前提で、贈与税の納税猶予を利用することになります。 ②後継者が死亡した場合 事業承継税制により株式の贈与を受けていた後継者が死亡した場合は、猶予されていた贈与税が免除されます。ただし、後継者の死亡により、その保有していた株式について、相続税が課税される可能性があります。この段階で、要件を満たせば、相続した経営者が新たに事業承継税制を適用することが可能です。 ③後継者がさらにその次の後継者へ贈与した場合 事業承継税制により贈与税の納税猶予を受けていた後継者が、さらに、その次の後継者へ株式の贈与を行い、事業承継税制を適用した場合は、猶予されていた税額が免除されます。 |

| (2)相続税の猶予税額の免除 |

①事業承継された相続人が死亡した場合 事業承継税制を利用した相続人が死亡した場合は、納税猶予されていた相続税は免除されます。その段階で、事業承継税制の要件を満たせば、次の後継者が納税猶予を受けることが可能です。 ②事業承継された相続人が、次世代後継者へ事業承継税制による贈与をした場合 事業承継税制を利用した相続人が、さらに次の世代の後継者へ、事業承継税制により株式を一括贈与した場合は、猶予されていた相続税が免除されます。 |

上記のように、事業承継税制は、さらに次の後継者へ事業承継税制を適用することで、猶予税額が免除される仕組みとなっており、脈々と事業承継が可能な制度設計になっています。

◆納税猶予が取り消されたらどうなるのか

前回、納税猶予の取消事由についてご紹介しましたが、納税猶予が取り消された場合は、基本的には、猶予されていた税額と利子税を合わせて納付することになります。納税猶予期間が5年を超える場合には、経営承継期間である5年分の利子税は免除されます。

また、利子税の税率は金利の情勢によって変わりますが、平成30年であれば、0.7%となっています。ただし、長年にわたり納税猶予を利用するので、長期間に及ぶことで利子税はかさんでいきますし、金利の情勢次第では跳ね上がる可能性もあります。もともと、相続税や贈与税が払えないほど高いことを理由に納税猶予制度を利用するわけですから、金利が低いからと安心してはいけません。

実務的な視点では、ミスにより納税猶予が取り消される場合は、負担として重いものになりますが、例えば上場した場合、株式交換によって子会社になるような場合は、猶予税額を支払ってもお釣りが生じるようなケースでしょうから不利な状況ではありません。

また、経営環境の悪化で株価が下落しているような場合は、猶予税額を再計算して、一部猶予税額が免除される仕組みになっており、業績が悪くなった場合にM&Aで救済してもらうようなケースでも大きな不利益は生じないような制度設計になっています。

それ以外には、継続して税務署への届出などが負担で、敢えて納税猶予を打ち切る場合など想定されますが、ミス以外では不条理な状況は起こりにくく使いやすい制度になっています。

◆事業承継税制のリスク

基本的に、事業承継税制はメリットが大きく魅力的な制度です。ただし、一定の場合に、納税猶予が取り消されてしまうリスクがあります。

納税猶予が取り消されてしまうことで、猶予税額と利子税の納付が必要となります。元々、事業承継税制の適用を受ける理由は、株式の贈与や相続の際の税負担が高いことが理由ですが、その高い税金の支払いが必要になるわけですから、取消は大きなリスクと考えることができます。

なお、納税猶予が取り消される場合の取消事由については、特例承継期間である5年間に限られる内容と、5年経過後も継続する内容があります。この取消要件に該当するか否かについて明らかにするために、特例承継期間である5年間は、毎年都道府県知事に報告手続きを行い、さらにその後は3年に1度税務署への報告手続きが必要となります。

◆特例継承期間(5年間)の取消事由

特例制度を受けてからの5年間の取消事由は下記の通りです。

② 贈与日又は相続開始の日の従業員数の8割以上を5年間平均で維持する要件を満たさなくなったこと

※この点については、従来から事業承継税制の最も大きなリスクとして懸念されていましたが、今年の改正で、事実上撤廃されています。

具体的には、報告書に8割を下回る数となった理由について認定経営革新等支援機関の所見の記載があり、その理由が経営状況の悪化である場合又はその認定経営革新等支援機関が正当なものと認められないと判断したものである場合には、認定経営革新等支援機関による経営力向上に係る指導及び助言を受けた旨が記載されている必要があります。

一方で、報告書へ必要な記載がなかった場合は、従来通り、取消になりますので、注意が必要です。

③ 特別関係会社が、性風俗営業会社に該当したこと

④ 後継者以外の株主が拒否権付き株式を保有したこと

⑤ 後継者が取得した株式の議決権に制限を加えたこと

⑥ 後継者が会社の代表者でなくなったこと

⑦ 後継者グループで過半数の議決権を有さなくなったこと、又は、後継者が後継者グループの中で筆頭株主でなくなったこと

⑧ 贈与税の納税猶予の場合は、先代経営者が代表権に戻ること

◆特例継承期間及び、それ以後も継続する取消事由

② 事業年度の総収入金額がゼロになったこと

③ 資本金・資本準備金を減少したこと

※例えば、事業承継税制後20年経過してから、減資をしたら取消事由に該当します。長年の管理の仕方が重要になります。

④ 会社の解散、合併による消滅、分割型分割による会社分割、株式交換等による子会社化

⑤ 期限までに税務署に報告をしなかったこと、又は、報告内容と事実が相違すること

⑥ 税務署に事業承継税制の適用をやめる旨の届出書を提出したこと

⑦ 後継者が、対象株式を譲渡又は贈与したこと

最初の5年間は、取消に関する要件が厳しく、5年経過することで緩和されますが、株式を処分することは、換金と同様の効果がありますから、納税猶予は取消となります。また、減資などは、会社に株式を売却するのと同じ効果があるので取消事由となっています。

従来は、5年間の雇用継続が大きなリスクと言われていましたが、今年の改正で手続きをしっかりとすれば、事実上の取消事由ではなくなりました。

非常にメリットの大きい制度ですが、裏を返すと、取り消された場合にデメリットが大きいということであり、長年にわたり取消事由に該当しないように気を配っていくことが重要です。事業承継税制の適用判断については、長期間のメンテナンスに伴う精神的な負担と、今現在の税負担とのバランスで判断することになりそうです。

◆会社の要件

事業承継税制の適用を受けることが可能な会社は以下の通りです。

① 中小企業者に該当すること

中小企業者とは、下記の要件を満たす会社です。なお、資本金か従業員数、どちらかが要件を満たしていればOKです。

| 業種 | 資本金 | 従業員数 |

|---|---|---|

| ゴム製品製造業(自動車タイヤ製造業等を除く) | 3億円以下 | 900人以下 |

| 製造業等 | 300人以下 | |

| ソフトウェア・情報処理サービス業 | ||

| 卸売業 | 1億円以下 | 100人以下 |

| 旅館業 | 5,000万円以下 | 200人以下 |

| サービス業 | 100人以下 | |

| 小売業 | 50人以下 |

② 上場会社に該当しないこと

③ 性風俗営業会社に該当しないこと

風俗営業の許可が必要な業種と性風俗営業会社は範囲が異なります。例えば、ゲームセンター経営やパチンコ店などは、風俗営業の許可は必要になりますが、性風俗営業会社ではありません。

④ 資産保有型会社に該当しないこと

資産保有型会社とは、特定資産の帳簿価額の割合が総資産の70%以上の会社です。

特定資産とは、有価証券、遊休不動産、販売用不動産、賃貸用不動産、ゴルフ会員権、絵画・骨董・貴金属、現預金、同族関係者貸付金等が該当します。

⑤ 資産運用型会社に該当しないこと

資産運用型会社とは、特定資産の運用収入が、総収入に対して75%以上の会社です。

⑥ 直前事業年度以降の各事業年度の総収入額がゼロ超であること

収入には営業外収益と特別利益を含みません。例えば、事実上の休業状態で、利息だけ収入があるという場合は事業承継税制の適用ができません。

⑦ 常時使用する従業員が1人以上

社会保険に加入しているなら親族の従業員でもOKです。75歳以上で社会保険の加入義務がない従業員の場合は、2か月超の雇用契約があれば大丈夫です。

⑧ 特定特別関係会社が上場会社等、大会社、性風俗営業会社に該当しないこと

特定特別関係会社とは、事業承継税制の適用を受ける認定会社の子会社などが該当します。認定会社と代表者の親族などで、議決権を判断する際には代表者と生計を一にする親族で議決権の過半数を保有される会社が該当します。⑨で説明する特別関係会社は、認定会社の代表者と生計を一にしない親族を含んだところとなる点で、範囲が異なります。従来は⑨の要件でしたが、範囲が広すぎることで、平成23年度税制改正で、範囲を狭めました。

⑨ 特別関係会社が外国会社に該当する場合は、常時使用する従業員が5人以上

特別関係会社とは、事業承継税制の適用を受ける認定会社の子会社などが該当します。あるいは、子会社ではなくても、認定会社とその代表者や親族により議決権の過半数を保有される会社です。

⑩ 後継者以外の株主に拒否権付株式を交付していないこと

なお、④と⑤で、不動産賃貸業などは該当しないことになってしまいますが、一定の雇用を有し、事業をしている実態があれば、事業承継税制が適用出来る仕組みとなっています。具体的には下記の全ての条件を満たす場合です。

□常時する従業員数(後継者及び後継者と生計一の親族を除く)が5人以上であること

□贈与・相続時において、3年以上継続して自己の名義・計算において商品の販売・資産の貸付(後継者への貸付などは除く)・役務の提供を行っていること

不動産賃貸業のように業種的に資産保有型・資産運用型に本質的に該当する場合は、現時点で従業員を5人以上であるとしても、従業員の退職で要件が外れることがあるので注意が必要です。

◆先代経営者の要件

改正された事業承継税制で、特例贈与者・特例被相続人の要件は、下記の通りです。

① 都道県知事の確認を受けた特例代表者であったこと

② 贈与・相続直前まで、先代経営者グループで過半数の議決権を有し、

グループの中で後継者を除いたところで筆頭株主であること

贈与税の納税猶予の場合には、さらに下記の要件が加わります。

③ 贈与時までに代表者を退任すること

④ 贈与時に保有する株式について、議決権の3分の2に達するまでの部分を、一括して贈与すること

今年の改正では、複数の後継者への事業承継が可能になっている点に特長があります。後継者を複数とする場合は、各後継者の議決権割合が贈与後に10%以上になっていることが必要で、贈与後に承継者の議決権割合が、贈与者の議決権割合を上回っている必要があります。なお、3名の後継者までが事業承継税制の対象となります。

◆後継者の要件

後継者の要件としては下記のとおりです。

② 贈与・相続後に後継者グループで過半数の議決権を有しており、

後継者グループの中で筆頭株主であること

③ 贈与時において、会社の代表者であること

(相続の場合は、5ヶ月を経過するまでに代表者であること)

④ 贈与・相続後、申告期限まで株式を保有し続けること

後継者が複数の場合に、グループの中で筆頭株主という要件がありますが、3人が同数の株式を保有する必要はなく、上位3名が後継者という形であれば要件を満たします。

贈与の場合は、贈与時に後継者が20歳以上で、3年以上継続して役員であることが要件となります。特例制度は10年で終わることが予定されているので、8年目からの役員就任では手遅れとなる点は注意が必要です。

相続税の納税猶予の場合は、被相続人が60歳以上の場合は、相続直前に後継者が役員であることが要件となります。中小企業で60歳の経営者は、普通の現役という感じで、後継者が役員に就任していないことも多くあります。急な相続の発生の場合には、後継者が役員でなかったことで、事業承継税制が利用出来ないというリスクも生じます。

事業承継税制は、贈与を使って次世代にバトンタッチすることを推奨する制度です。不慮の出来事が生じた場合は、うまく機能しない点に要注意です。相続まで待つのではなく、贈与してバトンタッチというプランで考えていくべきです。

◆何が特例なのか

事業承継税制自体は、平成21年度税制改正で導入ですが、今年の改正は非常に大きな内容になっています。ただし、規定の仕方が特殊で、既存の事業承継税制に、特例として上に乗るような制度と位置づける必要があります。

何が、特例なのかというと、平成30年から平成35年(2023年)3月までの5年間に、承継計画の確認を都道府県知事に受け、平成39年(2027年)12月までの贈与税・相続税について、都道府県知事の認定手続きを受けて申告することで、次のような従来にはない特例制度が利用出来ます。

②全ての株式に対して納税猶予が可能(従来は3分の2まで)

③複数の人から株式の承継が可能(具体的には父から80%、母から20%など)

④最大3名の承継者へ承継が可能(長男30%、次男20%、三男20%など)

従来の制度と比較すると、大盤振る舞いなイメージですが、5年間で承継計画の確認を都道府県で受ける、10年の間に承継(相続か贈与)するという形で、期間限定の取扱となっています。期間については、延長される可能性もありますが、かなり改革的な制度なので、様子見の意味も込めて期間限定としているのかもしれません。

◆期間から外れると従来の制度の枠組みでの事業継承税制適用

特例制度は、期間限定の特典に当たるため、運悪く平成29年までに事業承継税制を利用してしまった人は受けることができません。将来についても、現状では5年以内に都道府県で承継計画の確認を受け、10年以内に贈与・相続による事業承継が必要であるという点で、いつまでも使えるわけではありません。

制度として、10年以内に相続してくださいというのは現実的ではないので、立法趣旨としては、ここ10年で贈与を中心とした事業承継を後押しするという内容です。制度の延長がない場合でも、10年間の間に特例制度により贈与を行っておけば、10年経過以降の相続税の納税猶予への切替えの際にも100%の納税猶予ができる仕組みとなっています。

◆タイミング的に合うようなら確認まではやっておくべき!

期間限定で非常に有利な制度なわけですが、そもそも事業承継は、30年に一度くらいのイベントです。仮に30歳で起業、60歳で事業承継としても30年で、実際には60歳では事業承継しないでしょうから、もう少し頻度が少ないイベントと考えるべきです。一方で、正確な統計データは不明ですが、設立して10年、20年続く会社は少数派と考えることができますから、事業承継税制のニーズがあること自体が確率的に、希と考えるべきです。

さらには、30年に一度のイベントなのに、平成29年まで事業承継をしてしまっている場合は対象外の特例制度、後継者候補がいないなど今後10年以内に承継が行われないであろうケースも、制度の延長がなければ使うことができません。

結局、5年以内に都道府県知事の確認を受け、10年以内に相続又は贈与と期限を切っている以上、使いようがない場合は、そもそも見送るしかありません。一方で、後継者も決まっている、10年以内にバトンタッチする可能性があるのなら、都道府県知事の確認までは、必ず行っておくべきです。5年経過後に、確認をしようと思っても手遅れとなりますし、確認をした場合に、必ず10年以内に事業承継しなければいけないという縛りもありません。可能性があるのなら、確認まではやっておくべきです。

◆魅力的な事業継承税制

前回から、お伝えしているように、平成30年度税制改正で、取引所の相場のない株式について、無税で事業承継できる制度へと変貌しました。過去から指摘されていたリスクもほぼ解消され、文句の付けようのないくらい良い制度になったと判断出来ます。

また、課税庁側が、事業承継がスムーズに進むことを期待して、完成させてきた制度ですから、租税回避などのように後で問題になるなどの心配も不要です。

ただ、どんなに優れた制度でも、必要がないのに利用したり、無理矢理当てはめたりしたのでは、効果が期待出来ません。もっと、解りやすい例えを使うなら、どんなに優れた商品でも、必要としない人にとっては無意味なものになってしまうという点です。

◆事業承継税制が当てはまらない事例

事業承継税制は優れた制度ですが、当てはまらない事例もあります。

例えば、現在は株式の評価額はそれなりに高いけれど、毎年下落傾向が続いていて、将来的には、相続税がかからなくなることが予測される場合は、制度を利用する必然性がありません。また、自然に株式の評価が下落するのでなくても、現社長に役員退職金を支給することで株式の評価がゼロになるというようなケースなら、事業承継税制を利用しないで、評価がゼロになった時点で、通常贈与により承継という選択肢もあります。

事業承継税制は、贈与の場合は、現社長が株式を保有していて、代表者を交代するタイミングで贈与が必要です。ところが、実務的には、代表者はすでに変更済みで、株式について前社長から、少しずつ贈与を受けているケースなど、制度に当てはまらない事例もよくみかけます。

そして、それ以上に多いのが、後継者そのものがいない場合など、制度を利用したくても、どうしようもない事例です。良い制度ですが、当てはまらないケースも多くあります。

◆手間の問題

事業承継税制は、非常に優れた制度ですが、「特例承継計画」について「認定支援機関」の指導助言に基づいて作成して、「都道府県知事の確認」を受けます。その後、贈与税や相続税の申告の際には、認定申請をして「認定」を受ける必要があります。

認定書を付けて、税務署へ贈与税・相続税の申告をした後、特例承継期間である5年間は、都道府県庁と税務署へ年1回報告書を提出する必要があります。さらに5年経過後も、税務署に3年に1度継続届出書の提出が必要で、これは、納税猶予を受けている期間、ずっと必要となります。

認定支援機関の指導が必要なので、外部への委託費用が必要になります。相続税・贈与税の申告後5年間は毎年、その後も3年に1度、手続についても、委託費用が発生する可能性があります。さらに、5年以上手続きに縛られることに対する精神的な負担なども生じます。

数千万円以上の納税猶予・免除であれば、費用対効果でも積極的に受けるべきと思われます。数百万円の納税猶予・免除の場合は、株式の評価について下落する可能性や、代替的な節税手法の検討など悩ましさが生じます。例えば、現時点の株式の評価が低く、上がる可能性を懸念し、価格を固定させるだけなら、相続時精算課税の利用もあり得ます。

結局のところ、うまく制度が当てはまらない場合はどうしようもなく、代替的手段の検討も必要、費用対効果での検討も必要となります。良い制度だから利用しなければ、ではなく、少し距離をおいた視点も大切です。

◆10割引きになった納税猶予

事業承継税制は、平成21年度税制改正で導入されました。取引所の相場のない株式については、換金性に乏しく、相続税評価は高くなるなど、事業承継の障害となっていたため、適用対象株式についての相続税の8割について、納税猶予、そして一定の要件をみたすことで、猶予額が免除される制度でした。納税猶予額が免除されれば、その株式について相続税が8割引になるということで、注目を集めた制度です。

その8割引の制度が、平成30年度税制改正により、10割引の制度になりました。もちろん、納税猶予を受けるための条件、手続き、最終的に猶予額の免除までと考えると、それなりに手間と時間がかかります。しかし、対象株式については相続税が結果としてかからなくなる制度ですから、利用可能な場合には、是非利用したい制度です。

◆リスクの軽減

①雇用維持要件

鳴り物入りで導入された事業承継税制ですが、導入当初は、雇用維持条件など厳しい条件があり、その条件を満たせないと、納税猶予が取消し、猶予額を利子税と合わせて納付する必要がありました。

雇用維持条件が、なぜ厳しいかというと、①景気が悪くなるなど外的要因で、従業員を減らさなくてはいけない状況になっても従業員を減らしにくい、②元々、人数が少ない法人の場合は、従業員が数人辞めただけでも要件から外れる、③従業員の退職は経営者側ではコントロールしにくく、たまたま退職者が続くことでも要件から外れるなど、納税猶予制度を受けた側が気を付けても回避出来ないようなリスクを有する制度でした。

この点については、雇用維持などの要件を瞬間で判断していたものを、平均で判断するなど少しずつ、要件を緩和してきました。平成30年度税制改正では、要件を満たせなかった理由を記載した書類を提出することで、納税猶予が継続出来るようになり、事実上は雇用維持要件が廃止に近い状態になります。

②打ち切りになった場合の一括納付

その株式の8割について、納税猶予を受けるのはよいのですが、何らかの事由で、納税猶予が打ち切りになった場合に、利子税と合わせて税額を一括納付しなければならないという問題がありました。

この点についても、相続時精算課税へ切り替える事で、税率2割と基礎控除で、リスクを軽減出来るように改正されてきました。ただ、相続時精算課税へ切り替えは適用対象者が推定相続人であることが条件であったため、他人への承継でのリスクは残ったままでした。この点について、平成30年度税制改正では、親族外承継でも相続時精算課税への切り替えを可能にして、根本的なリスクを取り除きました。

それ以前の改正については、過去の記事をご覧ください。

◆普通に使える納税猶予制度へ

平成21年に導入されて、最初の頃は殆ど利用されない制度でした。少しずつ、改善され、現在ではリスクが非常に少ない制度になりました。また、課税庁が、事業承継の税負担を軽くするために用意した制度ですから、安全で問題になりにくい制度です。

事業承継税制ができる前から、農地等の納税猶予制度が存在し、農家で相続税がかかるような場合には、ごく普通に利用されている制度でした。もっとも、農地をもっていても相続税がかからないケースも多数ありますから、利用件数で言えば年間で1,500件前後と少なくなっていますが、平成16年以前は年間で3,000件を超える利用がありました。

一方で事業承継税制は平成21年度から平成26年度が年間150件~200件の利用、改正で使いやすくなった平成27年度で、450件強ということで、農地等の納税猶予に比べ、利用件数は少ない状況でした。

この点については、農地等の納税猶予は、利用するのが当たり前の制度であるのに対して、事業承継税制はそのような土壌がなかったと判断出来ます。平成30年度税制改正では、事業承継税制が、利用するのが当たり前の制度に変化したと言っても過言ではないでしょう。

◆持分のない法人

株式会社や有限会社は、会社の財産は株主の財産であると考えることが可能です。なぜなら、会社が解散した場合に、残っている財産を、株式の保有割合や出資割合で分配する仕組みとなっているからです。

一方で、NPO法人、一般社団法人、一般財団法人などは、持分がない法人として位置づけられます。事実上は、出資者のような人がいたとしても、法律上は、出資者は存在せず、法人を解散した際に、払い戻す対象がいない法人という扱いになっています。つまり、法人の経営を行っていて、法人の財産を自由に使うことができたとしても、法人の財産について持分はないので、相続税の対象にならないという問題が生じます。

NPO法人は、最低でも10人の社員が必要であり、監督官庁への事業報告など、私物化することが難しい仕組みです。一方で、一般社団法人であれば、夫婦二人で設立して、収益事業を行っていない場合は、税務署への申告すら不要であるなど、自由に使えるメリットがありました。最近は、一般社団法人や一般財団法人を活用した相続税対策なども行われていたような背景があります。

◆課税の仕組み

持分がない法人、つまり持ち主がいないのにどのように課税するのかという問題があります。平成30年度税制改正で導入される内容は、以下の通りです。

(1)特定一般社団法人等

対象となるのは、全ての一般社団法人・一般財団法人ではなく、次の要件を満たす場合で、要件を満たす法人を、特定一般社団法人等と呼びます。

① 相続開始の直前における同族役員数の割合が、総役員数の過半数であること

② 相続開始前5年以内に、同族役員の割合が総役員数の過半数である状態の期間の合計が3年以上であること

(2)相続税が課税される金額

特定一般社団法人等の純資産額を同族役員の数で除して、計算した金額について、課税対象となります。持分がないので、単純に同族役員で頭割りの計算になります。また、他人をいれて、金額を小さくすることができないように、同族役員数で除すとしています。

(3)課税の仕組み

特定一般社団法人等の理事である者(5年以内に理事であった者を含む)が、死亡した場合に、上記の相続税の課税の対象とされる額について、特定一般社団法人が被相続人から遺贈により取得したものとみなして相続税が課税されます。

なお、特定一般社団法人等が、贈与により取得した財産について贈与税が課税されている場合には、その贈与税額を控除します。

(4)適用開始時期

平成30年4月1日以後の特定一般社団法人等の理事の死亡に関する相続税について適用されます。ただし、それ以前に設立された一般社団法人等については、平成33年4月1日以後の理事の死亡からの適用とされます。

◆ふさがれた抜け道

一般社団法人等を使って、相続税が課税されない財産を作り出す手法は、画期的で、相続税対策としては、大きな効果が期待されていました。実際に、そのような相続税対策を、始めていた事例もあったようです。ところが、今回の改正で、相続税が課税されるようになり、さらに2割加算ですから、節税どころか余分に納税するスキームに変化してしまいました。

事業承継税制のように、税負担を軽減することを趣旨とした制度であれば、税負担が軽くなることは予定調和です。一方で、一般社団法人を活用した相続税負担の軽減は抜け道のようなもので、ふさがれるべくしてふさがれたという雰囲気です。

相続税対策は、結果が出るのがずいぶん先ですので、長期的に安全で確実な方法を選択すべきです。次回は、平成30年度税制改正の目玉とも言える、長期的に安全で確実な事業承継税制の改正についてご紹介していきます。

◆長期割賦販売等の取扱い

国際会計基準の流れの中で、法人税法及び所得税法における収益の認識基準について、一部改正が行われます。割賦販売の場合に、分割でしか入金しないことを受けて、延払基準という、入金予定日に収益計上をする取扱が従来は認められていました。今後は通常の販売と同じように、販売した時点で一括して収益の計上を行うことになります。そのような、改正を受けて、消費税の取扱いでも、長期割賦販売等に該当する資産の譲渡等について、支払期日で資産の譲渡等があったとする取扱が廃止されます。

平成30年4月1日より前に長期割賦販売等に該当する資産の譲渡等を行った事業者については、平成35年3月31日までに開始する事業年度は現行の延払基準により計算が可能です。なお、平成30年4月1日以後終了する課税期間に、延払基準の適用をやめた場合、賦払金の残額について、10年均等で資産の譲渡等の金額として計上する経過措置があります。

なお、法人税法及び所得税法に規定する一定のリース譲渡に該当する場合は、従来通り支払期日到来の日を資産の譲渡等のあった日とする取扱いとなります。

◆簡易課税の事業区分の変更

平成31年10月1日から、消費税率が10%に引き上げられます。また、消費税率引上げに伴い、複数税率となり、食料品については8%の軽減税率が適用されることとなっています。

農林水産業については、簡易課税が適用される場合は、現在は第3種事業に該当します。複数税率導入後は、食用の農林水産物を生産する事業を第2種事業として、取り扱うことになりました。これは、食料品について軽減税率を導入したことで、売上については8%の消費税しか上乗せ出来ないのに対して、農機具や、種苗、肥料などの仕入等については10%の税率が課税されることによる不利益が生じることが予想されるための見直しです。

この改正は、平成31年10月1日を含む課税期間から適用されますが、平成31年10月1日以後の資産の譲渡等について、適用されることになります。

◆輸入に係る消費税の脱税犯に係る罰則の強化

金を密輸して、国内で販売すれば、消費税分だけ儲かるということで、金の密輸についての報道が多くありました。違法行為ですので、罰則があったのですが、それだけでは密輸の抑止力にならないという点が指摘されていました。

輸入に係る消費税の脱税犯への罰金の上限が、現行は脱税額までなのに対して、脱税額の10倍が1000万円を超える場合は、脱税額の10倍まで、引き上げられます。極端な話し110万円の脱税なら、最大1100万円の罰金ですから、一度発覚すれば元も子もないという状態になり、抑止力としては大きな効果が期待されます。

平成30年4月10日以後の違反行為に適用されます。

◆輸出物品販売場

最近、デパートやコンビニに、下記のステッカーが貼ってあるのをよく見かけないでしょうか。

簡単に説明すると、外国人観光客が、自国へ持ち帰る商品については、日本では消費されないので、日本の消費税をかけないとする仕組みがあります。すべての店で、そのような消費税をかけない販売ができるわけではなく、税務署に許可の申請をして、許可が下りた場合に、輸出物品販売場になれるという仕組みです。実際に、コンビニで輸出物品販売場にしたところ、数十万円単位の爆買いが行われるなど、売上の増加に関しては、相当大きな効果があります。私の事務所は、新宿区にありますが、コンビニ、デパート、量販店など、実に多くの輸出物品販売場をみかけます。

背景としては、2015年に観光立国実現に向けたアクション・プログラムが公表されており、オリンピックへ向けて、外国人観光客向けへの販売は、さらに拍車がかかることが予想されます。

◆輸出物品販売場における現場の問題

輸出物品販売場では、爆買いなどの売上増加には大きな効果がある一方で、輸出物品販売手続きを行うことで、レジが渋滞するなどの弊害があります。実際に現行では、下記のような手続きが必要になります。

② 購入物品にしたがって、購入記録票の作成(多くの場合は、レジから印字)

③ お客さんが購入誓約書に署名し、提出

④ 購入記録票をパスポートへ貼付の上、割り印を押す。

⑤ 指定された方法(中味が確認出来る形)により梱包した上で引渡し

⑥ 販売店で購入誓約書等の保存

爆買いを想定した場合、購入記録票などについて、手書きだと相当たいへんな作業になりますが、現在は購入記録票が印字されるレジなど、ずいぶん省力化できるようになりました。それでも、外国人観光客が続くと、レジの混雑は深刻な状況になります。

◆免税販売手続きの電子化

平成30年度税制改正では、上記のような爆買い、観光立国の実現、東京オリンピックへの対応のため、免税販売手続きについては電子化する改正としました。

具体的には、外国人観光客からパスポートの提示を受け、その購入に関するデータを、電子情報処理組織を使用して、国税庁長官へ送る(レジでパスポートをかざしてもらえば送信されるシステムになるはずです。)だけです。送ったデータについては、保存義務はありますし、外国人観光客に輸出しなければならない旨の説明も必要ですが、大幅に事務手続きは簡略化されます。

国税庁長官へ送付されたデータは、税関と共有され、外国人観光客が出国する際に、パスポートを提示することで、輸出物品の確認が行われる仕組みとなります。

大がかりなシステムで、事業者は投資費用がかかりますが、大きな売上がある事業者では、合理化に非常に有効な解決策になります。この改正は、平成32年4月1日以後に行われる資産の譲渡等から適用され、まさに東京オリンピックに向けた改正です。

なお、設備投資が伴う改正であるため平成33年9月30日までは、現行の免税販売手続きを引き続き適用できることとされます。

◆基礎控除の引上げ

前回、給与所得控除や公的年金等控除が引き下げになったことをご紹介しましたが、一方で基礎控除は一律10万円引き上げられることになります。一般の人であれば、税額計算を行うにあたって、給与所得控除が10万円減額になって、基礎控除が10万円増額になるので、課税所得は変わらず、税額も同様という結果になります。

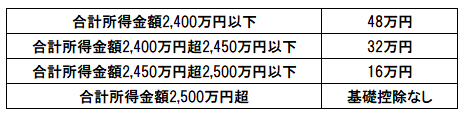

なお、合計所得金額が2,400万円を超える場合は、基礎控除が逓減して、合計所得金額が2,500万円を超えると基礎控除が適用されないという取扱になります。具体的な基礎控除については、下記のとおりです。

給与所得控除、公的年金等控除を含めて、所得が高い人にとっては、全体的にかなり大きな影響がでます。

再雇用などで、給与所得と公的年金の両方がある場合、給与所得控除で10万円減額、公的年金等控除で10万円減額、基礎控除が10万円増額されても、税負担が増えるのではと疑問に思われます。しかし、給与所得と公的年金所得の両方がある場合は、所得控除の減額が10万円までとなるような調整規定が設けられ、税負担が増えないような配慮がされています。

平成32年分の所得税からの改正です。

◆青色申告特別控除の改正

青色申告特別控除については、現在は、10万円の控除と65万円の控除の二本立てとなっています。正規の簿記の原則に従って記録している場合の特別控除額について、65万円から55万円に引き下げられることになります。

では、増税かというと、正規の簿記の原則に従って記録している場合で、下記のいずれかの条件を満たす場合は、青色申告特別控除は65万円とされます。

① その年分の事業に係る仕訳帳及び総勘定元帳について、電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律に定めるところにより電磁的記録の備付け及び保存を行っていること。

② その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、その提出期限までにe-taxを使用して行うこと。

実務的な視点でみると、従来から電子申告を行っている場合は、結果として影響がない改正です。課税庁とすると、電子申告の割合を高めたいとの思惑があるのでしょうか。

因みに、①の電子帳簿の保存は、単に仕訳帳や元帳をPDFで保存しておくというレベルではなく、それなりにハードルが高いので、個人事業者をターゲットとした規定としては、現時点ではミスマッチに感じます。近い将来、電子帳簿保存自体のハードルが下がる可能性があるかもしれません。

やはり、平成32年分の所得税から適用されます。

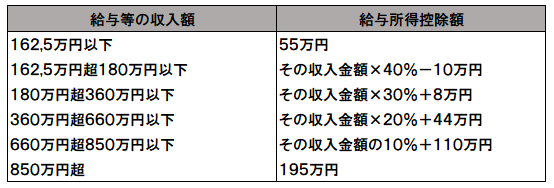

◆給与所得控除についての見直し

給与所得控除については、一律10万円を引き下げ、給与所得控除の上限額が適用される給与等の収入金額を850万円、その上限額が195万円に引き下げられます。平成32年分以後は、下記のようになります。

給与所得控除については、上限がなかったところを、平成24年度税制改正で、上限額1,500万円、控除限度額245万円と設定し、その後さらに引き下げてきており、長期的には大きな増税が行われてきました。

◆特定支出控除についての見直し

特定支出の範囲に、職務の遂行に直接必要な旅費等で通常必要と認められるものが追加されます。この改正については、通常業務上必要となる交通費は会社が負担していると思われますので、自分の裁量により交通費の支出があり、会社から上限額が定められているような場合を想定しているように思われます。

特定支出の範囲に含まれている単身赴任者の帰宅旅費について、1月に4往復を超えた旅行に係る帰宅旅費は、従来は対象外とされていましたが、その制限が撤廃されることになります。また、帰宅のために通常要する自動車を使用することにより支出する燃料費及び有料道路の料金の額が加えられます。

◆公的年金等控除についての見直し

公的年金控除については、控除額が一律10万円引き下げられます。また、公的年金等の収入額が1,000万円を超える場合の控除額については、195万5千円が上限となります。

さらに、公的年金以外の所得がある場合は、公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超え2,000万円以下である場合は、控除額が10万円減額し、公的年金に係る雑所得以外の所得に係る合計所得金額が2,000万円を超える場合は、控除額が20万円減額する仕組みとなります。

公的年金については、そもそも所得で1,000万円を超える人は、少数ということで、給与所得に比べ改正が後手に回りましたが、給与所得控除の上限などとバランスが取られた形の改正となりました。

65歳未満と65歳以上で最低保証額があり、定額控除の金額が所得により変わってくるので、実務的には速算表に基づいて所得計算を行うことになります。平成32年以降の所得税から適用されます。

◆租税特別措置法の適用要件の見直し

中小企業に該当しない法人が、平成30年4月1日から平成33年3月31日までに開始する各事業年度に研究開発税制などで、下記の要件を満たさない場合は、税額控除は、適用されないことになります。

① 平均給与等支給額が比較平均給与等支給額を超えること

② 国内設備投資額が減価償却費の総額の10%を超えること

措置法は、政策を反映した法律ですが、前回ご紹介した情報連携投資等促進税制も含めて、所得拡大税制とリンクしている点が、今年の改正では顕著です。また、国内設備投資額についても、ベトナムなど海外への設備投資が大きくなることに対して、国内需要を高めるという政策的な観点として、重要視しているようです。

ただし、中小企業等については、従来通りとなっているのが朗報です。

◆マイナンバーあれこれ

昨年12月22日に、地方自治体が企業へ送る住民税額通知書に記載するとしていたマイナンバーについて、記載しないことにする閣議決定により規則を改正しています。マイナンバーを記載すると、それについて追跡可能な郵便で送るなど負担が重すぎた影響です。

一方、お客さんの様子をみていると、マイナンバーを提出するのなら勤めないと主張するパートさんが現れる、不動産の貸し主と関係がもともと良好でないのにマイナンバーの話しをして、さらに険悪なムードになるなど、軋轢を生んでいます。実際に、私が訪問したお客さんで、お客さんが地主さんにマイナンバーの依頼の電話をしたところ、「考えものだな」と言われて、結局教えてもらえずじまいの現場に遭遇しました。

会社側とすれば、集める努力はすべきですが、相手が教えないと主張した場合の強制力はありません。経過を記録しておいて、空欄で提出という形でやむを得ないと思います。マイナンバーのことで、従業員の雇用が確保出来ない、大家さんとの関係が険悪になるくらいなら、難しく考えるのは得策ではないと思いました。

◆年金機構からの源泉徴収票に誤り

日本年金機構が年金受給者に対して、送付した「平成29年分公的年金等の源泉徴収票」の一部について、記載に誤りがあり再送付されるそうです。

確定申告時期を控えた時期ですので、混乱が起きそうですが、金額の誤りではないそうです。よって、確定申告する際の数字には影響はないはずです。しかし、控除対象配偶者や控除対象扶養親族の氏名に誤りがあるとのことなので、受け取った方がびっくりされると思いますので、ここで、周知しておきます。

【参照】日本年金機構:「平成29年分公的年金等の源泉徴収票」の表示誤りと再送付について

源泉徴収票の間違いと言うことで、少し驚きましたが、日本年金機構の大切なお知らせというところを見ると、昨年だけでも6回くらいは間違いが起きています。

役所の仕事には、安心感がありますが、気になった場合は、問い合わせすることが大切かもしれません。

◆情報連携投資等促進税制の概要

生産性向上の実現のための臨時措置法の制定を前提に、青色申告法人で、生産性向上実現のための臨時措置法の革新的データ活用計画の認定を受けた場合に、特別償却または税額控除を認める制度です。

①要件

革新的データ活用計画の認定を受けた者が、生産性向上の実現のための臨時措置法施行の日から平成33年3月31日までの間に、その革新的データ活用計画に従ってソフトウェアを新設し又は増設し、そのソフトウェア(同時に取得又は製作した機械装置又は器具備品がある場合は、含んだ金額)の取得価額の合計額5,000万円以上の場合で、その「情報連携利活用設備」の取得等をし、事業の用に供した場合に認められる制度です。

②特典

情報連携投資等促進税制は、要件を満たす場合に、特別償却か税額控除が受けられる制度です。特別償却の場合は、その「情報連携利活用設備」の取得価額の30%となっています。税額控除の場合は、二段階の制度になっています。前回、ご紹介した所得拡大税制で「平均給与等支給額から比較平均給与等支給額を控除した金額の比較平均給与等支給額に対する割合が3%以上であること」という要件がありましたが、この要件を満たしている場合には、「情報連携利活用設備」の取得価額の5%の税額控除(当期の法人税の20%が上限)で、所得拡大税制の要件を満たさない場合には、取得価額の3%の税額控除(当期の法人税額の15%が上限)という形です。

◆用語の解説

情報連携利活用設備とは、上記のソフトウェア、機械装置、器具備品をいい、開発研究用資産は除かれます。なお、機械装置は、データ連携・利活用の対象となるデータの継続的かつ自動的な収集を行うもの又はデータ連携・利活用による分析を踏まえた生産活動に対する継続的な指示を受けるものに限られます。

データ連携・利活用とは、革新的なデータ活用計画に基づく生産性向上の実現のための臨時措置法の革新的データ活用のうち下記の要件を満たすものです。

イ 他の法人若しくは個人が収集若しくは保有するデータ又は自らがセンサーを利用して新に取得するデータを、既存の内部データとあわせて連携し、利活用すること。

ロ 同一の企業グループに属する異なる法人間又は同一の法人の異なる事業所間において、漏えい又は毀損をした場合に競争上不利益が生ずるおそれのあるデータを、外部ネットワークを通じて連携し、利活用すること。

② 次の全てが行われること

イ 上記①イの各データ又は上記①ロの各データの継続的かつ自動的な収集及び一体的な管理

ロ 上記①イの各データ又は上記①ロの各データ同士の継続的な連携及び分析

ハ 上記ロの分析を踏まえた生産活動に対する継続的な指示

③ 上記②イからハまでを行うシステムのセキュリティの確保等につきセキュリティの専門家が確認をするものであることその他の要件を満たすこと

税制改正大綱だけを読むと、わけがわからないように感じますので、具体的な事例を考えてみます。例えば、マイナンバー導入の際に、マイナンバーカードにお薬手帳の機能を追加するというような報道がなされていました。医療機関がマイナンバーカードにあるお薬手帳の情報を使って、処置を行うなどが情報連携利活用の一つの事例です。あるいは、外国人観光客が、輸出免税物品購入履歴をパスポートのICカードに蓄積して、税関で確認作業を行うなどの使い方も考えられます。さらに、別の言葉を使うと、AIの活用あるいはIoTと呼ばれる分野でしょうか。例えば、自宅でドアが開いた状態になっていたら、携帯にメッセージが入るとか、実家で父が朝食の準備をした気配がなかったら連絡が入る仕組みなど・・・特定の情報あるいは事象とインターネットを絡み合わせた、その情報の利用といった仕組みと考えていただけるとよいと思います。もっと先のことを考えると、自動車のAIによる自動運転のためのインフラも含まれてきます。

◆所得拡大税制の基本形(中小企業等に該当しない場合)

青色申告書を提出する法人が、平成30年4月1日から平成33年3月31日までの間に開始する各事業年度において国内雇用者に対して給与等を支給する場合に、以下の要件を満たすことで、給与等支給増加額の15%の税額控除が適用されます。なお、教育訓練費の額の増加割合が20%以上である場合は、給与等支給増加額の20%の税額控除が可能になります。いずれの場合も、控除額は当期の法人税額の20%が上限となります。

比較平均給与等支給額に対する割合が3%以上であること

② 国内設備投資額が減価償却費の総額の90%以上であること

◆中小企業向けの所得拡大税制

青色申告書を提出する中小企業等が、平成30年4月1日から平成33年3月31日までの間に開始する各事業年度において国内雇用者に対して給与等を支給する場合に、平均給与等支給額から比較平均給与等支給額を控除した金額の比較平均給与等支給額に対する割合が1.5%以上であるときは、給与等支給増加額の15%の税額控除が適用されます。なお、以下の要件を満たすときは、給与等支給増加額の25%の税額控除が可能となります。いずれの場合も、控除税額は当期の法人税額の20%が上限となります。

比較平均給与等支給額に対する割合が2.5%以上であること

② 下記のいずれかの要件を満たすこと

イ 教育訓練費の額の前期の教育訓練費の額に対する増加割合が10%以上であること

ロ その中小企業者等が事業年度終了の日までに中小企業等経営強化法の経営力向上計画の認定を受けたもので、その経営力向上計画に従って経営力向上が確実に行われたものとして証明がされたこと

ここでいう「中小企業等」とは、①資本金の額または出資金の額が1億円以下の法人、②資本または出資を有しない法人のうち常時使用する従業員の数が1,000人以下の法人、③農業組合等をいいます。ただし、資本金1億円を超える法人の子会社などは、中小企業等に該当しません。

◆所得拡大税制の用語の確認

所得拡大税制という名称ですが、従来とは計算方法が大きく変更になっています。従来は、基準年度(平成24年度)の給与等の額と当期の給与等の額の差額に対して10%でしたが、今回の改正で前年との比較になり制度としてはシンプルになりましたが、控除額は小さくなります。

給与等支給増加額とは、雇用者給与等支給額から比較雇用者給与等支給額を控除した金額です。

平均給与等支給額及び比較平均給与等支給額については、計算の基礎となる継続雇用者の範囲を見直し、当期及び前期の全期間各月において給与等支給がある雇用者で一定のものへと変更されます。計算の基礎となる継続雇用者がいない場合には、所得拡大税制を利用することができません。

教育訓練費とは、国内雇用者の職務に必要な技術又は知識を習得させ、向上させるための費用で下記のものをいい、比較教育訓練費の額とは、前期及び前々期の教育訓練費の額の年平均額です。

自らが行う場合の外部講師謝金、外部施設等使用料等の費用

② 他の者に委託して教育訓練等を行わせる場合のその委託費

③ 他の者が行う教育訓練等に参加させる場合のその参加に要する費用

これまで、所得拡大税制を利用しようとして、基準年度や前年対比では給与等支給額が増加しているにも関わらず平均給与等支給額で僅かに減少して適用にならないというケースに、何度も遭遇しています。今回の改正では、常に平均での比較となるのでハードルが高くなると想定されます。また、業績がよく決算賞与を支給した翌年などは、その反動で翌年に適用できないケースなど皮肉な結果になることもあるのでご注意ください。

◆法人税関係

法人税関係の改正は大きく変更という雰囲気ではなく、所得拡大税制について仕組みを少し変更したという形です。元々3年間の時限立法で始まった制度、一度延長して既に6年間が経過します。今回の改正で、従来は、基準年度(平成24年度)と比較して増加した額の一定割合だったものが、前年に比べた増加額に対する一定割合になったので、控除額が小さくなるような傾向になります。また、条件が平均給与等支給額の増加割合になったので、少しハードルが高くなっています。

中小企業向けの少額減価償却資産(取得価額30万円未満)の損金算入、800万円までの交際費について全額損金算入できる制度は延長されることになりました。

◆資産税関係

事業承継税制について、従来は贈与税及び相続税について8割引の制度だったものが、10割引の制度になります。納税猶予から免除へという流れを利用することで、贈与税及び相続税の負担なしで、事業承継を実施することが可能です。この10割引の特例を利用する場合は、平成30年4月1日から平成35年3月31日までに特例承継計画を都道府県に提出して認定を受ける必要があります。

一般社団法人や一般財団法人は、持分のない法人つまり、所有者がいない法人であることから、相続税のかからない財産を保有するために利用することが可能でした。これについて、特定の一般社団法人等の役員が死亡した場合に、相続税がかかるような仕組みに変更されます。

小規模宅地の適用について、条件が厳格化され、従来に比べ利用できるケースが限定されることになります。ただし、普通に居住しているような場合には問題となりません。

◆所得税関係

所得税関係は、いろいろな部分が変更になっています。給与所得控除と、公的年金控除については、一律10万円の引き下げ、給与所得控除は上限額の引き下げ、公的年金控除には上限額が設定されます。では、増税かというと、基礎控除について、一律10万円引上げる改正を行います。ただし、合計所得金額が2,400万円を超える個人については、控除額が減少していき、合計所得金額が2,500万円を超えると基礎控除がなくなる仕組みとなります。給与所得控除の上限、公的年金控除の上限、基礎控除がなくなる仕組みなど、高所得者には増税になります。一方で、そのような上限にかからない人は、給与所得控除が10万円引下げになりますが、基礎控除が10万円引上げになりますから、課税所得に影響しない形になります。

青色申告で、正規の簿記の原則に従って記録している者に対する青色申告特別控除が65万円から55万円に引き下げられます。増税かというと、電子申告をしている場合には65万円控除を認めるということで、電子申告をしている場合は影響無しの改正となります。

◆消費税関係

消費税率引上げが平成31年10月に控えていることもあり、小粒の改正内容でした。外国人観光客向けの輸出物品販売場制度について、免税手続きが電子化されることになり、現場での手間が大きく軽減されます。

軽減税率引上げに向けての改正ですが、食用の農林水産物を生産する事業は第2種事業に変更になります。軽減税率の導入と同時の31年10月からの改正です。

上記以外にも、細かな改正は多くありますが、上記の内容も含めて次回以降、個別にご紹介していきます。

◆仮想通貨に関する所得の計算方法の概要

仮想通貨に関する課税関係は、基本的に仮想通貨により生じた所得は、雑所得になります。つまり、損失が生じた場合に、他の所得とは通算できないことになります。また、証拠金取引の場合でも、分離課税にはならず、総合課税となり、他の所得と合算して、超過累進税率の適用となります。

所得の発生時期は、売却(金銭に換金)したとき、商品の購入に利用したときの他、他の仮想通貨と交換した際や、マイニング(注1)した際にも生じることになります。

売却のときには、売却金額と取得価額の差額が所得となります。商品の購入の場合は、商品の購入価額と取得価額の差額が所得になります。他の仮想通貨と交換した場合には、他の仮想通貨の時価との差額が所得になります。売却した際は理解しやすいですが、商品の購入に充てたときや、他の仮想通貨と交換したときに所得の認識をしなければならないのは、うっかりとしてしまいそうです。また、記録を残しておかないと、後になって計算ができないという状況になりかねないので注意が必要です。

さらに、マイニングした際に、マイニングした時の時価から、マイニング等に要した費用を差し引いて所得を計算するとされています。マイニング等に要した費用が、どこまで含まれるのかも気になるところです。

取得価額の計算については、原則として移動平均法によります。ただし、継続適用を要件として総平均法を利用することも可能です。

ちなみに、仮想通貨が分裂して、新に仮想通貨を取得した場合は、分裂時点では新たな仮想通貨には時価が存在しないため、所得は認識しません。

【注釈】

(注1)マイニング

マイニングとは、日本語で採掘という意味です。具体的には、ビットコインのコンピュータ処理に参加することで、その報酬としてビットコインを入手することを言います。作業(実際にはアプリケーションが行う)をして、ビットコインを生み出すのでマイニングと呼ばれています。

◆仮想通貨は有利なのでしょうか?

実際に、お客様でも、仮想通貨へ投資されている方がいらっしゃいますし、市況は好況のようで、人気がある状態です。有利なのか否かと言われると、難しい話しになります。バブルの時代にNTTの株式を購入して、高値で売り抜けた人は、大もうけをした一方、バブル時代に株式を購入して、バブルが弾けるまで保有していた人は、大損しました。仮想通貨についても、すでに高値で売り抜けた人は利益確定ですが、これから購入する人、保有中の人は、今後の価格変動がどうなるかで、先行きについては何とも言えません。

税務上の取扱いについては、雑所得の総合課税ですので、利益が生じた場合は給与所得など他の所得と合算した上で、累進税率の適用となり、分離課税が適用される株式などと比較して不利な課税環境にあると考えることができます。また、損失が出た場合に、他の所得と通算できない点は、株式などと同様で、利益が出た場合に課税、赤字が生じた場合には切り捨てと言うことで厳しい取扱いです。結論としては、利益が生じたときに累進税率で高い税率の適用、損失が生じたときは切り捨てということで、税務上は有利な投資対象ではないと判断できます。

◆ふるさと納税の計算期間は1月から12月

ふるさと納税の計算期間は、確定申告の計算期間と同様1月から12月までの期間で行います。なので、平成29年分の所得税、平成30年分の住民税について、ふるさと納税を利用したい場合は、12月末までにふるさと納税を行う必要があります。

実際に、銀行で送金などをしなければならないのであれば大変ですが、多くの地方自治体がカードによる寄附金の受付をしてくれます。具体的には、12月31日までにカード決済できれば、平成29年の寄附金として取り扱ってくれるはずです。この部分は例外もあるかもしれないので、実際に寄附を行う際にご注意ください。

◆限度額計算

ふるさと納税については、簡単に言えば10万円の寄附を行うと、9万8千円の税金が安くなり、寄附した10万円に対して、寄附を行った自治体からお礼の品などが送られてくる仕組みとなっています。実際には、2千円の自己負担は生じますが、お礼の品がトータルで2千円以上のものを受け取れる場合に、結果としてお得という状態になります。

ただし、上記のように2千円の負担となるのは、自分の所得金額に応じた限度額内で、ふるさと納税を行った場合です。住民税の税額控除の特例分が、住民税の所得割の2割を上限としていて、それを超える寄附をすることは可能ですが、税制上のメリットが薄くなっていきます。ご自分のふるさと納税の限度額については、インターネット上で「ふるさと納税 限度額」などで検索していただくと、所得と扶養家族の人数に応じて概算額が示されているサイトや、詳細な条件を入力することで計算を行ってくれるサイトなどがあるので、自分で使いやすいもので試算してみてください。身近に税理士さんがいるようなら、税理士さんに相談するのもひとつです。

サラリーマンの方でも12月の給与が支給されるまで、1年間の正確な所得金額は不明ですし、事業をしている場合は予測の数値で計算せざるを得なくなるので、12月になってから、限度額の中で寄附をされる方が多いようです。給与が固定の場合でも、医療費控除などで税額が安くなる場合は、有利な限度額が小さくなってしまいますので、11月までは控えめに寄附をして、12月で微調整というケースもありがちです。

ふるさと納税をしたことがない人も、今年のふるさと納税の最後のチャンスですので、是非ご検討ください。

◆寄付先の選定

ふるさと納税で誤解が多いのが、寄附する先です。通称がふるさと納税なので、自分の生まれ故郷に限定されると誤解されている方がいらっしゃいますが、寄附する先は、寄附を受付してくれる自治体であれば、どこでもかまいません。私の場合は、生まれ故郷にも寄附していますが、それ以外はお礼の品を見ながら選定しています。

ふるさと納税用のサイトがたくさんあり、インターネットで、「ふるさと納税」と検索すればたくさん出てくるので、上位に表示されるサイトで気に入ったサイトをご利用くださればよいと思います。専用サイトの多くが、お礼の品で検索できるようになっており、ほしい返礼品を探して、そのサイトを利用してクレジットカードで決済をするという流れになります。

はじめて、ふるさと納税を利用された方の失敗例として、12月にまとめて寄附をしたら冷蔵庫に入らないくらい返礼品が、集中して届いてしまったという事例もあります。多額の寄付をされる方は、計画的に寄附をするか、返礼品が毎月分割して送られるような仕組みになっているものを選択するなど、年間を通じて楽しめるように工夫するのが良いでしょう。

所得が大きい人ほど優遇される側面がありますが、寄附金の限度額がそれほど大きくない場合でも、毎年楽しみながら利用する制度と考えましょう。

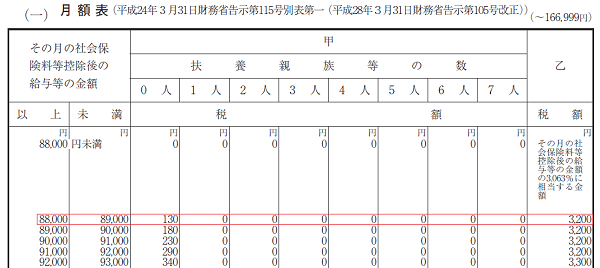

◆給与所得の源泉徴収税額表

毎年、年末が近くなってくるころ、税務署から翌年の源泉徴収税額表が届きます。皆様のお手元には、「平成30年分源泉徴収税額表」が届いているはずです。前回ご紹介した、給与所得控除の改正があると、この税額表の内容も変更になるので、1月からは平成30年分を利用するようにしましょう。

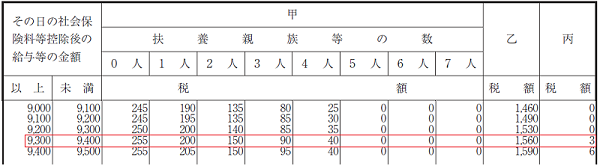

税額表を開くと、月額表となっていて、甲という記載と乙という記載があります。ページをめくっていき、平成30年分では8ページからは、日額表となっていて、甲という記載と乙という記載の他に、丙という記載もあります。なんとなくのイメージで、月額表は月給に適用する源泉税の額で、日額表は日給に適用する源泉税の額であることが想像できます。甲乙丙については、実務をされている方なら、甲欄、乙欄の違いは、なんとなく想像できると思いますが、丙欄についてはご存じない方が多いのではないでしょうか。

◆月額表と日額表、甲乙丙欄のどれを利用するかについて

月額表と日額表は、月給の場合は月額表、日給の場合は日額表を使用することは容易に想像できますが、週払いの場合はどうなるでしょうか。実務では、それほど多くないようで、初めて週払いの支払をするような場合は、戸惑われるようです。週払いの場合は、日額表で毎日の給与から源泉税を計算して、源泉徴収する形になります。日額給与を、一週間分まとめるという考え方をするとうよいでしょう。

甲乙丙については、平成30年分源泉徴収税額表の19ページに下記のような記載があります。

乙欄……その他の人に支払う給与

丙欄……日雇賃金

日雇賃金とは、日々雇い入れられる人が、労働した日又は時間によって算定され、かつ、労働した日ごとに支払を受ける(その労働した日以外において支払われるものも含みます。)給与等をいいます。ただし、一の支払者から継続して2か月を超えて給与等が支払われた場合には、その2か月を超える部分の期間につき支払われるものは、ここでいう日雇賃金には含まれません。

◆甲乙丙の有利不利

月額表の場合と、日額表の場合で、どのような源泉税になるか確認してみると以下のようになります。

月額表だと、甲欄適用だと給与が88,000円から89,000円未満の場合は、扶養家族がいないと130円の源泉徴収が必要となります。それに対して乙欄適用だと3,200円となります。ここで、重要なのは、乙欄適用になってしまうと高い源泉徴収になってしまう点です。短期のアルバイトでも扶養控除等申告書は必ず提出してもらうようにすることが大切です。また、他に仕事をされていて、扶養控除等申告書の提出がない場合には、乙欄による源泉徴収を失念しないようにしましょう。仮に、結果として所得税がかからないような学生に対する給与の支給だとしても、扶養控除等申告書の提出がなければ乙欄適用で、源泉徴収義務が生じるので、税金がかからないはずだから徴収しなかったという話しは、税務調査などでは認めてもらえません。

日額表で、特徴の出やすい丙欄で税額が生じている部分を貼り付けましたが、日給9,300円から9,400円未満の場合に、甲欄で扶養家族がいない場合は255円の源泉徴収、乙欄の場合は1,560円の源泉徴収、丙欄の場合は3円の源泉徴収となっています。甲欄が有利なのは当然ですが、それ以上に丙欄が優遇されているのはご存じない方が多いかも知れません。短期の日払いバイトの場合は丙欄の適用が可能になる場合があることを覚えておくとよいと思います。日雇いというイメージとは異なりますが、イベントなどで短期間に多数のアルバイトに日給で支払などという場合に、丙欄が利用できる場合があります。

◆給与所得控除後の給与所得

平成29年分より、給与収入1,000万円超の場合、給与所得控除額が220万円で打ち止めとなりました。平成24年以前は、給与所得控除は給与収入が増加するにつれて、増加し続ける仕組みでしたが、平成25年からは1,500万円で打ち止め、平成28年分は1,200万円で打ち止めと徐々に給与所得控除の上限額を小さくしてきました。

最新の給与計算ソフトや年末調整のシステムを利用している場合は、間違いは起きないと思われますが、昨年以前のシステムだと給与所得控除後の計算が誤って計算されます。また、エクセルなどを利用して、自分で計算式を作成して年末調整を行っている場合などにも注意が必要です。

◆扶養控除等申告書について

年末調整時期に扶養控除等申告書の記載を従業員にお願いすることになりますが、例えば平成29年の年末調整を行う際に、昨年に提出された扶養控除等申告書に訂正があれば訂正をしてもらうと同時に、平成30年1月からの源泉徴収に備えて、平成30年分の扶養控除等申告書の記載をしてもらうことになるはずです。

扶養控除等申告書の提出がない場合には、給与に対する源泉徴収額を計算する際に「乙欄」という源泉徴収税額表が適用になります。扶養控除等申告書の提出がある場合に適用される「甲欄」に比べ、高い源泉徴収税額となるので注意が必要です。なお、2カ所以上から給与を受け取るような場合には、主たる給与の支払先に扶養控除等申告書を提出して「甲欄」適用、主ではない給与については「乙欄」適用となります。

平成30年1月からの源泉徴収に備えて、従業員の方に、平成30年分の扶養控除等申告書を記載してもらうことになります。平成30年から所得税の改正があり、下記のような変更点があります。

②配偶者特別控除については、配偶者の合計所得金額123万円まで適用可能。

◆源泉控除対象配偶者

実際に、「平成30年分 給与所得者の扶養控除等(異動)申告書」を見てみると、平成29年分では「A 控除対象配偶者」と記載されていた部分が、「A 源泉控除対象配偶者」という記載に変更になっています。今回初めて、出てくる言葉なので戸惑うかと思います。年末調整の手引きによれば、下記のように説明されています。

「あなた」と言うのは、扶養控除等申告書を記載する本人を差しています。そして、所得の見積額900万円以下に限るとなっていますが、給与収入1,120万円の場合に、給与所得900万円となります。ボーナスがない場合で月額給与93万円程度、ボーナスがあると数字がかなり読みにくくなります。

さらに、配偶者の所得の見積額が85万円以下となっており、こちらは給与収入150万円までということになります。昨年までは、収入金額で103万円まででしたので、こちらは範囲が広がっています。

正直な話し、扶養控除等申告書を記載する従業員のみなさんが、正しい記載ができるのかについて不安が残ります。見積額ですから、正しく記載しても、実際に異なる結果になることも考えられます。その場合の弊害としては、来年の年末調整の際に、過不足額の金額が大きくなることです。例えば、従来年末調整で還付となっていたのに、不足額が生じ追徴されるということが想定されます。

◆会計データのやりとりの方法

インターネットが普及するまでは、伝票など紙の帳票で財務会計データの受け渡しをしていました。紙の帳票を持ち帰って、税理士事務所で会計処理を行うという作業の流れが一般的でした。最近も、紙の帳票や原始資料を税理士事務所でお預かりして、会計処理を行うこともありますが、メールなどの電子データを介して会社と税理士事務所でデータをやりとりすることが標準になりつつあります。

データのやりとりの方法としては、財務会計ソフトのバックアップデータをメールに添付する方法、あるいはストレージサービスを経由して交換する方法が採られます。メールに添付できる程度のファイルサイズなら添付が一般的ですが、財務会計ソフトによってバックアップファイルのサイズがかなり変わるので、容量が大きい場合は、ワンドライブ、ドロップボックスなどのストレージサービスを利用することになります。また、財務会計ソフトの仕様で、財務会計データのバックアップが一つのファイルになる場合もあれば、複数のファイルになる場合もあります。複数のファイルの場合は、一つのフォルダに保存した上で、フォルダを圧縮してから送付するなど、一手間増えることになるので、会社側でパソコンの扱いに慣れている方がいるかいないかによって、財務会計ソフトを選択することも大切です。

また、メールで送る場合は、パスワードを設定します。パスワードについてはデータを送るメールとは別の形でやりとりをするなどの安全性に対する配慮とルールが必要になります。

◆財務会計データの管理手法

前回、ご紹介したように会社で会計処理が完結するのであれば、会社にある財務会計データが原本であり、全ての訂正作業などを会社のデータで行うことになります。

一方で、会社で経理に詳しいスタッフがいないなどの理由により現金や預金の出納などは入力できても、掛けによる仕入・売上、手形の取引など、現金や預金以外の取引の入力に不安がある場合があります。この場合、ある程度のデータを会社で作成して、税理士事務所が必要な処理を加えて月次決算を完成させるというような形になりますが、財務会計データを会社側で持つのか、あるいは会社では暫定的な入力を行うだけで、財務会計データは税理士事務所に置くのかという、財務会計データをどのように管理するかという問題があります。例えば10月までのデータを会社で作成して、税理士事務所に送った場合に、そのデータに会社が続けて11月分のデータを入力していき、税理士事務所では送付されてきた10月分データに必要な修正を加えるという作業を行うと、二つのデータで作業を行っていることになり、合算あるいは同期させる作業が必要になりますが、この部分はそれなりに、ノウハウが必要になります。例えば、会社で9月分のデータで訂正が必要であることに気付き、9月分の訂正をしていても税理士事務所側では10月分データを預かっているつもりなので、9月分の変更があったことに気付かないなど、行き違いが生じることがあります。

そのような行き違いを生じないように、訂正がある場合に、会社側のデータを原本として常に訂正を行うか、あるいは会社側のデータを初期データと位置づけて、税理士事務所にあるデータを完成したデータと捉えるかなど、管理の仕方を明確にしておくことが必要です。

◆クラウドによる財務会計システム

財務会計データをどのように管理するか、同期の取り方など、そしてデータのやり取りなど、いくつかの問題点を一気に解決できるのが、クラウドによる財務会計システムです。クラウドによる財務会計システムであれば、会社と税理士事務所がクラウド上の一つのデータについて、共同で作業を行うことになるので、二つのデータでの作業や、同期といった概念が不要になります。また、クラウド会計の場合は、消費税率の改正などの対応も、クラウド上のシステムで変更を行うので、会社側でバージョンなどの管理を行う必要がありません。また、会社と税理士事務所という使い方の他、親会社と子会社でクラウド上のシステムでデータを共有するなど、使い方の幅も広がります。

ただ、良いことばかりでなく、セキュリティの問題や、ネットワークに接続できないなどの状況で全く作業ができなくなってしまうなど、クラウドならではのリスクがあります。また、実際に操作すると、もっさりした感じがあり、大量にスピーディに入力するという作業には不向きです。

会社で、財務会計システムを導入する場合に、完成形のデータを会社に置くのか税理士事務所で置くのか、作業のルールをどうするのかなど、検討しなければならない点がいくつかあります。普通は、税理士事務所側で、お客さんに合った形を提案してくれるはずです。前回もお話ししましたが、財務会計の仕組みの作り方は経営者の気持ち次第ですので、定期的に見直しを行いましょう。

会計処理の形態

大きな会社であれば、社内で経理担当者が会計処理を一通り行い、チェックを監査役の監査や会計監査で受けるという形で定型化されています。一方で、中小企業の場合は、会社内で一通り会計処理を行っている会社もあれば、原始資料をまとめて会計事務所に渡して一切合切の処理を依頼しているケースなど、会計処理の形態について幅があります。簡単に分類すると以下のような形態になります。

| 長所 | 短所 | |

| 自社完結型 | ・迅速に会社の状態を把握できる | ・一定のスキルの経理担当者が必要 |

| 一部委託型 | ・全部委託に比べコストを抑えることが可能 ・経理専用スタッフがいなくても大丈夫 | ・会計データの完成まで日数を要す |

| 全部委託型 | ・手間とスキルが不要 | ・コスト面で一部委託より高くなる ・データの完成までより時間がかかる |

従来は、自社で財務会計処理を完結するのは大きな会社だけでした。一方で、小さな会社は全部委託に近いことがよくありました。最近は、パソコンと財務会計ソフトの普及により、小さな会社でも自社完結型の処理をすることが増えたので、会社の規模の大小により形態が変わると言うより、経営者の思惑により会計処理の形態を選択するようになりました。つまり、どのような形を選択するかは、経営者の気持ち次第と言えます。

会計処理を自社で完結するパターンは、全ての処理を会社内で行うので、一部委託型と全部委託型の会計処理がどのように行われているのかについてご紹介します。

◆全部委託型

昭和の時代は、パソコンの普及率が低くパソコンを利用する人も少数だったので、財務会計処理は高価なオフコンによって行われていました。よって、中小企業の場合は、会社で現金出納帳や伝票を起票して、それを会計事務所に預けて、会計事務所のオフコンで会計処理という形態でした。あるいは、会計事務所で職員が手計算で試算表から決算書まで作成するという形態でした。

少数ではありますが、いまだにこの形態のお客さんもいらっしゃいます。社長1人でやっている会社など、人手が足りない場合には、この形態になりがちです。また、会社の経営資源を、売上を伸ばすことに注力したいなどの特別な意図がある場合などもこのような形態になりがちです。

この形態の場合は、試算表や月次の数字について、原始資料を渡して、早ければ完成次第郵送、そうでない場合は翌月の訪問時にということで、経営者が結果を知るまでに時間がかかる点がデメリットです。また、作業の全部を委託することになるため、一部委託のケースに比べてコスト的なデメリットもあります。

◆一部委託

会計ソフトを購入して会社で現金出納や預金の出納など、可能な部分を入力して、振替仕訳など一部について会計事務所で補完する形態、あるいは、エクセルなどに現金出納、預金の出納などを入力していただき、それを会計事務所で加工するなどの形態など、かなり幅があります。特に最近は、銀行の出納についてはネットバンキングなどのデータを財務会計ソフトに自動で取り込むことが可能なので、会社側の負担が軽くなりつつあります。

また、クラウド型の財務会計システムも一般的になっており、クラウド上にあるデータに会社で入力を行い、会計事務所側でチェックや訂正を行うことで、タイムリーに月次の数字を経営者が把握することが可能になりました。クラウド型の財務会計システムのメリットとして、端末を選ばないという点があります。ウインドウズやマックから入力できるのは当然として、タブレットから確認作業が可能であるとか、従来に比べて多様な使い方が可能です。クラウド型の財務会計の欠点としては、操作スピードに関しては少し難があります。ただ、ネットバンキングやクレジットカードの利用明細など、ネット上のデータとの連携がスムーズなので、入力作業自体は減るのでそれほど苦にならないかもしれません。

今後を見据えても、中小企業では、経理専属のスタッフを雇用するのは難しく、一部委託型になると思います。その中でも、大きめの会社は自社完結に近い形で、小規模な会社はクラウドの利用など枝分かれする形になっていくと思われます。

次回は、会計事務所と経理業務についてどのように分担するかについてご紹介していきます。

◆法人税の場合

取引先との関係から、帝国データバンクあるいは東京商工リサーチなどで、会社の決算状況について外部の方から必要とされる会社があります。そのような会社の経営者の心理としては余分な税金も払いたくないものの、結果として、赤字は避け、一定の利益は確保するというような会社の動き方をします。節税に関しては、投資促進税制や所得拡大税制など、経営目的に一致すれば積極的に利用していくというスタンスです。

上記のような形で、利益を出す経営を続けていくと、税負担が3割でも、利益の7割は会社に蓄積され、時間が経てば経つほど、会社の財産は大きくなっていきます。もっとも、大型の設備投資や、先行投資などがあり、資金繰りが必ずしも余裕があるとまでは言えませんが、それでも会社の規模は大きくなっていきます。

一方で、税金を払うくらいなら、消耗品で費用処理できる買い物をする、費用処理ができる保険に入る、従業員に決算賞与を払うなど、あれこれとお金を使って、法人税の負担が生じないような動き方をする経営者の方もいらっしゃいます。

このような場合には、会社は常に赤字を継続するので、資本金を食いつぶした後は、経営者が資金を貸し付け、事実上経営者の資金によって経営を続けるというパターンになりがちです。実際に、多くの中小法人では、累積赤字があり、経営者からの借入によって成り立っている状態といえます。

役員報酬をバランス良く設定して、内部留保はないけれど、経営者個人でしっかりと貯蓄をされているケースもあります。しかし、役員報酬をバランス良く設定することは難しく、想像以上に利益がでそうなのでと、続けられない保険に入って税金以上の持ち出しになるケース、必要の無いものにお金を使うなど、トータルでは損をしているケースが多いように感じます。税金を払わない経営より、黒字を継続して税金を払い続ける経営の方が、ストレスがないように感じます。会社の成長を考えれば利益の積上げは必須ですが、会社を大きくすることは考えていないケースでも、無理な節税より、利益が出た場合は納税をするという自然なスタンスの方が、結果としてお金は残りストレスも少ないように感じます。

自分が学生の頃のバイト先の所長税理士が、税は自然と言っていましたが、何十年か経って、同感だなと思えるようになってきました。

◆相続税の場合

相続税については、贈与税の非課税の枠の活用、教育資金贈与の活用、事業承継税制など、税制上の特典を利用する節税手法と、タワーマンションやアパートの建設など投資を利用した節税手法が考えられます。

税制上の特典を利用する場合でも、事業承継税制などでは、一定のリスクは存在しますが、概ね安全な方法と考えられます。ただ、贈与税の非課税枠などは、時間もかかりますし、大きな額の相続が予想される場合は、節税効果もそれほど大きくないという限界があります。

タワーマンションやアパート建設など、投資を利用した節税手法は、節税以前に投資として失敗に終わるケースやアパート経営が経営として成り立たないという場合があります。アパート経営を始めて、入居率が悪い場合や、家賃保証があるはずだったのが保証額の改定で家賃収入が減少して、ローンの返済が成り行かなくて破産に至るというケースも考えられます。また、タワーマンションについては、最近の報道を見ていると、課税上のリスクも存在します。マンション経営やアパート経営については、長期間に及ぶ投資になりやすいので、先行きが読みにくいところが難点です。実際に、アパート経営で相続税を節税できているケースは数多くありますが、トータルで投資が回収できるかという視点が必要になります。また、相続財産が不動産になっているので、相続税の額そのものは低くなったものの、手持ちの現金が不足するというケースもあります。

節税対策を全く行わないで、相続財産の殆どが現預金というケースもあります。節税対策をしていませんし、節税効果もないのですが、相続財産の殆どが現預金の場合は、そのまま納税資金となり、残りも現預金として収入的な感覚になるので精神的に負担はありません。逆に相続対策をしないで、相続財産が住んでいる家だけとか、経営していた会社の非上場株と会社で利用している不動産だけで、まとまった相続税がかかる場合などは、相続税の納税資金の確保でたいへんな苦労をします。自宅や経営していた会社の不動産の処分というのも精神的にダメージですし、借入をして支払っていくのも負担です。

結局のところ、長期的にリスクが少なく、納税資金に困らない程度の現金が残っている状態が重要です。つまり、過度な節税でもなく、相続財産のバランスを取ることが、総合的な意味での負担軽減になります。

税金の額を低く抑えることを最重要の課題にするのではなく、ストレスがない経営、苦労しない相続を目指すという意味でのバランスの良い節税が理想なのかもしれません。

◆会社をたたむ場合の法的な手続き

会社を経営されている方から、廃業の相談を受けることが時々あります。年齢が、そこそこで、子供さんがよそに就職して、後継者がいないのでというケースです。倒産ではないものの、業績もよいというわけではなく、目立つ借金もないというようなパターンです。

この場合、法律的には、会社の解散登記をして、その後会社の清算手続きをして、清算結了となります。言い換えれば、解散は本業をストップするというイメージで、清算手続きは、その後の代金回収や会社で利用していた資産などの処分のイメージです。法的には、解散の登記と、清算結了の登記を行うことになります。

破産の場合は、破産の後は裁判所が手続きを行いますが、廃業の場合は自分で最後まで手続きを行う必要があります。現実的には破産ではないものの、事実上の倒産というケースで、解散及び清算結了の登記をしないで放り投げるケースも多く存在します。

自分が会社の代表をしている場合で、相続税がかかるような場合は、会社を廃業するのであれば、最後まで手続きをしておくことが無難です。会社に、代表者からの借入金がある状態だと、その金額が代表者の貸付金として、相続税の財産に組み込まれることになるからです。

◆会社をたたむ際の税金の申告手続き

解散登記を行えば、解散の日付を決算日として、期首から解散の日までの、法人税、消費税、地方税などの申告手続きが必要になります。また、その後については、残余財産が確定するまで、解散の日の翌日から1年ごとに清算事業年度の申告が必要になり、清算が終わったときには残余財産確定事業年度の申告を行います。この場合も、法人税と地方税の申告、さらに、消費税の納税義務者であれば消費税の申告が必要となります。

実際には、計画的に廃業する場合は、解散をして、1年経たないうちに残余財産が確定することが多く、解散事業年度の確定申告と残余財産確定事業年度の確定申告をして終わりにするケースが多いです。

◆解散時と清算時の法人税及び地方税

解散事業年度も残余財産確定事業年度も、普通に法人税計算をします。利益がでれば、法人税がかかりますし、赤字であれば均等割のみ納付というような形になります。ただ、清算事業年度には、財産を換金して、それでも元代表者から借入金が残っているようなケースがあります。このような場合には、元代表者から、債務免除益を計上するケースがあるので損益計算書上黒字となる場合があります。多くの場合は繰越欠損金を利用して、納税が生じないですし、繰越欠損金が存在しない場合でも期限切れの欠損金の利用で課税とならないケースが多くあります。ただし、清算事業年度に不動産の処分などで、本当の意味で黒字となる場合もあり、そのような場合は普通に法人税がかかってしまいます。

◆清算して余ったお金

借金のない会社を解散、清算した場合に、最終的にお金が残る場合もあります。その場合には、残余財産を株主に分配することになります。元々の資本金部分は株主が出資した金額なので、その金額までは株主に払い戻しても税金はかかりません。元々の、資本金を超える部分については、みなし配当として源泉徴収が必要になるので注意が必要です。

◆消費税の問題

解散事業年度も清算事業年度も、課税事業者に該当すれば消費税が課税されます。最後に会社で利用していた不動産の売却が伴うような場合には、思いがけない消費税の納付が必要になるケースもあります。廃業のように自分でタイミングを選べるのなら、免税事業者になってから解散という形にするのもの一つの方法です。法人税と異なり、損をする資産の処分でも消費税が課税される点については注意が必要です。

いずれにしても、いつもとは異なる作業になるので、税金のことは税理士に、登記のことは司法書士に、債務整理の話しがあるような場合には弁護士に相談するのがよいと思います。

◆何歳まで仕事をしますか?

お客さんとの話題で、何歳まで仕事をやる予定ですかという話しをさせていただくケースがよくあります。例えば、経営者の方が60代後半、後継者がいない場合などです。後継者がいる場合は、健康上の問題がなければ仕事を続けてもよいし、どこかで区切りを付けて隠居生活を楽しむのも自由です。一方で、後継者がいない場合には、いずれは廃業ということになるわけですが、取引先に迷惑をかけないようにとか、従業員の生活を守るためにとか、あるいは借入金の返済が終わるまでは・・など、様々なしがらみがあり、そのタイミングが難しいのです。

借入金がある場合や、従業員の年齢などから考えて、最低限何歳まで仕事をする必要があるのかについては、検討しておくことが必要です。事業を始めたり、法人を設立したりするよりも、廃業するタイミングについては難しい問題です。そして、どこかで意識して、計画通りに進めていかないと廃業は難しいものです。

◆事業承継させますか?

自分が、子供の頃には、町に書店、レコード店、玩具店、八百屋、鮮魚店、洋品店など、様々な商店が路面店として営業していました。ところが、現在は、物販については、デパート、量販店、ショッピングセンター、コンビニエンスストア、ネット販売に集約されつつあり、町の書店はほとんどみかけなくなり、町のレコード店などは全くといってよいほど見かけなくなりました。

事業承継は税金の話しが話題になりますが、それ以前に、その事業が、次の世代が30年間やるのに適しているのかを検討する必要があります。自分が税理士事務所に勤務していた頃は、鉄工所や畜産店と名前がついていながら、不動産賃貸業だけを続けているお客さんが何件かありました。厳しい言い方ですが、多くの業種は30年後には残っていない可能性があります。

経営の善し悪しではなく、時代の流れで、特定の業種やビジネスモデルが淘汰されていきます。現在好調なビジネスでも、次の世代では廃れてしまう可能性があることを考慮して、事業承継をすべきなのか否か検討すべきです。

◆出口対策

後継者がいるのであれば、それが一つの出口対策の答えです。株式などを後継者に移動して、引退のタイミングを考えればよいことになります。株式の移動の際に、贈与税の問題などを検討すればよいことになります。

廃業する場合は、廃業できる状態か否かということの検討から始めます。事業資金の借入などがあり、手持ちの現金で返済できない場合は、連帯保証をしている関係から、返済の目処がつくまで事業を継続する必要があります。また、古い従業員がいる場合は、従業員の子供さんの就職を待つなど、従業員の生活ということも含めて、廃業できる状態にするのが最初のステップです。その後は、受け取ることができる年金との関係もありますが、事業を完全にやめるのか、少しでも稼げるのなら規模縮小で続けるのかという選択です。廃業できる状態で、僅かでもプラスになるのなら、健康のため事業を続けるのも一つでしょう。

また、後継者はいないけれども、事業は、それなりに好調でという場合は、M&Aなどを検討してみるのも良いでしょう。中小企業であっても、事業として成り立つ場合は、事業を買いたいという話しがあるかもしれません。自分の創った会社が存続し、従業員の雇用を守るためのM&Aであれば、高く売る必要はなく、株式の評価がゼロだから無償で株式を譲渡しているケースもあります。さらに、赤字の場合でも、生産設備や店舗と人をセットに、M&Aの対象になるケースもあります。

いずれにしても、最終的にどうしたいのか、時々考えることも必要です。

◆ビットコインとは

ビットコインの説明をすると難しくなりますが、簡単に言うと、ネット上の取引などで決済に利用できる仮想通貨だと考えてください。もちろん、ネット上の取引の決済で、クレジットカードやペイパルを利用することも可能なので、ビットコインを使う必然性はありません。ビットコインの特徴は流通のコストが安価であることですが、最近は値動きが激しいことから財テクのような利用のされ方をしています。

◆法人税と所得税での課税関係

ビットコインを取得して売却した場合に利益が生じた場合は、当然に課税されることになります。これは、外国の通貨を取得して売却した場合の為替差益と同様な理屈です。法人の場合は、所得の種類がなく利益が生じれば利益の上乗せ、損失が生じた場合は利益からの控除とシンプルです。一方で、所得税については、所得の種類をどのように扱うのかという問題がありましたが、国税庁のタックスアンサーで、基本的には雑所得とするという扱いが公表されました。内容は下記のとおりです。

[平成29年4月1日現在法令等]

ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。 このビットコインを使用することにより生じる損益(邦貨又は外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます。

(所法27、35、36)

注意点とすれば、事業所得など他の所得の種類に附随している場合は、その原因となった所得区分になるという点です。

◆消費税におけるビットコインの扱い

消費税については、非課税となる取引について限定列挙で規定しており、限定列挙されているものに該当しなければ、課税対象となるという取扱いになります。

平成28年6月に「資金決済に関する法律」が公布され、平成29年4月に施行され、仮想通貨が「支払い手段」に含まれる取扱いとなりました。その改正を受けて、消費税では、平成29年7月1日より、非課税という取扱いに変更になりました。非課税となるには、限定列挙なので、6月30日までは課税取引、7月1日からは非課税取引という奇妙な状況になっています。

なお、6月まで課税仕入として税額控除を受けて、7月以降非課税になる場合は、税額控除を受けられる部分が得してしまうのではという疑問が生じます。平成29年6月末に100万円以上の仮想通貨を保有している場合は、6月1日時点の保有量より6月末の段階の保有量が増加している場合は増加部分については、仕入税額控除を認めないという取扱いをしています。

また、所得税のタックスアンサーではビットコインという言葉、消費税法では仮想通貨という言葉を用いているので、異なる内容なのではと気になる方もいらっしゃると思います。この点については、特段気にする必要はありません。消費税は法律の定めなので仮想通貨という言葉、所得税の方はタックスアンサーなので馴染みのあるビットコインという言葉を用いていると思ってください。

◆無予告の税務調査、どんな場合にあるのか

税務調査が行われる際に、ほとんどの場合には、事前に税務署から連絡があり、日程調整をした上で実施されます。ごく希ですが、特定の業種については、無予告での税務調査が行われている実態があります。無予告の税務調査の是非については、様々な議論がなされていますが、実務を行う立場からすると実際に行われますし、行われた際にどのような対応をするかという問題があります。

多くの場合に事前に税務調査の予告があるのに、敢えて無予告の調査が行われるのには理由があります。現金商売で、多くのお客さんが領収書を受け取らないような業種などは、売上の除外などの不正を事後的に裏付けることが難しいからです。もっとも典型的なのは、飲食店などの業種です。飲食店の場合は、利益率も店舗によってばらつきがありますし、現金による決済の割合が高いので、不正が行いやすいという実情もあります。まじめな経営者からすると不愉快な話しですが、税務署の立場からすると真面目かどうかは、調査してみないとわからないという雰囲気でしょうか。

◆無予告の調査で何を見られるのか

無予告の調査で行われるのは、朝の時間帯に店舗や経営者の自宅に行き、「昨日の売上の現金はどこにありますか?金額を数えてください。」などという雰囲気で始まります。理論的には、昨日の売上はないということはないので、銀行に預け入れしたか、経営者が保管しているケースが多いので、その残高を確認して日々の売上高と概ね一致しているか?昨日のレジの売上と釣り銭を調整して金額が妥当か?などの検討を行います。

飲食店の場合には、ランチ営業をしていると仕込みなどの準備があるので、多くの場合は最低限の確認をして、その場はいったん終了というケースが多いです。いずれにしても、事前の調整無しで来られるわけですから、その場では、手短に帰っていただくように、主張してもよいでしょう。

◆どのような対応をすべきなのか

無予告の税務調査に対しては、強制調査ではないので、今日は都合が悪いとか、税理士が立会のときに改めてお願いしますという対応も一つの方法です。ただ、税務調査を行う側は、年中、無予告の税務調査をしている慣れた立場なので、一般の納税者が、その場で毅然とした態度をとって、帰ってもらうのは難しいかもしれません。

一方で、必要な部分の確認をしてもらって、早々に帰っていただくという対応もあります。

無予告で、納税者の都合を考慮せずに、税務調査に来られれば感情的になる気持ちはやむを得ないと思いますが、完全な拒絶をすると不正を疑われる可能性もあり、トータルで考えた場合、調査の長期化に繋がるなどの懸念もあり、悩ましいところです。

飲食店など、現金商売の場合は、無予告の調査があり得ることを覚悟しておくこと。また、調査の前には、税務署の職員がお客さんとして来客し、その日の時間帯のお客さんの入りなどを確認していることが多い点などを、知っておくことが一つの対応です。

また、実際に無予告の調査が行われた場合にどのような対応をするかについては、経営者だけでなく従業員も含めて対応を検討しておくことが必要です。

私自身は、アポ無しの来訪や営業の電話に対しては、かなり不愉快に感じます。なので、いらつく納税者の気持ちは、理解できますが、「痛くもない腹を探られる」のも困ります。特定の業種については、いつかは無予告の調査があるかもしれないと、気持ちの準備をしておくことが重要です。

◆領収書の宛名

コンビニなどで買い物をした場合に、通常は、領収書と印字されたレシートが渡されます。税務調査の際に、このような宛名のない領収書が問題にされるでしょうか。

経験的には、領収書の宛名がないことで指摘を受けることは、非常にまれです。むしろ、コンビニで宛名があるけれど、内容が品代になっている領収書だと、内容について指摘を受けることがあり、そのような指摘をされる調査官は、内容が記載してある宛名がない領収書の方が、内容がわかるので推奨しますと言われることもあります。

一方で、まれではありますが、領収書の宛名が空欄だとの指摘を受けることもあります。オーナーが複数の会社を持っている場合や、親子会社がある場合で、都合のいい方に負担させているのではとの指摘を受けたことがあります。

◆消費税法上の取扱い

法人税や所得税では、そもそも領収書が経費で落とすための絶対条件となっていません。実際に通帳から自動引落になっている場合など、多くのケースでは領収書の発行がありませんが、支払の事実が明らかであるため問題になることは、ほとんどありません。

一方で、消費税では、仕入税額控除の要件として、帳簿及び請求書等の保存が義務付けられていて、請求書が発行されない取引の場合は、領収書が請求書等に該当することになります。その請求書等の記載要件として、①書類作成者の氏名又は名称、②取引年月日、③取引内容、④取引金額、⑤書類の交付を受ける事業者の氏名又は名称とされています。つまり、原則として宛先が必要とされています。ただし、例外として、小売業から受け取る領収書、旅客運送業の領収書、旅行業、飲食業、駐車場業から受け取る領収書については、宛先が無い場合でもokとしています。また、少額な取引として税込3万円未満の場合は、帳簿の記載があれば、請求書等の保存なくてもokという取扱いがあります。

結果として、3万円未満の領収書、3万円以上の場合でも飲食業や旅行業の領収書は、宛名がなくても、法律上は問題がないということになります。

◆実務上の対応

法律上の扱いを説明しましたが、実務上の対応はどうすべきでしょうか。コンビニやタクシーの領収書などは、宛名がなくても実務上問題ないと思います。ところが、消費税で、宛名が不要とされている飲食業などの領収書は微妙です。

微妙というのは、100%経費であるものが、認められなくなるということではなく、税務調査の際に、調査官の心証として、気になってしまう可能性が高くなるということです。例えば、高額な飲食店の宛名がない領収書が多数出てきた場合に、本当に会社の関係で利用しているのか、飲食店に問い合わせをしてみるなど、税務調査の期間が長引く原因になります。

税務調査が定期的に行われるような規模の会社では、どのように対応すれば税務調査がスムーズに終わるかを理解しています。具体的には、領収書には宛名を記載してもらい、どのような内容なのかを帳簿へ記載する。さらに、特に高額なものについては、理由などについても記録を残しておくなどの対応です。

法律上必要とされないから残さない対応ではなく、トータルで負担が軽くなる対応を心がけたいものです。

◆会社での印紙の取扱い

多くの会社で、印紙や切手を利用すると思いますが、どのように管理されているでしょうか。そして、もう一つ気にしてほしいのは、会社の決算書に貯蔵品勘定が計上されていますか?ということです。

現実的な話しをすると、切手を使う都度購入しているケースは、ほとんどなく、量の大小はあるにしても、買い置きをされているのではないかと思います。印紙については、ほとんど利用しない会社では、必要の都度購入している場合も見受けられますが、定期的に印紙を利用する会社では、やはり買い置きしていることが多いと思います。

そして、多くの会社では、領収書に基づいて経理を行うので、切手や印紙の購入の際に、費用計上しています。この処理自体は、間違いではないのですが、厳密には、決算の段階でも未使用のものがあれば、その部分は費用ではないので、資産に振り替える必要があります。

決算時に、会社に残っている印紙や切手は、まだ費用になっていない部分ですから、それが経費処理されていれば間違った処理となります。

◆貯蔵品勘定

みなさんの会社の貸借対照表には、貯蔵品勘定は計上してあるでしょうか。計上してあれば、正しい処理がされていることが想定されます。逆に、計上されていない場合には、金額の問題はさておき、正しくない処理の可能性が高いです。偶然に決算時期に、印紙や切手の買い置きが残っていないというケースもあり得ますが、計上すべきものが計上されていないという可能性が高いです。

お客さんとの会話でも、「ほとんどないよ」と言われてしまうケースがあって、困ってしまいます。なぜなら、決算書を提出された税務署の調査官も同じような着眼点を持ちます。この会社に行けば、貯蔵品の漏れがみつかるかもしれない・・と。会計処理では、重要性の原則という考え方がありますから、数百円分の切手の買い置きがあったとしても、現実的には問題にならないかもしれません。ただ、金額的に僅かでも、貯蔵品を計上していないことが税務調査のきっかけになるかもしれない点は、注意が必要です。些細なことで税務調査が増えるのも考え物ですので、理論的にあるべきものは些細でも計上するべきです。

◆受け払い簿の有無と必要性

会社によっては、印紙や切手について、受け払い簿を作成している場合もあります。一方で、受け払い簿を一切作成していない会社もあります。

印紙や切手は、現金と同じような性格があり、換金も可能なので、理想を言えば受け払い簿を付けるべきです。ただ、小さな会社で、印紙や切手を購入するのも社長の奥様、印紙や切手を使うのも社長の奥様という場合には、受け払い簿の作成は現実的ではなくなります。逆に、年間で数百万円の印紙や切手を使うような会社で、複数の人が高額な印紙を利用する場合には、何らかの管理を行う必要があります。

手間をかけることにもコストが発生するので、バランスは大事ですが、印紙や切手の管理方法について、時々見直すことも必要です。以前は、印紙の在庫などほとんどなかった会社が、数年後には常に数十万円の印紙の在庫をというケースもありがちです。

◆路線価図の読み方

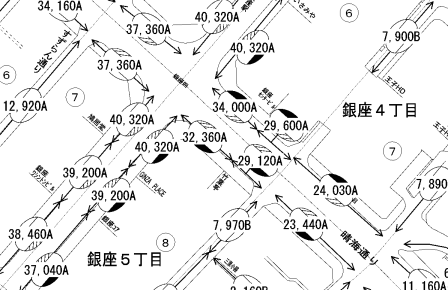

上記は、平成29年の路線価図で、新宿区の靖国通り沿い周辺です。場所の選定は、単純に凡例の記載が見やすく、イメージしやすい場所との趣旨です。青い部分の土地を評価したいという前提で、考えてみましょう。路線価は「1,560B」と記載されている靖国道路に面しているので、1平方メートル当たり156万円であることが読み取れます。同じ靖国通りでも、少し左側に行くと1平方メートルあたり208万円、右側の細い路地に入ると97万円、靖国通りを挟んでその反対側の細い路地は52万円ですから、同じ新宿区の土地でも、僅かの差で金額にかなり大きな差があります。

次に、「1,560B」のBについてですが、これは、借地権割合が80%であることを示しています。図の右上の方に、Aが90%、Bが80%と借地権割合が記載されています。これは、その土地が借地権であった場合は、所有権を持つ底地権者が20%の価値を有すると評価し、借地権を持つ土地を借りている人が80%部分の権利を持つというように読みます。地主さんより、土地を借りている人の方が、権利が強いことに違和感を持つかもしれませんが、借地借家法により土地を借りている側の権利が強く保護されているので、借地権者の権利の方が大きい場合が多くあります。

「1,560B」の文字の上下に黒い半円のようなもので囲まれていますが、これは、どのような用途の土地であるかを表しています。左上の方に凡例がありますが、黒い半円は、道路沿いが普通商業・併用住宅地区であることを表示しています。

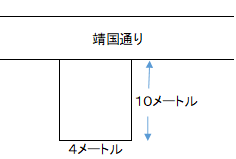

◆具体的な評価

上記路線価図の、青色のボックス部分の詳細が下記の図のような場合の、具体的な評価についてご説明します。

上記の場合は、間口が4メートル、奥行きが10メートルとなります。下記の、国税庁のurlにある補正率表を利用します。

国税庁HP:

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/tsutatsu/kihon/sisan/hyoka/02/07.htm

①奥行価格補正率 奥行き10メートルの普通商業・併用住宅地区なので、0.99

②間口狭小補正率 間口が4メートルで、普通商業・併用住宅地区なので、0.97

③奥行長大補正については、奥行き(10メートル)÷間口(4メートル)で2.5になるので、普通商業・併用住宅地区の場合は1.00で、補正の必要なし

A 路線価に奥行価格補正率を乗じる計算 1,560,000円×0.99=1,544,400円

E Aの金額に間口狭小補正率を乗じる計算 1,544,400円×0.97=1,498,068円

1平方メートルあたり1,498,068円で、40平方メートルなので、59,922,720円 が、自用地としての評価額になります。ちなみに、単純に路線価に40平方メートルを乗じた場合は、62,400,000円となります。0.99あるいは、0.97の補正率でも、単価が高い場合や面積が大きい場合には、絶対額として大きな差異が生じることになります。

実際の計算は、下記の用紙にあてはめつつ、計算していきます。上記のA、Eとの記載は、下記の用紙に合わせたものです。

土地及び土地の上に存する権利の評価明細書(PDF):https://www.nta.go.jp/tetsuzuki/shinsei/annai/hyoka/annai/pdf/1470-5-3.pdf

さて、余談ですが自用地とした場合の評価額が59,922,720円とのことですから、借地として貸している場合は、借地権割合が80%の地域なので、底地部分の評価は11,984,544円となるなど利用形態によっても、最終的な評価額は大きく変わってきます。

◆路線価の補正

前回は、道路に面した土地1平方メートル当たりの金額として、路線価が、国税庁から公表されていることをご紹介しました。大雑把な計算としては、その土地の路線価に面積を乗ずれば金額を算定することが可能ですが、交差点に面していて2方向の道路から利用できる場合は利便性が高くなり、一方で、間口が狭いなど形状が悪い場合は利用価値が下がるなど、土地には個性があります。そのような、土地の個性により路線価の金額を修正することを、路線価の補正といいます。

例えば、路線価100万円だった場合に、交差点に面している「角地」に該当する場合は、二方向から利用可能なので、割増しの補正で1平方メートル当たり110万円として評価するとか、奥行きが長すぎるので8掛けにして1平方メートル当たり80万円として評価するなどの補正が行われます。

◆具体的な補正の内容

①奥行価格補正

土地については、奥行きが短すぎても使いにくいですし、奥行きが長すぎても使いにくい土地になります。そこで、奥行きが短い場合や長い場合に、最大で路線価の8掛けの評価とする取扱いがあります。

②側方路線影響加算

土地が、二つの路線価に面しているような「角地」や「準角地」に該当する場合は、利便性が増すので、正面の路線価に加えて、側方の路線価の1%から10%を加算して補正を行います。

「角地」は、普通に交差点に面している土地が該当します。「準角地」は、下記のような、交差点ではないものの二つの道路に面している土地を言います。

③二方路線影響加算

角地の場合と似ていますが、角ではなく土地の表と裏が道路に面しているというケースがあります。この場合も、表からも裏からも人の出入りができるので利便性が増します。

この場合も、正面の路線価に裏面の路線価の2%~7%を加算するような補正を行います。

◆その他の調整

上記以外に、広すぎる土地の場合の評価減、形が悪い土地の不整形地補正、間口が狭い場合の補正、間口と奥行きのバランスが悪い場合の補正、傾斜地の場合などの補正など、いろいろな調整要素があります。

また、実際には、3方向に面している傾斜地というような、複数の要素が絡み合う複雑なケースもあります。さらに、各種調整も住宅地区なのか、繁華街なのかによって、補正割合が変わってきます。よって、大雑把な金額ではなく正しい金額を計算するためには、それなりに複雑な計算になります。

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/tsutatsu/kihon/sisan/hyoka/02/07.htm

◆基本的な土地の評価方法

相続税・贈与税の計算、あるいは取引所の相場のない株式の評価をするにあたって、税法上の土地の評価額が必要になります。土地の時価と言った場合には、公示されている価額があり、固定資産税の評価額がありと、一つの土地について、複数の価額が付いている現状があります。相続税・贈与税の評価では、公示された価額でもなく、固定資産税評価でもなく、財産評価基本通達に基づく評価を行う必要があります。

なぜ、財産評価基本通達で評価を行うのかと言うと、相続税や贈与税は、売却した場合と異なり、不動産の所有者が移動したとしても、それに見合う現金が入ってくるわけでは、ありません。また、長期間の保有を前提としている場合に、たまたま高値のタイミングで相続があったから高値で評価されるというのでは、弊害があります。そこで、公示価額の80%となるような形で、路線価を設定しています。

財産評価基本通達では、土地について、路線価に基づく評価か、固定資産税評価額に一定率を乗じる倍率方式による評価を一般的な評価方法として定めています。

◆路線価方式

路線価という言葉自体は、一般の方には馴染みが薄いかもしれませんが、相続税の計算などで利用する土地の評価方法として一般的な評価方法です。

路線価というのは、名前のとおり路線、つまり道路ごとに価額を設定しておいて、その道路に面していれば、面積に路線価を乗じて土地の評価額を計算する方法です。

これが、日本で最も高い路線価である銀座四丁目の交差点付近の路線図を切り取ったものです。40,320Aと記載されている道路に面している土地が、1平方メートル当たり4,032万円であることを表しています。Aは、今回は説明を省略しますが借地権割合を表しています。

仮に50坪の土地だったとしたら、1坪=3.31平方メートルですから、50坪で165.28平方メートルなので、以下のような計算になります。

実際には、道路二面に面している場合、角地の場合、奥行きが長い場合、間口が小さい場合など、調整計算が行われます。ただ、ざっくりと、平米いくらかを確認するだけなら、路線価を見るだけでも概ねの雰囲気はつかめます。

◆倍率方式

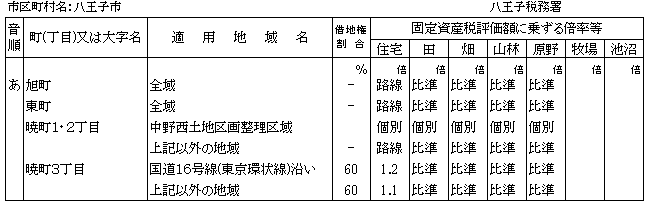

路線価は、道路に金額が付されているわけですが、日本中の道路に路線価を付しているかというと、そうではありません。路線価が付されていない場所も存在します。路線価が付されていない土地については、倍率方式と言って、固定資産税の評価額に、国税庁が公表した倍率を乗じて、評価額を計算します。八王子市の倍率を見てみると下記のようなイメージです。

上記の旭町、東町などは、路線価が付されていて、暁町3丁目の国道16号線沿いは、固定資産税評価額の1.2倍、暁町3丁目の国道16号沿い以外は1.1倍で評価するという内容です。

固定資産税の評価額については、土地の所有者に、毎年、固定資産税の通知書が送付されてきて、その中に金額の記載があります。固定資産税の評価額は、持ち主の所有している面積の評価額が記載してあるので、単純に倍率を乗ずればその土地の相続税における評価額となります。

◆税務訴訟の発生件数