税務最新情報

2017年06月01日号 (第325)

外国法人に対する家賃

みなさん、こんにちは、最近は、お客さんのところに行くと、人手不足でというお話を聞くことが多いです。インターネットや雑誌、折り込み広告、あらゆる手段を使っても応募すらないとか、当面の中小企業の課題は求人になってくるのかもしれません。

さて、今回は、家賃の支払いで、源泉徴収しなければならないケースがあるというお話です。実は、実際に直面した事案です。

◆よくあるオーナーチェンジ

都内で賃貸しているビルのオーナーが替わるというケースが、よくあります。1年間に何度もオーナーが入れ替わるケースもあります。オーナーが入れ替わった場合でも、不動産の所有者が替わりましたという通知がきて、新しい振込先の案内が来るくらいで、印象に残りにくいです。実務的には、条件が変わるわけでもなく振込先を新しい振込先にするくらいというイメージですが、ここに落とし穴があります。

新しいオーナーが、外国の法人、あるいは外国人の場合など非居住者等に該当する場合は、家賃を支払う際に、源泉徴収が必要になります。源泉徴収の税率は20.42%で、月額の家賃が100万円だと、20万4,200円の源泉徴収をして、翌月10日までの納付が必要です。

源泉税については、不納付加算税が10%で、家賃の場合は、源泉税の税率が2割超と高いため、うっかりすると大きなリスクとなります。

◆源泉徴収が必要な取引

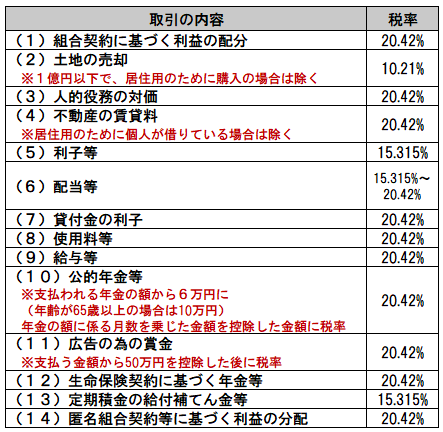

非居住者である外国人又は外国法人に対して、以下のような支払いをする場合には源泉徴収が必要になります。

実務をしていると、不動産を購入した場合、外国法人がオーナーの場合の家賃、海外勤務する役員報酬などのケースは比較的目にすることがあります。常にそのような取引がある場合は、ミスが起こりにくいのですが、初めてそのような事例が生じたケースでは税務署の調査で指摘されて、初めて気づくというケースも少なくありません。

家賃の支払い、不動産の購入の場合で、相手が外国人であったとしても、日本に住んでいる居住者に該当すれば源泉徴収は不要となります。つまり、相手が外国人の場合は、居住者なのか非居住者なのかについて検討が必要になります。

また、外国法人や非居住者に対する家賃の支払いでも、「外国法人又は非居住者に対する源泉徴収の免除証明書」の交付を受けている場合があり、この証明書がある場合には源泉税は不要となります。

いずれにしても、間違いが起こりやすい取引ですので、外国人や外国法人に対して支払いをするような取引をする場合には、税理士等に相談することが重要です。

- 記事提供

-

- TIS税理士法人 税理士 飯田 聡一郎 ホームページ

- TEL: 03-5363-5958 / FAX: 03-5363-5449 / メールでのお問い合せ