タワーマンション節税など相続税に関する話題

タワーマンション節税とは

一般の新聞などでも紹介されているので、耳にされた方も多いと思いますが、タワーマンション節税と呼ばれる節税手法が 、ここ数年、注目されてきました。

簡単に説明すると、タワーマンションの高層階などを購入すると、実際に売買される価格と、相続税の評価額で大きな差額 が出るので、相続税対策のためにタワーマンションを数億円で購入しても、相続税の評価額は数千万円となり、結果として相 続税が節税できるというものです。問題となるのは、相続税は低く評価されたとしても、実際に処分すれば購入した時点と概ね同じ金額で売買できてしまうので、相続税だけ有利になるという特徴があります。

タワーマンション節税は安全な方法なのか

さて、相続税が大きく有利になると報道されたタワーマンション節税ですが、安全な手法なのかというと、決して安全では ありません。税理士の業界では、平成23年7月に、タワーマンション節税が否認された裁決があるので、絶対に安全な方法 ではないというのが一般的な解釈です。また、裁決にはいたらなくても、タワーマンション節税を実施したところ、税務署から修正申告を求められるという事案は多くあると思われます。

なお、今年の7月に「タワーマンション節税に関する規制がパブリックコメントに」という報道がありましたが、現段階ではパブリックコメントに付されていません。現実に、住宅として利用している場合や、節税目的でない取得の場合への対応など、通達での線引きが難しい部分がありますし、通達を参考に抜け道を探すことなども考えられるので、意外と難しいのかもしれません。

タワーマンション節税は、財産評価基本通達による評価が実際の取引価格に比べて低くなることに原因があるのですが、財産評価基本通達6では、「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」という取扱があり、実務は著しく不適当であることを根拠に運用されているようです。

最近の相続

タワーマンション節税の話から内容が変わります。今年になって亡くなった方の相続税から基礎控除が小さくなりました。

実際、従来の年に比べて随分と相続税の仕事が増加したという感覚があります。そして、金額的にも基礎控除が小さくなったことによって、申告義務が発生しているという案件が多いように感じます。

相続税の申告が必要となるのは、遺産総額から債務額などを控除した金額が、基礎控除を超える場合です。なお、申告義務はあるけれども、配偶者の税額軽減や小規模宅地の評価減を受けることで、結果として相続税がかからないケースもあります。

従来は、相続税がかかる人はごく僅かというイメージでしたが、今年の相続を見ていると、思いの外、相続税の申告が必要な人が増えているように感じます。都心で、貸家をもっているケース、首都圏で農地を持っているケースなどでは、相続税がかかるか否かについて、ぜひご検討ください。同じ金額を支払うにしても、納税額が100万円を超えることが多いので、予想しているのと予想していないのでは、大きな違いです。

◆新たに必要となる書類

平成28年1月以後に支払う給与などから、国外親族に係る扶養控除、配偶者控除などの適用を受ける場合は、会社に「給与所得の扶養控除等(異動)申告書」を提出する際に、その国外居住親族に係る「親族関係書類」や「送金関係書類」を提出または掲示しなければならないこととされました。なお、送金関係書類については、送金の事実の確認が必要となるため、扶養控除等申告書を提出する際ではなく、年末調整を行う時に提出又は提示となります。

また、確定申告において、国外居住親族に係る扶養控除等の適用を受ける場合は、確定申告書に「親族関係書類」及び「送金関係書類」を添付または提示しなければならないことになりました。

◆親族関係書類とは

親族関係書類とは、下記のいずれかの書類で、国外居住親族が居住者の親族であることを証するものとなります。なお、その書類が外国語で作成されている場合には、その翻訳文も必要になります。

- 戸籍の附票の写しその他の国又は地方公共団体が発行した書類及び国外居住親族のパスポートの写し

- 外国政府又は外国の地方公共団体が発行した書類(国外居住親族の氏名、生年月日及び住所又は居所の記載があるものに限ります。)

なお、1を見て気づかれた方もいらっしゃるかと思いますが、外国人の方だけが対象になるわけではなく、日本人の方で、子供が長期留学などをしている場合にも必要になります。

◆送金関係書類とは

送金関係書類とは、下記の書類で、居住者がその年に国外居住親族の生活費又は教育費に充てるための支払を必要の都度、行ったことを明らかにするものをいいます。

- 金融機関の書類又は写しで、その金融機関が行う為替取引により居住者から国外居住親族に支払をしたことを明らかにする書類。こちらも、外国語で記載されている場合は、その翻訳が必要となります。

- クレジットカード会社の書類又はその写しで、国外居住親族がそのクレジットカード会社のカードで、国外居住親族が商品

を購入したことなどにより、その商品購入代金相当額の金銭をその居住者から受領していることを明らかにする書類。

なお、実務的な視点からは、金額の基準が気になるところですが、国税庁のQ&Aでは金額基準を公表していません。また、生活費又は教育費に充てるための支払いを都度、各人に行っていることが要件とされているため、複数年分を送金している場合は、送金した年度でしか送金関係書類に該当しないことになるので注意が必要です。

送金手数料がもったいないので、直接手渡しをしているという話を耳にすることがあります。国税庁Q&Aでは、手渡しの場合は、送金関係書類がないため扶養控除等を適用することができないとしているので注意が必要です。

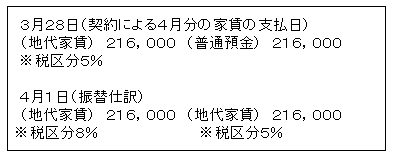

◆電気通信利用役務に関する取扱の概要

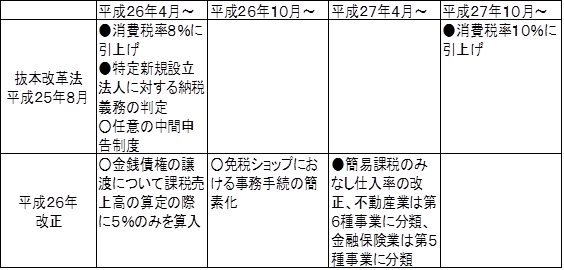

平成27年10月1日より、電気通信利用役務について、内外判定について取扱が変更となり、それに伴い新しい課税方式が導入されました。

1、内外判定の取扱の変更

消費税は、国内の取引に対して課税される仕組みとなっており、内外判定とは、その取引が、国外取引に当たるのか、国内取引に当たるのかの判定を行うことをいいます。平成27年度税制改正では、インターネットを通じた電子書籍・音楽・映画などのダウンロードサービスや、クラウドサービスなどを「電気通信利用役務」と分類し、その内外判定については、サービスを行う者の住所から、サービスを受ける者の住所で判定するとの改正を行いました。

具体的には、国外のアマゾンから電子書籍をダウンロードする場合に、従来はサービスを行う者の住所地で判定したため、日本の消費税は無関係でした。しかし、改正後は、サービスを受ける者の住所地で判定することになり、日本の法人がダウンロードを行う場合には国内取引として、日本の消費税が課税されることになりました。

2、課税方式

日本でサービスを受けていれば、その電気通信利用役務の提供を国外の事業者が行っている場合に、日本の消費税が課税されることになりました。現実問題として、国外の事業者が行うサービスについて、どのように日本の消費税を課税するのかという問題が生じます。

具体的な課税方式として、電気通信利用役務を事業者向けサービスと消費者向けサービスに分類し、事業者向けの電気通信利用役務についてはリバースチャージ方式、消費者向けの電気通信利用役務については国外事業者申告納税方式という2つの課税方式を用意しました。

国外事業者に対する課税の限界

事業者向けの電気通信利用役務については、サービスを受ける事業者に、納税義務を転嫁するリバースチャージ方式を採用することで、国外事業者が行う課税取引について、理論上は課税できる仕組みとしました。

一方で、消費者向けの電気通信利用役務は、消費税の納税義務のない消費者に納税義務を転嫁するわけにはいかないため、リバースチャージ方式は採用できません。そこで、国外事業者が申告を行う形としました。しかし、国外の事業者が日本の消費税を納税することが担保されないままで、仕入税額控除を認めるわけにいきません。そこで、当分の間は、国内事業者が国外事業者から提供を受けた消費者向け電気通信利用役務の提供については、仕入税額控除の適用を認めないことにしました。

ただし、国外事業者が日本の消費税を納税している場合にまで、仕入税額控除を認めないのでは、消費税の仕組みとして問題が残ります。そこで、「登録国外事業者」から受けた、消費者向け電気通信利用役務については、登録番号が記載された請求書等の保存を要件に仕入税額控除を認める取扱としています。

「登録国外事業者」が10月1日に公表されました。

アマゾンやドロップボックスなど馴染みにある会社が登録されています。消費者向け電気通信利用役務の提供を国外事業者から受ける場合には、類似のサービスがある場合は、登録国外事業者からサービスを受ける方が、仕入税額控除が受けられるので有利になります。電気通信利用役務の提供を受けている場合には、ぜひご検討ください。

法人地方税の予定納税については注意が必要

お客さんの法人税、消費税、法人地方税などの予定納税の納付書の作成を行うことがあります。基本的には、国税である法人税や消費税は、予定納税の納付書に金額が印字済みなので、間違うことはありません。一方で、法人地方税の予定納税については、金額が印字した状態で納付書が届く場合もあれば、金額の印字がない納付書のケースもあり、地方自治体によって、全く異なる状況です。

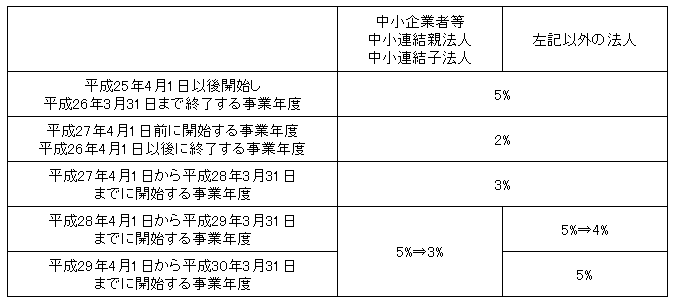

金額の印字がない場合ですが、通常は概ね前年の2分の1となるので、それほど間違いも多くはないのですが、平成26年10月1日以後に開始する最初の事業年度または連結事業年度の予定申告についての予定納税は、以前にご紹介した地方法人

税の創設の影響で、単純に前年の金額の2分の1ということにはならないので、注意が必要です。

なお、地方法人税については、こちらを、ご参照ください。

予定納税の額の計算方法

平成26年10月1日以後に開始する最初の事業年度または連結事業年度の予定申告について、具体的な法人地方税の予定納税の額の計算方法は、下記のとおりとなります。

前事業年度の法人事業税額÷前事業年度の月数×7.5

地方法人特別税

前事業年度の地方法人特別税÷前事業年度の月数×4

都道府県民税法人税割額

前事業年度の都道府県民税法人税割額×3.8÷前事業年度の月数

市町村民税法人税割額

前事業年度の市町村民税法人税割×4.7÷前事業年度の月数

ちなみに、均等割額については、従来通り、全事業年度の概ね2分の1の金額となります。

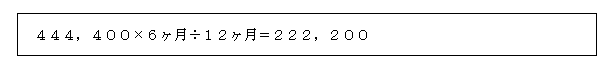

日常的な予定納税の計算の際の注意点

予定納税のお話をしたついでに、予定納税の計算で間違いやすい取り扱いについてご紹介します。上記で概ね2分の1という書き方をさせていただいたのは、ちょうど2分の1にならないケースがあるからです。上記の計算式で、「割って掛ける」計算式と「掛けて割る」計算式と二パターンの種類があった点にお気づきでしょうか。例えば、昨年の税額が444,400円だった場合に、単純に2分の1であれば、222,200円となります。ところが、「割って掛ける」計算をすると下記のようになります。

このように割り切れない数字になるのですが、税額の計算は100円未満切り捨てとなるので、222,100円となります。つまり、単純に2分の1で計算した場合と、計算結果が異なるケースが出てくるのです。ちなみに、前年の税額が10万円の場合でも、50万円の場合でも、上記の計算式に当てはめると、2分の1の金額にはなりません。意外と、よくあるパターンなので気にしておく必要があります。

逆に、「掛けて割る」パターンの場合は、2分の1の金額となります。

実務では、「掛けて割る」パターンの方が少数派で、予定納税で間違いやすい事例です。国税である法人税や消費税も「割って掛ける」計算式となります。単純に2分の1で計算して、100円多く支払ってしまうという間違いはありがちですので注意が必要です。

日本型軽減税率制度の全体像

日本型軽減税率制度では、消費者は、いったん10%を含む価格で代金を支払い、その場で2%相当部分の還付ポイントを取得する仕組みとなります。還付ポイントは、日本型軽減税率の運用のために必要な事務を行う「還付ポイント蓄積センター」で集計され、一定の限度額を設けて、その支出を行った個人の口座に還付されるという形で運用されます。

還付ポイントは、マイナンバーが記された「マイナンバーカード」を、軽減税率の対象品を購入した際にレジにかざすことで、還付ポイント蓄積センターに蓄積される仕組みとなります。

なお、マイナンバーカードには、マイナンバー、氏名、住所、生年月日、性別などの個人情報が含まれていますが、これらの情報を引き出すにはパスワードが必要で、購入先の店舗に個人情報が自動的に流れるという心配はありません。マイナンバーカードから、読み取りが行われるのは、公的個人認証用の「符号」のみと説明されています。

実際の還付手続は、還付手続のためのポータルサイトを利用して行うことが計画されています。

還付ポイントの対象品目は、酒類を除く飲食料品で外食サービスを含むとされています。

還付金額については、上限を設けることとされており、マスコミの報道などでは、1人当たり4,000円あるいは5,000円とされており、年間20~25万円の飲食費に対応する消費税部分となっています。なお、与党税調の資料では、信頼できる統計に基づく算式をもって決める方向で検討としており、金額面については流動的です。

実現可能性について

与党税調の資料では、施行時期は、「マイナンバーカード」の普及の見通し、政府のセキュリティに係る取り組み、事業者の準備スケジュール、行政実務の準備スケジュールを見極めながら検討と書かれており、消費税率が10%に引上げられる平 成29年4月からとは、考えていないように読み取れます。

一方で、還付ポイント蓄積センターは、独立した機構や建物ではなくサーバーという説明がなされており、妙にリアリティ があるのも事実です。

政府が公表しているマイナンバー制度利活用推進ロードマップ案によれば、平成30年には、個人番号カードに、運転免許証、健康保険証などの機能を持たせることも検討されており、マイナンバーカードの利用促進にも役立つので、意外に早い導入となることも考えられます。

消費税率10%引き上げ時に対応

将来的に、日本型軽減税率制度の導入が行われる可能性はさておき、平成29年4月に10%に引上げられる消費税率に対する軽減税率はどうなるのでしょうか。日本型軽減税率制度の根本は、事業者に負担をかけない、いったんは標準税率で販売するという部分が特徴であり強みですから、従来型の軽減税率の形式は採用しないと考えるのが、合理的です。

食料品の購入実績に基づいて還付ポイントを集計するものの1人当たりの上限額を設けて還付をするということは、結果として多くの納税者には上限額が還付されることになります。考えようによっては、定額給付と同じ結果になるようにも思えます。与党税調の資料を見ると、日本型軽減税率の説明の前に、諸外国の税制を活用した給付措置の説明をしているので、とり

あえずは、定額給付、あるいは給付付税額控除制度という形で、軽減税率の代替とする可能性が高そうです。

住所地に住んでいない場合のマイナンバーの入手

来月以降、個人番号を記載した通知カードは、原則として住所地に送られてくることになっています。やむを得ない場合には、住所地ではなく実際に住んでいる場所で受け取ることができるとの取扱があります。やむを得ない場合とは、東日本大震災で避難しているケース、長期入院していて家族がいない場合などです。本人の住所地のある市区町村に申請書を提出するこ

とになります。なお、提出期限は平成27年9月25日までとなっています。不明な点は、ご自分の住民票がある市区町村へお尋ねください。

◆安全管理措置について

マイナンバーについては、適切な安全管理措置が必要とされています。この点については、中小企業の場合は、不必要なデ ータは極力持たないという考え方も一つの解決策です。

例えば、年末調整に関する事務は税理士事務所に依頼し、社会保険関係の手続は社会保険労務士に任せるということであれば、社内でマイナンバーとひも付けにしたデータを、保有する必要がありません。つまり、パソコン等への入力は不要になります。従業員や取引先からマイナンバーを取得したら、そのまま税理士事務所や社会保険労務士事務所に預けてしまい、完成した書類が届いたら従業員に配布するものは配布して、保存義務があるものは年度ごとにわけて、鍵付きのロッカーへ保管するというような対応でもそれほど問題がありません。保管期限が切れたものを、廃棄しやすいように年度と内容物は明記して封緘してしまうなどの手法も考えられます。多くの場合は、税務調査のときなどにしか見ることはない書類です。

一方で、中小企業でも、年末調整や社会保険の事務を社内で行っている場合は、何らかの形で、従業員や取引先のマイナンバーを管理することが必要になります。小規模なら、リストを一枚作成するくらいでも大丈夫ですが、それなりの人数になるとコンピュータで管理する必要が生じると思われます。このような場合には、以前ご紹介している安全管理措置について具体的な検討を行う必要があるでしょう。

番号の取得と本人確認

番号の取得と本人確認は、基本的には中小企業でも社内で行う必要があります。

番号の写し間違い、記載間違いなどは、必然的に生じるミスですから、それなりの対策が必要です。番号にはチェックディ ジットという確認用の番号が付いているので、通常はマイナンバーを取り扱うソフトに入力する段階でエラーが発生して気づく仕組みになっています。ただ、番号間違いのものでもチェックをすり抜ける可能性もあるので、細心の注意が必要です。番号間違いを、防ぐためには、番号取得時に確実にチェックするなどの対応が必要です。従業員の提出する扶養控除等申告書については、従業員が記載するのが原則であり、扶養家族について会社で番号確認を行う義務はありません。しかし、記載のミスがあると業務が滞ることになるので、安全管理措置を講じたうえで、従業員の家族の通知カードの写しを提出する仕組みとすることも一つの方法です。特定個人情報保護委員会が公表しているQ&A6-2-2で、記載が正しいことの確認のために、扶養家族の通知カードのコピーを取得してよいとの回答があります。

通常は会社が行うべきとされている番号の収集については、外部へ委託することも可能であり、マイナンバー制度に関する番号収集代行サービスなども、多くの広告がみられます。中小企業などでは、よくわからないからと、税理士事務所へ委託するなどのケースもあるでしょう。外部へ委託する場合は、書面や電子メールで行う本人確認のように対面しない場合に必要とされる、個人番号がわかる書類と写真付きの身分証明書のコピーを収集して委託先へ渡す場合と、書類の収集そのものから委託する場合とが考えられます。中小企業の場合であれば、書類の収集までは会社で行い、その後の処理について外部へ委託するなどの方法が現実的だと思われます。

マイナンバー制度自体が新しい制度なので、多くの書籍が出版されていますが、どうしてもゼロからの説明になりますし、新しい情報が次から次へと出てきているのが現状です。不明な点がある場合には、難しく考えずに、関与している税理士や社会保険労務士など、マイナンバーを記載する事務に関わる専門家に質問してみるのがよいと思います。

本人確認の手法と確認した資料の取扱い

マイナンバーを従業員や取引先から入手する際に、本人確認が必要となります。中小企業などでは、対面による本人確認を行うことが多いと思われます。また、不動産の使用料などの支払調書を作成する為に、家主のマイナンバーが必要となりますが、このような場合には、郵便やメールなどの手法によってマイナンバーの取得と本人確認作業を行うことになります。

本人確認は、対面による場合でも、郵送やメールによる場合でも、確認すべき書類は基本的には同じです。

なお、本人確認の際に、確認した書類は必ずしも保存義務がないので、その後の安全管理措置を考慮すると預からないというのが、手間がかからないように思います。もちろん、安全管理措置を講ずることを前提に、写しを保管しておくことも認められます。

なお、本人確認は番号法で求められている作業であるため、本人確認書類の写しをとらない場合でも、どのような書類によって、本人確認を行ったかは、記録しておくとよいと思います。

◆どのような書類によって本人確認を行うか

本人確認については、番号の確認と身元確認という2つのステップがあります。

①番号の確認

番号の確認は、基本的には、番号通知カードか、個人番号カードによって、番号を確認します。番号通知カードを紛失している場合で、個人番号カードを入手していない場合などは、個人番号が記載された住民票を取得してもらい、その住民票によって番号を確認することになります。

②身元確認

身元(実在)の確認については、通常は運転免許証かパスポートなど顔写真付きの証明書によって行います。

運転免許証もパスポートも持っていない場合には、在留カード、運転経歴証明書、身体障害者手帳、精神障害者保健福祉手帳、療育手帳、特別永住者証明書、あるいは、これらに類する書類で写真が表示されているもので、個人番号利用事務実施者が適当と認めるもので身元確認を行うことが認められています。個人番号利用事務実施者は、行政機関のことであり、税に関する分野に関しては、国税庁告示として、写真付き学生証、写真付き身分証明書、写真付き社員証、写真付き資格証明書などを例示として公表しています。

写真付きの証明書がない場合は、以下の書類2つ以上によって、身元確認を行います。

ア.公的医療保険の被保険者証、年金手帳、児童扶養手当証書、特別児童扶養手当証書等

イ.官公署又は個人番号利用事務実施者・個人番号関係事務実施者から発行・発給された書類その他これに類する書類で、個人番号利用事務実施者が適当と認めるもの

国税庁が告示として公表しているものは、学生証(写真なし)、身分証明証(写真なし)、社員証(写真なし)、資格証明書(写真なし)(生活保護受給者証、恩給等の証書等)、国税・地方税・社会保険料・公共料金の領収書、納税証明書、印鑑登録証明書などです。

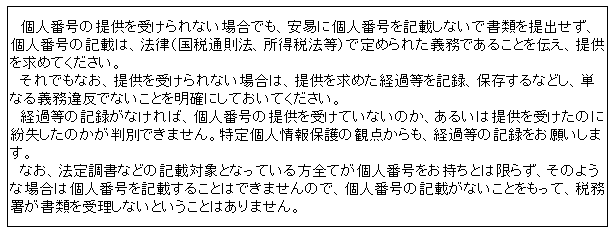

個人番号の提供が受けられない場合の取扱い

マイナンバーについては、大切な番号なので安易に教えてはならないということを誤解して、会社が番号の提供を求めても教えてもらえないケースが考えられます。また、自分の所得が税務署に筒抜けになることを嫌い、敢えて非協力的な対応をするような取引先が存在することも想定されます。研修会などでは、「教えてもらえない場合はどうすれば?」は定番の質問となっています。国税庁のFAQでは、下記のような解説があります。

できるだけ番号を提供するよう求め、それでも提供を受けられない場合は、経過を記録しておくことが必要とのことです。

なお、マイナンバーの記載が必要な書類に、マイナンバーを記載しないという実務は避けた方がよいでしょう。マイナンバー制度を軌道に乗せるということが当面の目標ですから、マイナンバーの未記載などは、税務調査の呼び水になる可能性が想定されます。

なぜ、本人確認が重要なのか

マイナンバー制度の導入に関連して、マイナンバーの安全管理措置について注目されています。しかしながら、現実的には、多くの中小企業でも、個人情報については大切に扱っているはずですし、書類等が盗まれたりしないように配慮は行っているはずです。その意味では、従来からの個人情報や書類や電子データを安全に扱うという、当たり前のことの延長線上にあります。廃棄に関する取扱いが今までになかった部分でしょうか。

また、マイナンバーを書類に記載するという作業は、記載項目が一つ増え、記載あるいは入力箇所が少し増加するだけのことであり、本質的に新たな作業が生じるということではありません。

一方で、本人確認という作業は、企業が本人からマイナンバーを取得する際に、その本人がマイナンバーの正式な持ち主である事を確認する作業であり、今までにない新たな仕事という側面があります。

なぜ、本人確認が重要なのかというと、マイナンバーに、その個人の情報が集約されることで、初めて行政の効率化に繋がるからです。仮に、マイナンバー制度を導入しても、本人確認がいい加減に行われれば、仕事をしていない他人のマイナンバーを利用して、所得税を逃れるなどの不正が可能となってしまいます。つまり、マイナンバー制度の根幹を支えるのが、本人確認という作業になります。

マイナンバーの通知と個人番号カード

平成27年10月から、住所地にマイナンバーの通知カードが送付される予定になっています。例えば、マイナンバーの通知カードでは、「法人太郎」さんのマイナンバーが、「123456789012」であることは確認が可能です。しかし、マイナンバーの通知カードを持参している人が「法人太郎」さんであることが確認できません。

どのように確認を行えばよいかというと、「法人太郎」さんの免許証やパスポートなど顔写真付の公的な証明書で、持参している人が「法人太郎」さんであることを確認します。そして、このような作業のことを「本人確認」と呼びます。

ところが、免許証もパスポートも持っていないという人も多くいます。そこで、平成28年1月以降、本人が希望すれば「個人番号カード」を住所地の自治体が無料で発行してくれるという取扱があります。個人番号カードは、表面が顔写真付の身分証明書になっており、公的な身分証明書としての性格を持っています。また、裏面は個人番号が記載されています。よって

、個人番号カードがあれば、裏面でマイナンバーの確認、表面で本人確認と、一枚でマイナンバーと本人確認が行えるようになっています。

実務上の本人確認作業

実務的な視点で考えると、本人確認をスムーズに行うには、従業員に個人番号カードを取得してもらうのが有効です。しかしながら、従業員や雇用予定者などが、必ずしも個人番号カードを取得しているとは限りません。そこで、個人番号カードを取得していない場合や、面談できない場合にどのように本人確認を行うかなどについて、事前に想定しておくことが必要とな

ります。

次回は、企業が実際に行う本人確認の方法についてご紹介していきます。

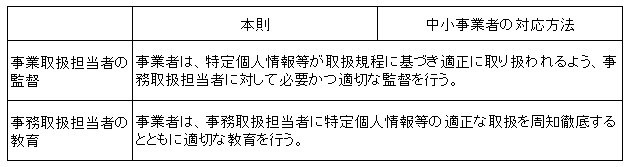

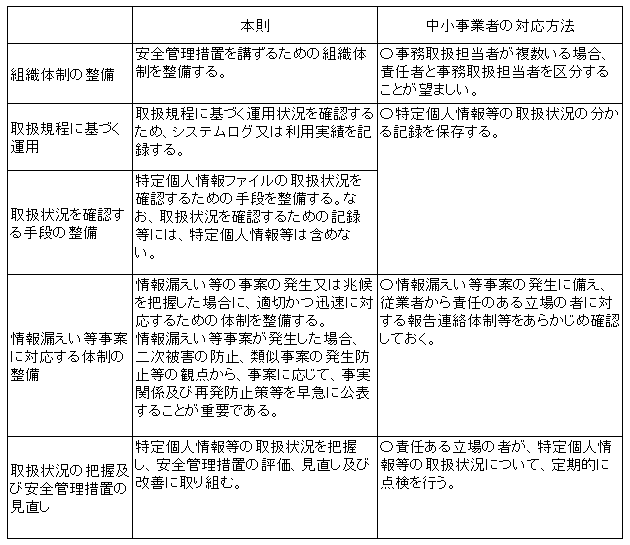

人的安全管理措置

人的安全管理措置については、本則的な取扱と中小事業者の取扱で差異がありません。これは、事業者が取扱担当者の監督と教育を行うという極めて常識的な内容だからです。

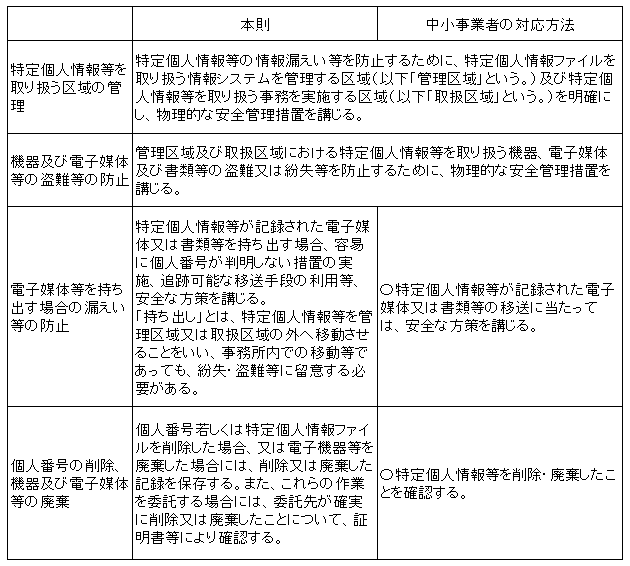

物的安全管理措置

特定個人情報のために区域を新たに設けることは中小事業者にとって現実的ではないという質問がよくあります。例えば、ワンルームマンションの一室を事務所にしているような場合であれば、来客スペースと執務スペースを区分していれば、執務スペースが管理区域であり取扱区域に該当し、来客スペースから特定個人情報がみえないようなレイアウトをしておけば大丈夫ではないかと思われます。会社の備品が盗難に遭わないようにすることは当然ですし、個人情報が来客者の目に付かないようにしておくことも当然のことですから、区域の管理と盗難防止については、常識的な対応で問題ないと考えられます。

特定個人情報を持ち出す場合の具体例として、年末調整の際や社会保険の手続の関係で、税理士事務所や社会保険労務士事務所に書類を郵送する場合は、書留などの追跡可能な手段を取る、USBメモリーなど電子データで持ち運ぶときはパスワードを設定するなどの配慮を行う必要があります。

なお、実務上、負担が増えると思われるのは、必要なくなった特定個人情報の廃棄です。特定個人情報は番号法で必要とされる事務を行う場合に限り保管ができる取扱になっています。例えば、年末調整で利用する扶養控除等申告書は、所得税法上7年間の保存義務があるので、7年間は保存が必要ですが、その期間を経過した時点で廃棄が必要になります。

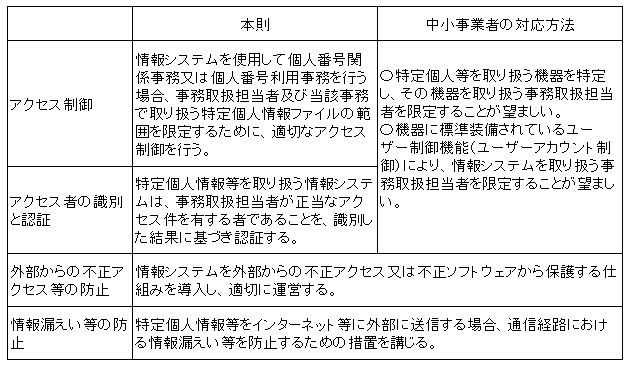

技術的安全管理措置

中小事業者の場合は、ウイルス対策ソフトを最新の状態にしておくこと、メールに添付で特定個人情報を送付する場合にパスワードを設定すること、特定個人情報を扱うパソコンを限定してログインのパスワードを設定しておくなどの対応となります。 中小事業者に該当しない場合は、組織的安全管理措置でシステムログが要求されていることなども踏まえ、ある程度のシステムの更新が必要になります。 安全管理措置については、ここまでで、一通りとなりますが、中小事業者に該当する場合は、ある程度常識的な管理をしていれば、極端に難しい要求ではないように思います。対策をしなくてよいということではありませんが、過度に難しく考える必要はなさそうです。一方、中小事業者に該当しない場合には、計画的な対応が必要になると思われます。

マイナンバーのための安全管理措置の基本

マイナンバーを扱う事業者の安全管理措置については、特定個人情報保護委員会が公表しているガイドラインで詳細に定められています。

番号法そのものでは、詳細な安全管理措置についての定めがありません。番号法では、特定個人情報保護委員会が、国民生活にとっての個人番号その他の特定個人情報の有用性に配慮しつつ、その適正な取扱いを確保するために必要な個人番号利用事務等実施者に対する指導及び助言その他の措置を講ずることを任務とすると定めており、ガイドラインが委員会によって公表されています。

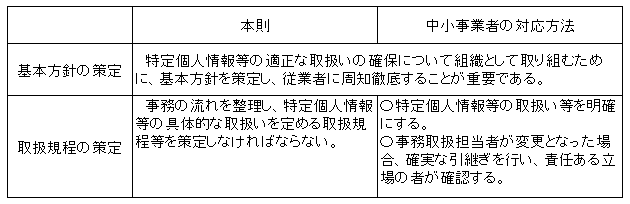

前回、ご紹介したように、安全管理措置には、原則的な取扱いと中小事業者向けの取扱いとで区別を設けています。まずは、基本方針と取扱規程についてです。

基本方針については、中小事業者に該当してもしなくても、策定することは強制されていません。しかし、従業員などに、特定個人情報をどのように取り扱うべきかについて、明確にすることができるので、作成することが望ましいでしょう。

取扱規程は中小事業者に該当しない場合は、必ず作成が必要となります。また、中小事業者に該当する場合は、取扱規程の作成義務はありません。ただし、お客さんとお話をしていると、何も作成しないと、余計にわからなくなるので、サンプルがあれば参考にして、取扱規程を作成したいというお話もよく聞きます。

組織的安全管理措置

特定個人情報保護委員会が公表しているガイドラインによれば、組織的安全管理措置について、本則の取扱いと中小事業者の取扱いを比較すると下記のとおりです。

組織的安全管理措置については、全ての項目で、中小事業者に簡素な取扱が認められており、責任者を決めること、取扱状況を記録しておくこと、何かあった場合に責任者に報告される仕組みを作っておくこと、定期的な点検と、それほど難しい内容ではありません。一般企業が、マイナンバーを取り扱うのは、当面は、年末調整関係、社会保険関係、労働保険関係の書類の作成に限定されますので、それらの業務に関係する人が事務取扱担当者、それらの担当者の統括者が責任者と思っておけばよいでしょう。事務員1人というようなケースなら、事務員が事務取扱担当者、社長が責任者という形になります。

中小事業者に該当しない場合は、マイナンバーの取扱について、利用実績を記録して、さらに取扱状況を確認する手段が必要となるので、コンピュータシステムに頼ることになると思われます。

なお、ボリュームの関係で、次回に続きます。

マイナンバーの罰則規定

マイナンバーに関する法律は、正式には「行政手続における特定の個人を識別するための番号の利用等に関する法律」ですが、長いので番号法と記載します。

昨年、大手企業が個人情報を流出して話題になり、今年の6月にも日本年金機構の個人情報の流出が話題になりました。報道の扱われ方からも、個人情報に対する関心の高さが伺われます。

番号法では、個人情報利用事務等に従事する者が、正当な理由無く、特定個人情報ファイルを提供した場合には、4年以下の懲役又は200万円以下の罰金、又は、その併科と規定しています。企業で、従業員の不正による番号の漏洩があった場合には、企業イメージを毀損するだけでなく、懲役などの実刑判決にも繋がる可能性があります。

マイナンバーの取扱いに求められる安全管理措置

マイナンバーは、その制度の性格上、非常に取扱いを慎重に行う必要があります。税金や社会保険の手続のために、会社に入社した場合には、マイナンバーを会社に伝える必要がありますし、不動産を賃貸する場合や、源泉徴収の対象となる報酬を受け取る場合には、支払調書作成のために、支払いをする相手方に自分のマイナンバーを伝える必要があります。つまり、パスワードのように秘匿されるものではありませんが、法律の定めがある場合には伝えることが必要な番号です。一方で、安全にマイナンバー制度が運営されるためには、なりすましなど悪意を持った者による犯罪に備えるため、マイナンバーを扱う者には、安全管理措置が要求されています。

安全管理措置の大まかな体系としては、下記のとおりとなります。

| ①組織的安全管理 | 事務取扱者及び責任者の明確化 |

| ②物理的安全管理 | 特定個人情報を取り扱う区域の管理等 |

| ③技術的安全管理 | 情報システムの管理等 |

| ④人的安全管理 | 事務取扱担当者の監督・教育 |

詳しい説明は、各論の話しとなるので、次回以降とします。簡単に説明すると、①会社としての仕組み作り、②マイナンバーを取り扱う場所や保管方法について、③パソコン等による管理を行う場合のルール、④マイナンバーを取り扱う者の教育と監督について、マイナンバーが適切に管理できるようにしてくださいという内容です。

安全管理措置の中小規模事業者に対する特例

番号法では、重い罰則規定があり、安全管理措置についても細かな定めを置いています。ただし、中小企業に、大企業と同じルールを適用することは、現実的ではありません。そこで、安全管理措置については、中小事業者に対する特例を設けることで実務への配慮がされています。

番号法における中小企業とは、事業者のうち従業員の数が100人以下の事業者で、次に掲げる事業者を除く事業者をいいます。

|

マイナンバーに関して、中小事業者に該当する場合は、安全管理措置に関する取扱いが緩和されています。まずは、自分の会社が中小事業者に該当するのか否かの確認が必要です。従業員が100人以下でも、税理士事務所、社会保険労務士事務所、健康保険組合、信用金庫、信用組合などは、中小事業者から除かれることになります。

なお、保険の代理店等が中小事業者に含まれるかは、微妙なところですが、保険会社で、代理店がマイナンバーを取り扱わない仕組みを模索しているとの話しを聞いたことがあります。

自分の会社が中小事業者から除かれる業種でないか否かについても注意が必要です。

次回は、安全管理措置について、原則的な取扱いと中小事業者向けの取扱いを比較してご紹介していきます。

マイナンバーの概要

マイナンバーは、市区町村長が住民票を有する全ての者に対して指定する12桁の番号です。マイナンバーの通知は、今年の10月から始まり、市区町村から通知カードが郵送されてきます。

マイナンバーは、住民票を有する全ての者に対して付与されるものであり、成人に限らず、赤ん坊にも割り振られることになります。実際に、確定申告、年末調整、社会保険の手続などの際に、扶養家族のマイナンバーを記入することになります。

なお、マイナンバーは、原則として変更されません。しかし、漏洩などがあり、不正に使われるおそれがある場合に限り、本人の請求や市区町村の職権によって変更されることになります。

また、マイナンバーは住民票を有する者に指定されるため、日本人でも海外に長く住んでいて、住民票を有しない場合には、マイナンバーが付されません。一方で、外国籍の方でも住民票がある長期の滞在者や特別永住者などにはマイナンバーが指定されることになります。

マイナンバーの利用の制限

レンタルビデオ店などの会員になる際に、免許証のナンバーを書き写されること、あるいは、携帯電話を契約するにあたって免許証のコピーを取られることなどがあります。免許証が身分証明書の一つとして、民間企業で利用されている一例です。

一生変更されることがないマイナンバーは、個人を特定して管理するには非常に便利に思えますが、民間企業でマイナンバーを利用することは認められていません。

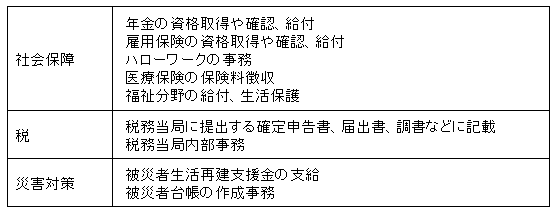

マイナンバーの利用が認められるのは、国や地方公共団体が、社会保障、税、災害対策の3つの分野で、さらに法律か条令で定められた手続でしか利用できないことになっています。

マイナンバーを大切にしなければならない理由

会社に入社する場合に、社会保険の手続、扶養控除等申告書など、本人だけでなく家族のマイナンバーを記載することになります。また、学生時代にアルバイトを、10箇所で行えば、10箇所の会社に対してマイナンバーを提出することになります。あるいは、不動産のオーナーは、借り主に対して借り主が変更になる度に、支払調書に記載するためにマイナンバーの提出を求められる場合があります。

一方で、マイナンバーは大切な番号なので、むやみに他人に提供することはできませんと一般的に説明されています。

マイナンバー関係の研修会の際に、むやみに他人に教えてはならないのに、会社に提供しなければならないのは、矛盾しているのではないかという質問を受けることがあります。この点については、マイナンバー自体は、暗証番号とは異なり、秘匿する番号ではなく、必要に応じて提供する番号と理解してくださいと説明しています。

民間企業が、税務署への支払調書の作成、年末調整及び社会保険の手続で、従業員のマイナンバーを提供してもらう必要があります。その場合でも、マイナンバーを従業員コードとして利用するなど、民間企業内での利用はできないことになっています。あくまでも、国や地方公共団体に対する手続を行うときのみに利用するということになります。

マイナンバーが漏洩した場合に、必ずしも大きな被害に結び付くというわけでは、ありません。しかし、悪意を持った者が他人のマイナンバーを入手することで、「なりすまし」などの犯罪に繋がる可能性も考えられます。つまり、暗証番号のように秘匿すべき番号ではないものの、マイナンバーの制度を守るためには、大切に扱わなければならない番号と位置付ける必要があります。

中小企業でも、従業員や家賃の支払先などのマイナンバーを入手する必要が生じます。民間企業が、他人から預かるマイナンバーをどのように管理していく必要があるのかについて、次回以降ご説明していきます。

通常は翌月10日が納期限

従業員に給与を支払う際に、源泉所得税、復興特別所得税、住民税、健康保険料、厚生年金保険料、雇用保険と多くの項目について、天引きすることになります。

源泉所得税と復興所得税を給料から天引きする場合に、源泉徴収という言葉を用います。源泉徴収した、源泉所得税等は、原則として、給与などを実際に支払った月の翌月10日までに納付が必要になります。

個人住民税についても、事業主は特別徴収義務者として、全ての従業員について、個人住民税を特別徴収しなければならないこととなっており、給与から住民税を天引きする取扱いとなっています。そして、源泉所得税等と同様に翌月10日までに納付しなければなりません。

なお、源泉所得税等の場合も住民税の場合も、翌月10日が土曜日、日曜日、または祝日の場合は、その翌営業日が納期限となります。

納期限の特例について

源泉所得税等の場合でも住民税の場合でも、毎月、納付を行うことは、中小企業にとっては煩雑となります。そこで、半年分まとめて納付する納期の特例という取扱いがあります。源泉所得税等の場合でも住民税の場合でも、納期の特例を利用したい場合は、届出が必要になります。要件は、源泉所得税等及び住民税のいずれも、給与の支給人員が常時9人以下であることです。

なお、源泉所得税等については、その年の1月から6月までに源泉徴収した源泉所得税等は7月10日、7月から12月までに源泉徴収した源泉所得税等は翌年1月20日が、それぞれ納付期限になります。

一方で、住民税の納期限は、6月分から11月分までが12月10日、12月分から翌年5月分までが翌年6月10日となっており、源泉所得税等の納期限と一か月ずれることになります。

なお、納期の特例を利用する場合に、金融機関に行く回数は減少しますが、金額がまとまってしまうケースがありますので、資金繰りの計画に含めておくことが重要です。

源泉所得税等の納付と住民税の特別徴収に関する実務上の注意点

源泉所得税等で、注意しなければいけないのは、不納付加算税の取扱いです。納期限までに支払いが間に合わなかった場合に、遅れた期間に応じて延滞税が発生しますが、延滞税は日割り計算されるために早い段階で気づけばそれほど大きな金額となりません。一方で、不納付加算税は、1日遅れただけでも5%の負担が生じてしまいます。仮に、納付すべき源泉税額が100万円の場合は、1日遅れただけで5万円の加算税が生じる可能性があります。不納付加算税が5%となるのは、自発的な納付で、かつ、税務調査による告知があることを予知した場合でないことが要件とされており、税務調査で発覚した場合などは10%の不納付加算税となり、さらに重い負担となります。

なお、その直前1年間で納付が遅れたことがない源泉徴収義務者、初めて源泉徴収義務者となった場合で最初の納付の際に、納期限までに納付ができなかった場合で、期限後一か月以内に自主的に納付すれば、不納付加算税が課税されない取扱いがあります。

特別徴収した住民税については、納期限を遅れると延滞金が課税される仕組みになっています。

また、住民税については、源泉所得税等のように当月の給与の額によって金額が変動するわけではなく、前年の所得に基づいて、従業員の居住する市区町村から届く通知書に基づいて納付することになります。従業員が退職した場合などは、事由発生日の翌月10日までに「給与支払報告・特別徴収にかかる給与所得者異動届出書」を提出する必要があります。この際に、通知書と同時に送付されてきた納付書に印字されている金額には退職者分も含んでいるので、退職者分を控除した金額に修正して納付することが必要になります。退職者分の住民税を、誤って納付し続けるというミスがありがちですので、お気をつけください。

秋には制度案を取りまとめる方向?

税制改正大綱によれば、消費税の軽減税率制度については、平成29年度からの導入を目指すとされています。本当に平成29年度からの実施を行うためには、平成27年の秋には制度案を取りまとめ、平成28年度税制改正に間に合わせる必要が生じます。

先月22日と27日に、与党税制協議会・消費税軽減税率制度検討委員会の会合が行われるなど着々と準備が進んでいるように見えました。ところが、6月10日になって、与党協議が行き詰まり、当面の間、開催を見送ると報道されました。

昨年、与党税制協議会から報告書が公表され、こちらの税務関連情報でも、ご紹介しましたが、その時は、あらゆる可能性を紹介するというような漠然としたものでした。

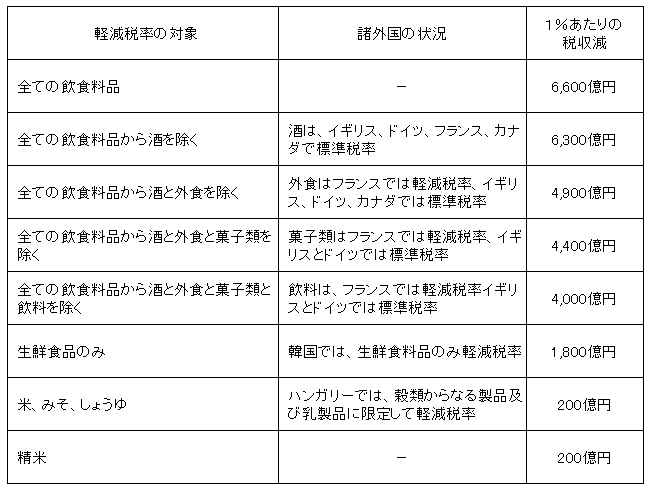

先月の会合の内容は、軽減税率の対象を「酒類を除く飲食料品」、「生鮮食品」、「精米」に絞って、どのような影響があるかが検討されており、より現実的な話題となっています。

5月に議論された内容

この5月に議論された内容は、軽減税率の対象を3案に絞り込んでのものでしたが、論点をまとめると以下のようになります。

| 対象品 | 経理方法 | 長所 | 短所 |

|---|---|---|---|

| 酒類を除く飲食料品 | インボイス方式 ただし3年程度は経過措置として請求書等を保存する方式 | 消費者の理解が得やすい | 財源に与える影響が大きい |

| 生鮮品 | インボイス方式 ただし3年程度は経過措置として請求書等を保存する方式 | 同上 | 同上 |

| 精米 | 区分経理に対応した請求書等を保存する方式 | 財源に与える影響が小さい | 消費者の理解が得にくい |

軽減税率の対象を、酒類を除く飲食料品とすれば、消費者の理解は得られやすいものの、財源に与える影響は大きく、何らかの形で代替財源が必要となります。

軽減税率の対象を精米に限定すれば、財源に与える影響は少なく、インボイス方式を必ずしも必要としないのであれば実行可能性は高いかもしれません。一方で、消費者の理解を得られるのか否かで疑問が残ります。

生鮮食品を軽減税率の対象とする場合は、両者の長所短所について折衷的な結果となります。しかし、生鮮食品より価格が安いとされる加工食品が一般税率、生鮮食品が軽減税率となるのは、逆進性で問題があるとの指摘もあります。また、生鮮食品の線引きなども、現実的には難しそうです。

軽減税率の対象を精米のみとする場合以外は、インボイス方式の導入が不可欠とする方向のようです。インボイスとは法定記載事項が記載されている請求書のようなものと考えてください。3年程度は猶予期間を設けるようですが、インボイスを発行するためのシステムを導入する必要があるなど、インボイスの発行が必要な事業者にとっては負担が生じることに繋がります。

軽減税率の行方を予想すると

大綱では、平成29年度からの導入を目指すとしていましたが、現状の雰囲気では、時間切れもあり得るのかもしれません。与党協議がまとまらなければ、結果として先送りとなる可能性があります。

結局のところ、軽減税率を導入して不足する財源をどこから捻出するのか、言い方を変えれば、一般消費税率を引き上げる前提の話しができなければ、軽減税率の話しは先に進まないのかもしれません。消費税率10%への引き上げも先送りしている現状では、触れることが難しい話題で、先送りせざるを得ないのかもしれません。

通達の改正

平成27年3月10日の馬券の払戻金に対する最高裁判決を受けて、その数日後に、国税庁は「最高裁判所判決(馬券の払戻金に係る課税)の概要等について」という文書を公表し、通達を変更することを明らかにしていました。

平成27年5月に変更後の通達が公表されたので、ご紹介します。

| 改正後 | 改正前 |

|---|---|

(一時所得の例示) 34-1 次に掲げるようなものに係る所得は、一時所得に該当する。

(注)

※ 以下は変更がないので省略 | (一時所得の例示) 34-1 次に掲げるようなものに係る初頭は、一時所得に該当する。

※ 以下は変更がないので省略 |

通達の内容は、括弧書きと注意書きが追加される形で、基本的なスタンスには変化がありません。

注意書きの内容は、①馬券を自動的に購入するソフトウエアを使用して独自の条件設定と計算式に基づいて、②インターネットを介して長期間にわたり多数回かつ頻繁に、③個々の馬券の的中に着目しない網羅的な購入をして、④当たり馬券の払戻金を得ることにより多額の利益を恒常的に上げていることを要件として、さらに結果として、一連の馬券の購入が一体の経済活動の実態を有することが客観的に明らかである場合としており、一時所得とならないケースは、かなり限定的な取扱いとみるべきです。

一方で納税者が負けている判決も

最高裁判決では納税者が勝訴しましたが、平成27年5月14日の東京地裁判決では、納税者が敗訴しています。金額的には最高裁判決と同等かそれ以上だったそうですが、馬券の購入の仕方が「男性の馬券購入は一般的な愛好家と変わらない」として、請求を棄却したそうです。

通達の規定ぶりからも、一時所得にならないケースの方が希であり、実務的には、難しい判断の局面が増えたようなイメージもあります。

通達変更の影響

通達の改正は、今後の取扱いに影響すると同時に過去の取扱いにも影響があります。法律の変更はなく、通達が法律の解釈と異なっていたわけですから、過去に通達にしたがった処理をしていた場合に、更正の請求を行うことが可能です。

具体的には、今回の通達改正を知った日の翌日から2か月以内に更正の請求をすれば、最大で5年分の納め過ぎた税金について還付を受けることが可能です。知った日から2か月以内ですから、心当たりがある場合には、慌ただしい手続となります。

住宅ローン減税の基本的な要件

住宅ローン減税の適用を受けるための要件として、基本的なものとしては、下記の通りです。

- 借入金の償還期間又は割賦期間が10年以上であること

- 対象となる借入金は、居住用の住宅、敷地、増改築資金であること

- 住宅の床面積が50平方メートル以上であること

- 合計所得金額が3000万円以下であること

なお、中古住宅の場合は、築年数が木造の場合は20年以内であること、耐火構造の場合は25年以内であること、耐震基準であることの証明、瑕疵担保保険に加入していることなどの条件が加わります。

また、借入金が勤務先の社内貸付制度を利用している場合は、年利率が1%以上であることが必要となります。

平成25年以前に居住開始した場合の住宅ローン減税

(1) 一般の住宅の場合

平成25年以前の住宅ローン減税の概要は、以下のとおりです。政策的な減税であるため年度によって、大きく有利不利があります。改正時点では、景気の早期回復を趣旨として、早く購入する方が、有利な制度が適用できる仕組みとなっていました。

| 居住した年 | 控除期間 | 借入金の残高の 限度額 | 控除率 | 年間の控除 限度額 |

|---|---|---|---|---|

| 平成20年 | 10年又は15年 | 2,000万円 | 0.4~1% | 8~20万円 |

| 平成21年 | 10年 | 5,000万円 | 1% | 50万円 |

| 平成22,23年 | 4,000万円 | 40万円 | ||

| 平成24年 | 3,000万円 | 30万円 | ||

| 平成25年 | 2,000万円 | 20万円 |

(2) 認定長期優良住宅等に該当する場合

なお、平成21年から平成23年までに居住開始した住宅が、認定長期優良住宅に該当する場合は、下記のとおり、認定長期優良住宅に該当しない住宅を取得した場合に比べて有利な取扱いとなります。

| 居住した年 | 控除期間 | 借入金の残高の 限度額 | 控除率 | 年間の控除 限度額 |

|---|---|---|---|---|

| 平成21~23年 | 10年 | 5,000万円 | 1.2% | 60万円 |

平成24年以降の居住開始からは、認定長期優良住宅に加えて、認定低炭素住宅に該当する場合にも、優遇措置がとられ下記のような取扱いとなっています。

| 居住した年 | 控除期間 | 借入金の残高の 限度額 | 控除率 | 年間の控除 限度額 |

|---|---|---|---|---|

| 平成24年 | 10年 | 4,000万円 | 1% | 40万円 |

| 平成25年 | 3,000万円 | 30万円 |

平成26年以降の住宅を取得した場合の住宅ローン減税

消費税率の引上げに備えて、平成25年度税制改正で改正が行われました。消費税率引上げ後の税率で住宅を取得した場合には、より大きな住宅ローン減税の適用を受けられる制度で、駆け込み需要とその反動を抑制しようとする趣旨です。

平成27年度税制改正では、消費税率10%への引上げが延期されたことに伴い、住宅ローン減税の適用期間について改正されました。

消費税率については、経過措置の適用で、消費税率引上げ後も旧税率が適用される場合があるので、その時点における引上げ後の税率で取得した場合を、特定取得として、旧税率で取得した場合と区別して住宅ローン減税を適用します。

(1) 一般住宅の場合

| 取得形態 | 居住年月日 | 控除期間 | 借入金の残高の 限度額 | 控除率 | 年間の控除 限度額 |

|---|---|---|---|---|---|

| 特例取得以外 | 平成26年~ 平成30年6月 | 10年 | 2,000万円 | 1% | 20万円 |

| 特定取得 | 4,000万円 | 40万円 |

(2) 認定長期優良住宅等に該当する場合

| 取得形態 | 居住年月日 | 控除期間 | 借入金の残高の 限度額 | 控除率 | 年間の控除 限度額 |

|---|---|---|---|---|---|

| 特定取得以外 | 平成26年~ 平成30年 | 10年 | 3,000万円 | 1% | 30万円 |

| 特定取得 | 5,000万円 | 50万円 |

NISAの非課税枠の拡大

平成26年1月1日より利用が可能となったNISA制度では、年間100万円を限度とする上場株式等の購入であれば、その株式等による配当や売却益が非課税とされます。

平成27年度税制改正で、上記NISAの非課税枠が、年間の購入額100万円から年間の購入額120万円へと拡大されることになりました。なお、非課税枠の拡大は、平成28年分からとなります。

金額が100万円から120万円となったのは、月々10万円ずつ積立的な投資を行いやすくする趣旨です。

なお、NISAについては複数の口座を持つことができないように、口座開設時の手続が煩雑であるとの問題点が指摘されています。この点については、マイナンバーの利用により、口座開設が簡素化されることも予定されています。

ジュニアNISA制度

従来のNISA制度は、その年の1月1日において満20歳以上である者に利用者が限定されていました。平成27年度税制改正で、その年の1月1日に20歳未満であっても、利用可能なNISA制度を設けました。極端な場合、生まれたばかりの子どもに、NISA口座を持たせることもできます。なお、年間の購入額が80万円であるなど、従来のNISAとは非課税限度額が異なるためジュニアNISAという呼び方をして区別することが一般的です。

従来のNISAとジュニアNISAの異なる点は、下記の通りです。

|

通常は、未成年者は投資する資金を有しないので、資金の拠出については親権者等が行い、贈与税の非課税限度額の枠を利用して、毎年継続して投資が行えることが想定されています。

また、18歳までは、払出し制限が設けられることになります。ジュニアNISAの株式を売却した場合等は、課税未成年者口座へ移動されることになり、通常は払出しができません。ただし、火災など災害等の事由があった場合は、税務署長の確認を受けることで払出しが可能となります。

帰ってくる予定がある場合は?

さて、海外へ出国する場合に、保有する有価証券などについて、時価で売却したものとみなして、課税されるのが出国時課税制度です。ここで、疑問を持たれる方もいらっしゃると思いますが、出国はするけれども、数年後には戻ってくるという場合は、どうなるのでしょうか。日本に戻ってくるまでの間、有価証券を持ち続けているような場合にまで、課税されるのでは困ってしまいます。

出国時課税制度の適用を受けた者が、国外転出の日から5年以内に帰国した場合で、国外転出の際に有していた有価証券等を引き続き保有している場合には、出国時課税制度による課税を取り消すことができる仕組みとなっています。この場合は、自動的に税金が戻ってくるわけではなく、帰国の日から4か月以内に更正の請求を行うことが必要となります。

なお、帰国した場合でも、国外転出の際に有していた有価証券を売却した場合には、売却した部分について課税が取り消されることはありません。

帰国予定の場合の納税猶予制度

帰国した場合に更正の請求ができるとしても、出国時に売却していない有価証券について課税される仕組であるため、保有資産の大部分が有価証券である場合は、納税資金が不足するという事態が生じる可能性があります。

出国時課税制度の適用を受けた者が、国外転出の日の属する確定申告書に納税猶予を受ける旨の記載をすることで、国外転出をした日から5年を経過する日まで、納税猶予を選択することが可能です。なお、5年以内に帰国する場合は、帰国の日から4か月を経過する日までが納税猶予期間となります。

なお、納税猶予制度を受けるためには、納税猶予額及び利子税に相当する担保を提供することと、納税管理人の届出が必要となっています。

また、事情により海外出張が5年を超えるようなケースも想定されるので、納税猶予の期間については、申請をすることで、国外転出の日から10年を経過する日まで延長できることになっています。

国外転出とは?

さて、国外転出とは、どのような内容を示すのでしょうか。当然、海外旅行などで、短期間の間、海外に行く場合には含まれないことになります。

本制度については、国税庁よりFAQが公表されていて、詳細は下記をご覧頂ければと思います。

http://www.nta.go.jp/tetsuzuki/denshi-sonota/kokugai/pdf/02.pdf

上記FAQの中で、国外転出について、「国内に住所及び居所を有しないこととなることをいいます。」と条文通りの説明があります。一般的には、住所地の市区町村に対して、国外転出届を提出することで国外転出となります。

ただし、所得税法基本通達では、住所について、生活の本拠をいい、生活の本拠であるかどうかは客観的な事実により判定するとしています。つまり、実質的な判断が行われるので、国外転出届出を提出しなければ課税されないというわけではありません。

出国時課税制度が必要になった理由

租税条約では、株式など有価証券の売却益については、有価証券を売却した者が居住している国に課税権があるとされています。しかし、シンガポールや香港などでは、有価証券の売却による利益については非課税とすることで、世界中から富裕層が移住しやすいような政策をとっています。

多額の含み益のある有価証券を保有している日本人が、国内でその含み益のある有価証券を売却した場合には、多額の税金がかかることが予測できます。この場合に、シンガポールへ移住してから、含み益のある有価証券を売却することで、有価証券の売却益に対する課税を逃れることが可能となっています。このような、国際的な租税回避を防止することを趣旨として、平成27年度税制改正で導入されました。

制度の概要

国外転出をする居住者が、有価証券などを有する場合に、その国外転出の時に、その有価証券などを売却したものとして、所得税の課税が行われることになります。

なお、具体的な計算方法については、納税管理人がいる場合といない場合では、以下のとおり異なる内容になります。

(1) 納税管理人がいる場合

| 国外転出時の有価証券等の時価 - 有価証券等の取得費 = みなし譲渡所得 |

(2) 納税管理人を定めない場合

| 国外転出予定の3ヶ月前の日における有価証券の時価 - 有価証券の取得費 = みなし譲渡所得 |

この相違は、納税管理人を定めない場合は、出国時までに確定申告をする必要があることから、国外転出の予定日の3月前の時価を用いることになっているためです。

なお、有価証券だけではなく、未決済デリバティブ取引についても、決済をしたものとみなした利益について、課税される仕組みになっています。

なお、本制度は平成27年7月1日以降から適用開始となります。

出国時課税制度の適用対象者

出国時課税制度は、富裕層の国外転出による国際的な租税回避を防止することを目的としており、対象となるのは下記の要件を満たす場合です。

(1) 資産規模要件

| 国外転出時の有価証券の時価と未決済デリバティブ取引等の利益の額又は損失の額が1億円以上である者(納税管理人を定めない場合は国外転出予定日の3ヶ月前の時価で判定) |

(2) 在住期間要件

|

贈与、相続があった場合の取扱い

なお、上記の適用対象者が、有価証券等を贈与、相続、遺贈により非居住者に移転した場合は、適用対象者が国外に転出してから、贈与、相続、遺贈した場合と同様の結果になるので、贈与、相続、遺贈があったときにも時価で売却したものと、みなして課税される仕組みとなっています。

贈与、相続の場合も平成27年7月1日以降から適用されることになっており、駆け込みで6月までに贈与を行うなどの対策が行われているようです。

ふるさと納税の魅力

ふるさと納税自体は平成20年度税制改正で導入されましたが、ここ数年の税制改正の中で、もっとも注目された制度かもしれません。とにかく、大人気の制度と言っても過言ではないでしょう。

例えば、控除限度額に余裕がある場合なら、5万円の寄付をした場合、4万8千円は、所得税や住民税が減額され、実質の負担としては2000円となります。一方で、自治体によっては、寄付金に対して、返礼品を贈ってきてくれるという取扱いを行っています。寄付金額に対する、返礼品の値段を還元率と呼びますが、還元率で50%以上としている自治体が相当多くあります。つまり、5万円の寄付をした場合に、実質負担は2千円なのに、還元率50%なら、2万5千円の返礼品が贈られてくることになります。2千円で、2万5千円の品物が入手できるわけですから、どう考えてもお得な制度です。

なお、返礼品としては、自治体の地域の特産品である肉、山の幸、海の幸、米などの他、パソコンを用意している自治体もあり、非常に多彩な内容です。「ふるさと納税」と「特産品」などのキーワードで検索すると、気に入る返礼品がみつかるかもしれません。

控除限度額に注意

ふるさと納税で注意が必要なのは、税額控除に限度額が設けられていることです。

従来は、個人住民税の所得割の1割が上限とされていましたが、平成27年度税制改正で、平成28年度分以後の個人住民税については、個人住民税の所得割の2割が上限となりました。住民税は、平成27年度の所得に基づいて、平成28年度分の税額が決定される仕組みとなっており、平成27年に行った寄付金から、従来の倍の控除限度額という取扱いになります。

なお、課税所得金額に応じて、いくらの金額の寄付までが、有利になるのかについて、示すと下記の通りです。

| 課税所得金額 | 寄付金の目安 | 課税所得金額 | 寄付金の目安 |

|---|---|---|---|

| 200万円 | 5万円 | 800万円 | 24万円 |

| 300万円 | 7万円 | 1000万円 | 35万円 |

| 400万円 | 11万円 | 1200万円 | 42万円 |

| 600万円 | 17万円 | 1500万円 | 53万円 |

総務省のサイトでは、収入金額と家族構成に応じた一覧表を公表しているので、参考にしてください。

参考:http://www.soumu.go.jp/main_content/000254926.pdf

また、住宅ローン減税を受けている場合などは、税額控除額が別途あるため、計算結果が変わってくるので注意が必要です。

ふるさと納税ワンストップ特例制度により確定申告不要に

ふるさと納税を促進し、地方創世を推進するために、確定申告が不要となる、ふるさと納税ワンストップ特例制度が創設されました。サラリーマンなどがふるさと納税を行った場合は、何の手続きもしなくてもふるさと納税の額にみあった税額控除が受けられる便利な制度です。

具体的には、寄付を行う際に、自分の住所地に控除申請をしてくれるように依頼すると、寄付を行った自治体が、住所地の自治体に必要事項を通知する仕組みとなっています。

ただし、ふるさと納税ワンストップ特例制度は、平成27年4月以降の寄付からの取扱いなので、平成27年3月までに寄付をしている場合には、確定申告が必要になります。また、寄付先が5つを超えるような場合は、確定申告が必要となります。

◆制度の概要

平成25年4月1日から施行されている教育資金の一括贈与制度は、非常に注目度も高く、信託による利用の契約件数のみでも10万件以上となっており、納税者のニーズにマッチした制度でした。そこで、平成27年度税制改正では、結婚・子育て資金の一括贈与制度を新たに創設しました。

扶養義務者間であれば、生活費については、その都度贈与が行われ、その支払いに直接充てられている場合は、非課税とされています。教育資金、結婚・子育て資金についても、必要の都度、贈与されている分には非課税となるものを、必要の都度ではなく、一括して贈与しても非課税とする点が両制度の共通点です。

なお、利用にあたっては、教育資金の一括贈与制度と同様に、直系尊属が金銭を拠出し、信託銀行などの金融機関に信託等を行うことが条件となります。

金額については、受贈者1人につき1,000万円までとされており、平成27年4月1日から平成31年3月31日までに拠出されたものに限り、贈与税を課税しないという仕組みです。なお、1,000万円のうち、結婚資金として利用できるのは300万円までに限定されています。

◆具体的な資金の使途

結婚・子育て資金の具体的な使い途としては、下記のような内容です。

結婚に際して支出する婚礼(結婚披露宴を含む。)に要する費用、

住居に要する費用及び引越に要する費用など

(2)子育て費用

妊娠に要する費用、出産に要する費用、子の医療費及び子の保育料のうち一定のものなど

子育て費用について、不妊治療やベビーシッターにかかる費用なども含まれます。

◆教育資金の一括贈与制度との相違点

金額の上限が、教育資金は1,500万円、結婚・子育て資金は1,000万円と、金額の違いこそありますが、仕組みとしては非常に似ています。しかし、決定的に違う点があります。

教育資金の一括贈与制度は、贈与した者が死亡した場合に、相続財産に組み込まれることはなく、受贈者が30歳になった時点で未使用の金額があれば、その残額について贈与税が課税される仕組みとなっています。相続財産に組み込まれないという点では、短期的な相続対策としての効果があるという特徴があります。

一方で、結婚・子育て資金については、贈与をした者が死亡した場合は、相続財産に組み込まれる仕組みになっています。孫への相続の場合のような2割加算の対象とならないので、まったくメリットがないわけではありませんが、相続対策としての効果は薄いと考えるべきです。なお、贈与をしたものが生存している場合には、結婚・子育て資金は受贈者が50歳になって、未使用の金額があれば、その残額について贈与税が課税される仕組みとなっています。

◆教育資金の一括贈与制度の改正点

教育資金の一括贈与制度は、平成27年12月31日で終了する予定でしたが、平成27年度税制改正で、平成31年3月31日の拠出まで、期限が延長されました。

また、教育資金の中に、留学の渡航費用と通勤定期券代が含まれることになりました。なお、留学中の生活費については、教育資金に含まれないことになっていますが、扶養義務者が生活費としてその都度送金することにより、結果として贈与税は課税されないことになります。

従来の事業承継税制

事業承継税制は、平成21年度税制改正により創設されました。ところが、創設当初の取扱いでは、①一定の雇用を維持できなかった場合に納税猶予が打ち切りとなること、②納税猶予が打ち切りとなった場合に多額の利子税の負担が生じること、③親族間承継しか認めないという制約があったこと、④事前の確認が必要とされ、事後の手続も煩雑であったこと、⑤先代経営者の退任が条件とされていたことなど、使いにくさの目立つ制度でした。

利用しにくいという指摘を受けて、平成25年度税制改正により、問題点として指摘されていた部分の多くについては、改善され、使い勝手がよくなってきました。この点については、下記をご参照ください。

http://www.tohoren.or.jp/zenkoku/index.asp?patten_cd=12&page_no=563

平成27年度税制改正による改正点

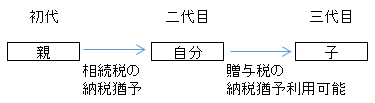

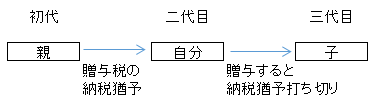

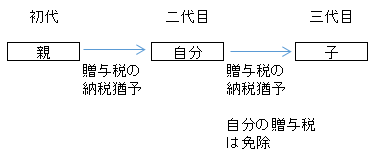

平成27年度税制改正における事業承継税制の変更点として、注目度が高いのは、贈与税の納税猶予に関する取扱いです。

相続税について納税猶予制度を利用していた場合に、保有している株式を、さらに、後継者に事業承継税制を利用して生前贈与する場合は、納税猶予されていた相続税額は免除されるという取扱いでした。

一方で、先代経営者より贈与税の納税猶予制度を利用して、株式を取得した経営者が、先代経営者が存命中に、その株式を次の後継者に対して贈与する場合に、納税猶予が打ち切られてしまい、納税猶予されていた贈与税について納税が必要な仕組みでした。

このような取扱いにしたのは、親から自分への相続税について、世代飛ばしを、認めない趣旨だったと思われます。ところが、高齢化が進むことにより、親が95歳、自分が65歳というような状況で、子に事業承継税制が利用できないというのでは、酷な話しです。

そこで、平成27年度税制改正により、初代から贈与税の納税猶予を受けていた二代目経営者が、さらに三代目へ贈与税の納税猶予をした場合に、二代目経営者の猶予税額について免除するという取扱いにしました。

なお、この場合の納税猶予の免除は、最初の贈与税の納税猶予制度の贈与税の申告期限の翌日から5年間経過した後に行われる贈与に限定されます。

また、今回の改正で、最初の相続税・贈与税の納税猶予制度の相続税・贈与税の申告期限の翌日から5年以内の贈与でも、身体障害等のやむを得ない理由により、次の後継者に贈与税の納税猶予制度を利用する場合には、猶予税額の免除が認められることになりました。

国外事業者による電気通信役務に対する課税の仕組み

電気通信役務について、役務の提供を受ける者の住所で内外判定を行うとした場合に、海外で役務提供を行っている者から課税できるのかという現実的な問題があります。そこで、今回の改正では、実体に即して2つの課税方法を用意して対応しています。

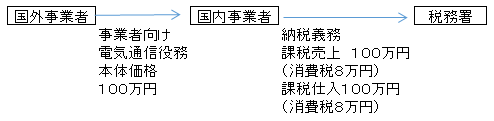

(1)リバースチャージ方式

国外事業者が行う電気通信役務の提供のうち、その役務の性質又はその役務の提供に係る契約条件等により、役務の提供を受ける者が事業者であるものが明らかなものを「事業者向けの電気通信役務の提供」と分類します。そして、事業者向けの電気通信役務の提供については、役務の提供を受ける者が消費税の納税義務を行うことになります。

リバースチャージ方式の課税対象となるのは、事業として他の者から受けた事業者向け電気通信役務の提供で、「特定仕入」と呼ばれます。リバースチャージ方式の納税義務の対象は国内において行った課税仕入のうち「特定仕入」に該当するもので、「特定課税仕入」と呼ばれます。実務のイメージで言えば、グーグルに支払う広告費などが該当します。

課税仕入を行った者が、納税義務を負うという点に違和感がありますが、実際には上記の図のように8万円の消費税を預かり、8万円の消費税を支払うということで、納税額はゼロとなるケースが多いはずです。別の言い方をすれば、100万円について課税仕入ができなかった従来と結果は同じとなります。そこで、当面の間は、課税売上割合が95%以上の場合は、その課税期間において行った特定課税仕入はなかったものとして取り扱われます。一方で課税売上割合が95%未満の場合には、納税額が生じますので注意が必要です。

また、中小事業者向けの取扱いとして、免税事業者はリバースチャージについても納税義務は生じません。簡易課税の適用を受ける事業者についても、当面の間は、特定課税仕入はなかったものとして扱われるとしており、従来と変化はありません。

(2)国外事業者申告納税方式

国外事業者が行う電気通信役務の提供のうち「事業者向け電気通信役務の提供」以外のものを「消費者向け電気通信役務の提供」と呼びます。「消費者向け電気通信役務の提供」については、役務提供を行っている国外事業者が納税義務者となります。イメージとすれば、アマゾンによる電子書籍の販売などを想定していただけると馴染みやすいと思います。

ただ、ここで、国外事業者に納税義務を課すとしても、外国にいる事業者に強制力を行使できるのかという問題が生じます。仮に国内事業者が、外国事業者から「消費者向け電気通信役務の提供」を受けた場合に仕入税額控除を認め、一方で、国外事業者が消費税の申告を行わなければ、国として持ち出しが生じてしまいます。そこで、当分の間は、国内事業者が国外事業者から提供を受けた「消費者向け電気通信役務の提供」については、仕入税額控除の適用を認めないことにしました。つまり、従来通り、課税仕入に含まれないという、奇妙な状態になります。

しかし、国外事業者が、日本の消費税を納税している場合にまで、仕入税額控除を認めないのでは、消費税の仕組みとして問題となるので、「登録国外事業者」から受けた「消費者向け電気通信役務の提供」については、登録国外事業者の登録番号が記載された請求書等の保存を要件に仕入税額控除を認める取扱いとしています。

登録外国事業者とは、国内に税務代理人又は納税管理人又は事業所があるなどの要件を満たす一定の国外事業者であり、平成27年7月1日以降に、納税地を所轄する税務署長を経由して国税庁長官に申請書を提出することで、登録を受けることが可能となります。

国外事業者による芸能・スポーツ等の役務提供

外国人の芸能人、スポーツ選手等の個人事業者が、日本国内で仕事を行えば日本の消費税が課税されます。この場合に、基準期間の課税売上高によって納税義務の判定を行うのですが、課税庁としては非居住者の状況を把握しきれないため、適正な課税が行えないことについて、会計検査院により指摘されていました。

そこで、平成28年4月1日以後に行われる、国外事業者が国内において行う芸能・スポーツ等の役務の提供については、その取引に係る消費税の納税義務者が、役務の提供を行う事業者から役務の提供を受ける事業者に転嫁する仕組み、上記で説明しているのと同様に、リバースチャージ方式が採用されることになりました。

従来の取扱いと問題点

日本の消費税の課税対象となるものは、「国内において事業者が行った資産の譲渡等」とされており、国外で行われた取引、事業者でない個人が資産を売却した場合などは、消費税が課税されない仕組みとなっています。

消費税法が公布されたのは昭和63年12月30日で、現在のようにインターネットを利用した国際間の取引などは行われていない時代でした。取引が国内で行われたか否かの判定を内外判定といいますが、国内及び国外にわたって行われる役務の提供についは、国内において行われたかどうかが明らかでないため、役務の提供を行う者の事務所の所在地で内外判定を行うという仕組みにしました。これは、明らかでないものについて、白か黒かをはっきりさせる必要があったために、そのように決めたと考えればわかりやすいでしょう。

ところが、最近はインターネットを通じた、電子書籍、音楽、広告の配信などの電気通信役務の提供が一般的になりました。この場合に、国内の事業者が提供するものについては消費税が課税され、国外事業者が海外から行う役務提供については国外取引として消費税の対象外として扱われてきました。同じ種類の役務提供について、国内事業者が提供するか、国外事業者が提供するかで、税負担に差異が生じ、ひいては、国内・国外事業者における競争条件の不均衡が生じた状態となっていました。

そこで、平成27年度税制改正により、この取扱いを変更して、平成27年10月1日から適用することとしました。実務にも、かなり大きなインパクトを与える改正です。

内外判定基準の見直し

今回の改正で内外判定の基準が見直されることになりましたが、全面的に変更があるわけではなく、一部の取引についてのみ取扱いが変わります。例えば、役務の提供が行われた場所が明らかなものについては、従来通り役務の提供が行われた場所で内外判定を行います。また、役務の提供が行われた場所が明らかでないもので、国際運輸、国際通信、国際郵便、保険、プラント建設等に係る情報提供等については、従来通りで変更がありません。

今回の改正で変更があるのは、下記の内容に限定されています。

| 電子書籍・音楽・広告の配信等の電気通信回路を介して行われる提供であって、電気通信役務の提供以外の資産の譲渡等に付随して行われる役務の提供や単に通信回線を利用させる役務の提供を除く |

このような役務の提供を「電気通信役務の提供」と定義して、従来は、役務の提供を行う者の役務の提供に係る事務所等の所在地で内外判定していたものを、役務の提供を受ける者の住所・居所又は本店・主たる事務所等の所在地で内外判定を行うように改正されます。

なお、役務の提供が行われた場所が明らかでないもので、上記の「電気通信役務の提供」に該当しない役務の提供については、従来通り、役務の提供を行う者の役務の提供に係る事務所等の所在地で判定することになります。

国外事業者が行う電気通信役務の提供については、国内取引と判定され、日本の消費税が課税されることになるのですが、その課税方式については、枝分かれして、少し難しい説明となるので、次回ご紹介させていただきます。

免税手続カウンター制度

外国人観光客が買い物をする場所として、秋葉原や銀座の映像がニュースなどに非常に多く登場します。秋葉原や銀座での映像が多いのは、なぜでしょうか。秋葉原や銀座には、輸出物品販売場が非常に多くあります。そして、輸出物品販売場で、外国人観光客が、一定の手続をして物品を購入すれば、消費税がかからないという取扱いを受けることができるのです。これは、消費税は、国内の消費に対して課税されるものであり、輸出物品については免税としていることとのバランスをとる取扱いです。外国人観光客が外国で利用するモノを日本で購入する場合に、輸出と同じ取扱いをするという趣旨です。

ただし、外国人観光客への販売であれば、全ての店舗で免税の取扱いができるということではありません。税務署へ輸出物品販売場として、許可を受ける必要があり、その許可を受けるための条件もハードルが高いものです。また、輸出物品販売場としての許可を受けることができたとしても、販売する際に、パスポートを確認して、購入記録表を作成、購入記録表をパスポートに貼り付け割り印、購入者誓約書にサインを受け取るなど事務手続が煩雑で、小規模な店舗では対応しにくいものでした。

平成27年度税制改正では、輸出物品販売場について、その販売場における全ての免税販売手続を、免税手続カウンターを設置する事業者に代理させることを前提とした許可制度となります。

他の事業者が経営する販売場における免税販売手続の代理をしようとする事業者は、その販売場が所在する次に掲げる場所に設けた物的施設において免税販売手続を行うことについて、納税地を所轄する税務署長の許可を受けなければなりません。

(イ)その販売場が商店街振興組合の組合員が経営する販売場であるときは、その組合の定款に定められて地区 (ロ)その販売場が中小企業等協同組合法上の組合の組合員が経営する販売場であるときは、その組合員が形成する一の商店街 (ハ)その販売場が大規模小売店舗内であるときは、その大規模商売店舗の施設 (ニ)その販売場が一棟の建物内にあるとき(上記(ハ)に該当する場合を除く。)は、その建物 |

この改正により、負担が重い事務手続を、免税手続カウンターを設置する事業者に委託することが可能となり、小規模な店舗でも容易に輸出物品販売場としての許可を受けることが可能になります。外国人観光客が多数来るような観光地においては、ショッピングセンター内、あるいは商店街に、免税カウンターを設置することで、街全体の集客力を高めるなど大きなビジネスチャンスとして期待できます。

臨時販売場制度

外航クルーズ船が寄港する港湾の港湾施設内に場所及び期限を定めて臨時販売場を設置しようとする事業者(既に輸出物品販売場の許可を受けている事業者に限る。)が、あらかじめ臨時販売場を設置する見込みである港湾施設につき納税地を所轄する税務署長の許可を受けている場合は、その設置日の前日までに輸出物品販売場を設置する旨の届出書を税務署長に提出することで、その臨時販売場を輸出物品販売場とみなす制度が創設されます。

従来は臨時の輸出物品販売場という取扱いがなかったため、本来の輸出物品販売場と同様に場所ごとに許可を受ける必要があり重い負担でした。今回の改正で、負担が軽減され、臨時の輸出物品販売場を設けやすくなります。

復興支援

福島復興再生特別措置法の改正を前提に、帰還困難区域など一定の区域内に平成23 年3月11 日において事業所を有していた法人で同法の避難解除等区域復興再生推進事業実施計画の認定を受けたものが、積立期間内の日を含む各事業年度において、その実施計画に記載された避難解除等区域復興再生推進事業の用に供する施設又は設備の新設、増設、更新又は修繕に要する支出に充てるため、その実施計画に記載された投資予定額の2分の1相当額以下の金額を福島再開投資等準備金として積み立てたときは、その積み立てた金額は、損金算入することができます。

この準備金は、企業立地促進区域において機械等を取得した場合の特別償却制度の適用を受ける場合にはその適用を受ける減価償却資産の特別償却実施額に相当する金額を取り崩すほか、その積立期間の末日の翌日以後2年を経過する日を含む事業年度の翌事業年度から3年間でその2年を経過する日を含む事業年度終了の時における準備金残高の均等額を取り崩して、益金算入することになります。

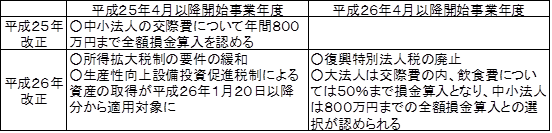

中小法人向けの施策

税制改正大綱によると、租税特別措置については、毎年度、期限が到来するものを中心に、廃止を含めてゼロベースで見直しを行うとしています。中小企業向けの施策で、租税特別措置法で定められているものもあるため、今後の見通しについては微妙ですが、平成27年度税制改正においては、法人税法本法の取扱いも租税特別措置法の取扱いも基本的に現状維持という方向です。

(1) 中小法人の軽減税率の特例

中小法人の所得の金額のうち年800 万円以下の部分に対する税率が本来19%であるところを、15%とする取扱いの適用期限を、2年延長し、平成29年3月31日までに開始する事業年度までとなります。

また、公益法人等又は協同組合等の軽減税率についても、同様の取扱いです。

(2) 繰越欠損金の控除限度額の取扱い

中小法人に該当する場合は、欠損金の繰越控除制度において、控除限度額はその年度の所得の金額とされる取扱いは存置されます。なお、この取扱いは、法人税法本法の規定であるため、いつまでとの期限については定められていません。

(3) 貸倒引当金の取扱い

中小法人に該当する場合は、貸倒引当金について、法定繰入率を利用することができる取扱いが、2年間延長され平成29年3月31日までに開始する事業年度までとなります。また、公益法人等又は協同組合等に認められる割増特例について同様の期間まで延長されます。

※ 中小法人の範囲

中小法人とは、普通法人のうち、資本金の額もしくは出資金の額が一億円以下であるもの又は資本金もしくは出資を有しないものとされています。ただし、次の法人は除かれています。

ア 大法人との間にその大法人による完全支配関係がある普通法人

大法人とは、資本金の額又は出資金の額が5億円以上である法人、相互会社及び外国相互会社、法人課税信託に係る受託法人をいいます。

イ 普通法人との間に完全支配関係がある全ての大法人が有する株式及び出資の全部を、その全ての大法人のうちいずれか一の法人が有するものとみなした場合において、いずれか一の法人とその普通法人との間に、そのいずれか一の法人による完全支配関係があるとこととなる場合は、その普通法人

ウ 相互会社

エ 法人課税信託に係る受託法人

なお、公益法人等又は協同組合等の他、人格のない社団等も法人税法の取扱い上は中小法人に該当します。

最近は、中小法人の判定も難しく読むのが億劫かもしれません。およその理解としては、資本金5億円以上である法人の100%子会社などに該当すると、中小法人に該当しないと考えておくとよいでしょう。気になる場合は念のため税理士に確認しましょう。

地方拠点強化税制

地域再生法の改正を前提に、以下のような措置が講じられます。新聞で、大手メーカーが地方に拠点を移すという報道がされており、地方でも期待が高まっています。建物について特別償却あるいは税額控除ができるので、金額的な影響も大きなものになります。

(1) 地方拠点建物等を取得した場合の特別償却又は税額控除制度の創設

青色申告法人で地域再生法の改正法の施行の日から平成30年3月31 日までの間に地域再生法の地方拠点強化実施計画について承認を受けたものが、その承認の日から2年以内に、実施計画に記載された建物及びその附属設備並びに構築物で、一定の規模以上のもの(一の建物及びその附属設備並びに構築物の取得価額の合計額が2,000 万円以上(中小企業者は1,000 万円以上))の取得等をして、その事業の用に供した場合には、その取得価額の15%(一定の場合は25%)の特別償却とその取得価額の2%(一定の場合は4%)の税額控除との選択適用ができる制度です。税額控除を選択した場合は、当期の法人税額の20%が上限とされます。

なお、平成29 年3月31 日までの間に地方拠点強化実施計画について承認を受けた法人が取得等をしたものについては、その特別償却とその取得価額の4%(一定の場合は7%)の税額控除との選択適用ができることとして、早い段階で動けば優遇される取扱いがあります。

地方税の計算では、特別償却については法人住民税及び事業税に、税額控除については中小企業者等に係る住民税について適用されます。

(2) 雇用促進税制の拡充

雇用促進税制については、下記の優遇措置が講じられ、従来の雇用促進税制の要件を満たしている場合には一人当たり10万円の上乗せ、従来の要件を満たしていない場合でも減額はされるものの税額控除が可能で、さらにその後の年度にも税額控除されるという内容です。地方での雇用拡大に大きな期待が寄せられています。

イ 青色申告法人で地域再生法の改正法の施行の日から平成30 年3月31 日までの間に地方拠点強化実施計画について承認を受けたものが、その承認の日から2年以内の日を含む事業年度において、実施計画に従って移転又は新増設をした特定施設である事業所における増加雇用者数(法人全体の増加雇用者数を上限)に次の場合の区分に応じ次の金額を乗じた金額の税額控除ができる措置を講じられます。

(イ)現行の適用要件を満たす場合 50 万円

(ロ)現行の適用要件のうち雇用者増加割合が10%以上であることとの要件以外の要件を満たす場合 20 万円

(注)上記イの措置の適用を受ける場合で上記イ(イ)に該当する場合には、現行の雇用促進税制の適用の基礎となる増加雇用者数から、この措置の適用の基礎となる増加雇用者数が控除されます。

ロ 青色申告法人で地域再生法の改正法の施行の日から平成30 年3月31 日までの間に地方拠点強化実施計画(その法人の特定施設の特定地域から大都市等以外の地域への移転に関するものに限る)について承認を受けたものが、その承認の日から2年以内の日を含む事業年度(以下「対象年度」という)において上記イの措置の適用を受ける場合には、対象年度のうちその適用を受ける事業年度以後の各事業年度(その特定施設である事業所における雇用者数又は法人全体の雇用者数が減少した事業年度以後の事業年度を除く)において、対象年度のうち当該事業年度以前の各事業年度のその特定施設である事業所における増加雇用者数の合計数に30 万円を乗じた金額の税額控除ができる措置を講じられます。

(注)上記ロの措置は、事業主都合による離職者がある場合及び風俗営業等を行っている場合には、適用されません。

ただし、上記イ及びロによる控除税額は、当期の法人税額の30%から現行の雇用促進税制による控除税額と上記①の税額控除制度による控除税額との合計額を控除した残額を上限とします。

地方税の計算では、中小企業者等に該当する場合は、税額控除後の法人税額を基礎に法人住民税を計算することになります。

国家戦略特区

国家戦略特別区域において機械等を取得した場合の特別償却等又は法人税額の特別控除制度について、国家戦略特別区域法令の改正を前提に、次の見直しが行われます。

- 特定中核事業に革新的な情報サービスを活用した農業の生産性向上に係る研究開発に関する事業が加えられます。

- 特定中核事業以外の事業にインターナショナルスクールの整備に関する事業を加えた上、対象資産にその事業の用に供される貸付用の建物等が加えられます。

また、法人の一般の土地譲渡益に対する追加課税制度の適用除外措置について、国家戦略特別区域法の改正を前提に、対象に、国家戦略特別区域内における認定区域計画に定められた同法の特定事業に係る一定の要件を満たす再開発事業を行う民間事業者に対する土地等の譲渡で当該譲渡に係る土地等が当該再開発事業の用に供されるものが加えられます。

法人事業税の税率の改正

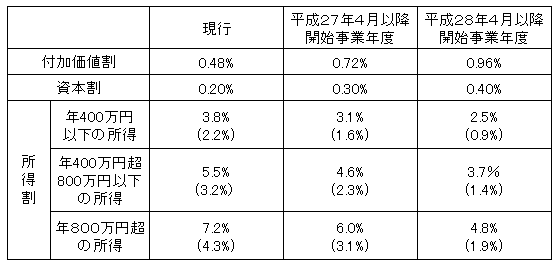

資本金の額又は出資金の額1億円超の普通法人の法人事業税の標準税率が、次のとおり変更されます。

なお、所得割の税率下段のカッコ内の税率は、地方法人特別税等に関する暫定措置法適用後の税率で、実際には下段の数字を利用します。また、現行と記載されている税率は、平成26年10月1日以後開始する事業年度に適用される税率です。さらに、東京都では、標準税率ではなく、超過税率を利用しています。実際に地方税の申告をする際に利用する税率と大綱で公表している税率とは一致しないので、全体のイメージを掴むくらいの感覚で見ていただく必要があります。

所得割の税率が低くなり、付加価値割と資本割の税率が高くなる方向であり、所得に対する負担を軽くしようという方向性がみてとれます。

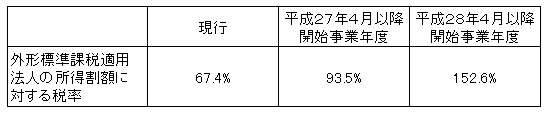

地方法人特別税の税率の改正

資本金1億円超の普通法人の地方法人特別税の税率が、次のとおり変更されます。

資本割の課税標準の見直し等

現行の外形標準課税の資本割は、「資本金等の額」に税率を乗じて計算されます。平成27年4月以降開始事業年度については、「資本金等の額」が「資本金に資本準備金を加えた額」を下回る場合は、「資本金に資本準備金を加えた額」を課税標準とすることになりました。自己株式の買取りなどで、「資本金等の額」が小さくなっている法人にとっては、大きな影響がある改正です。

また、法人住民税の均等割についても、現行は「資本金等の額」によって判定していますが、この点についても改正があります。「資本金等の額」に無償増減資等の金額を加減算する措置が講じられ、その「資本金等の額」が「資本金に資本準備金を加えた額」を下回る場合は、「資本金に資本準備金を加えた額」が均等割の税率区分の基準となります。こちらも、実務的には影響が大きいと思われます。

付加価値割における所得拡大税制の導入

平成27 年4月1日から平成30 年3月31 日までの間に開始する事業年度に国内雇用者に対して給与等を支給する法人について、その法人の雇用者給与等支給増加額(雇用者給与等支給額から基準雇用者給与等支給額を控除した金額)の基準雇用者給与等支給額に対する割合が3%以上(平成28 年4月1日から平成29 年3月31 日までの間に開始する事業年度については4%以上、平成29 年4月1日から平成30 年3月31 日までの間に開始する事業年度については5%以上)で、下記のイ及びロの要件を満たす場合には、その雇用者給与等支給増加額を付加価値割の課税標準から控除できることになります。

イ 雇用者給与等支給額が前事業年度の雇用者給与等支給額以上であること

ロ 平均給与等支給額が前事業年度の平均給与等支給額を上回ること

この改正は、給与額を増大させることで法人税の計算で税額控除できる枠組みを作っているのに対して、外形標準課税では給与額を増大させることで、付加価値割が高くなることの矛盾を解消するものです。今年の税制改正大綱で、キーワードのように頻繁に登場する「賃上げ」を後押ししてくれることが期待されます。

その他

法人事業税の付加価値割及び資本割のウエイトが高くなることで、急激な負担増になることに備えて、付加価値割りが40億円未満の法人については、負担変動に対する軽減措置が設けられています。

国税である法人税について、繰越欠損金の控除限度額、繰越欠損金の期間、中小企業者等の試験研究を行った場合の税額控除制度、中小企業者等の所得拡大税制について、改正があったことを受け、地方税についても整合性を持たせるための措置が講じられます。

法人税率の引き下げ

平成27年4月1日以後に開始する事業年度から、法人税率が現行の25.5%から、23.9%に引き下げられます

なお、中小法人、公益法人、協同組合等については、軽減税率の取扱いが2年間延長されることになりました。結果として、所得の金額のうち年800万円以下の部分に対する税率は15%、800万円超の部分については19%の法人税率と、従来通りの取扱いとなります。

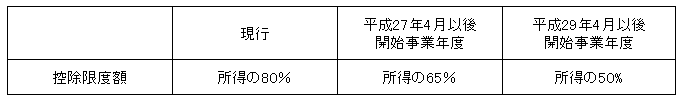

欠損金の繰越控除と制度等についての見直し

欠損金の繰越控除制度における控除限度額について、次のように段階的に引き下げられることになりました。

中小法人等については、従来通りで、控除限度額を所得金額までとする取扱いが存置されることになりました。

平成29年4月以後開始する事業年度から生ずる欠損金については、欠損金の繰越期間が現行の9年から10年に延長されることになりました。

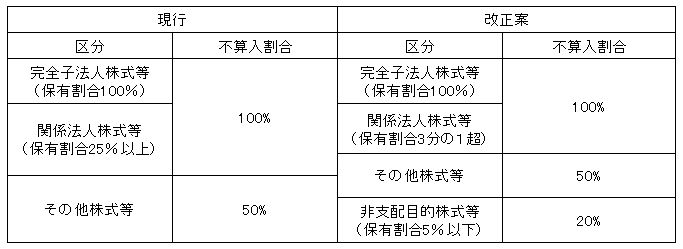

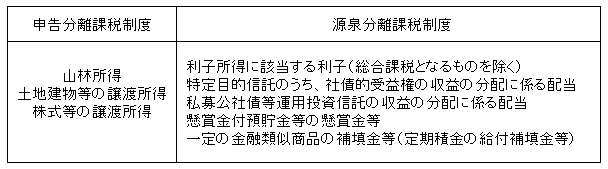

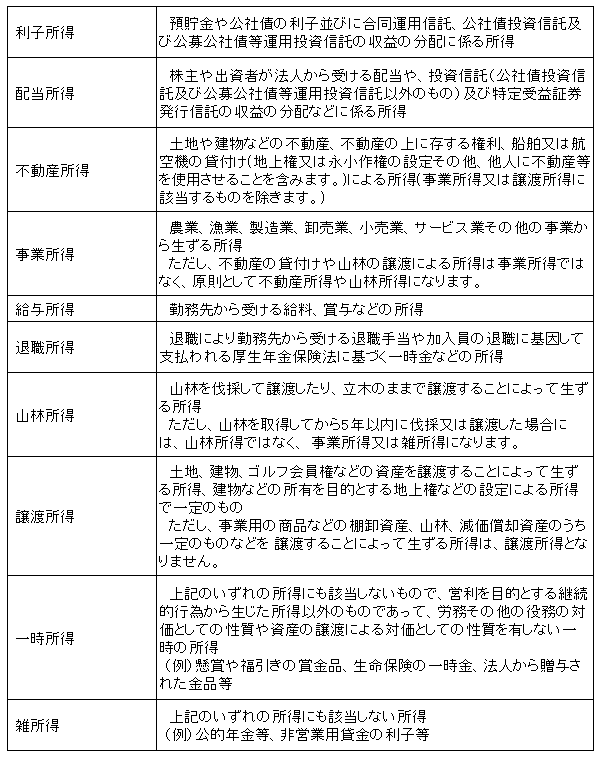

受取配当金の益金不算入制度の見直し

益金不算入の対象となる株式等の区分及びその益金不算入割合については、次のとおりとなります。なお、大綱では、いつから開始かについて読み取れませんが、財務省の公表している資料によれば、平成27年4月以後開始事業年度から適用されるようです。

なお、公社債投資信託以外の証券投資信託の収益の分配の額については、その全額を益金算入とします。ただし、特定株式投資信託の収益の分配の額については、その受益権を、上表の非支配目的株式等として、その収益の分配の額の20%相当額を益金不算入とします。

その他の株式等及び非支配目的株式等については、負債利子がある場合の控除計算の対象から除外されることになりました。

研究開発税制についての見直し

平成27年4月以後開始事業年度については、以下の措置による控除税額の総枠を当期の法人税の30%とします。

(1) 特別試験研究費の額にかかる税額控除制度

税額控除率を現行の12%から、(イ)特別試験研究機関等又は大学等との共同研究及びこれらに対する委託研究は30%、(ロ)それ以外のもの20%に引き上げます。

控除税額の上限を試験研究費の総額に係る税額控除制度及び中小企業技術基盤強化税制とは別枠で5%とします。

特別試験研究費の範囲について、(イ)特別試験研究機関等のうち試験研究独立行政法人の範囲から国立研究開発法人を除外し、(ロ)特定中小企業者に対する委託研究の対象となる委託先の範囲に公益法人等、地方公共団体の機関、地方独立行政法人等を加え、(ハ)特定中小企業者に対して支払う知的財産権の使用料が加えられます。

(2) 試験研究費の総額にかかる税額控除制度及び中小企業技術基盤強化税制

控除税額の上限を当期の法人税額の25%とします。

なお、繰越税額控除限度超過額及び繰越中小企業者税額控除限度超過額に係る税額控除制度は廃止されます。

所得拡大税制

平成25年度税制改正で導入された所得拡大税制は、平成26年度税制改正で要件が緩和され、平成27年度税制改正で、さらに要件が緩和されました。実務でも、適用できるケースがよくあります。また、大綱を見ていると賃上げという言葉が、キーワードのようによく出てきます。今回の改正では、中小企業者とそれ以外の法人に区分して、雇用者給与等支給増加割合に関する要件を緩和しています。改正後の増加割合は下記のとおりです。

◆法人税の方向性が明確に!

法人税率の引き下げが折り込まれましたが、それ以上に、今後の方向性が明らかにされたところが興味深い内容となっています。

法人税率が25.5%から23.9%に引き下げとなります。実効税率という視点では、現行が34.62%ですが、平成27年度32.11%、平成28年度31.33%と方向付けており、利益が出ている会社を応援する姿勢が見て取れます。また、少し先をみると、実効税率を20%台まで引き下げ、一方で課税ベースを拡大するために、外形標準課税の強化、減価償却の定額法への一本化、法人事業税の損金不算入、租税特別措置法のゼロベースでの見直しなどが検討されています。

上記税率の引き下げ以外では、下記のようなものが気になるところです。

- 中小法人等以外では、平成27年4月開始事業年度から繰越欠損金の限度額が80%から65%へ、平成29年4月開始事業年度には50%に縮小されます。

- 平成29年4月開始事業年度から、繰越欠損金の利用期間が9年から10年に延長されます。

- 会社支配目的でない株式保有について受取配当金の益金不算入の割合が50%から20%に縮小されます。

- 外形標準課税において、付加価値割と資本割りのウエイトが高くなり、一方で所得割のウエイトが低くなります。

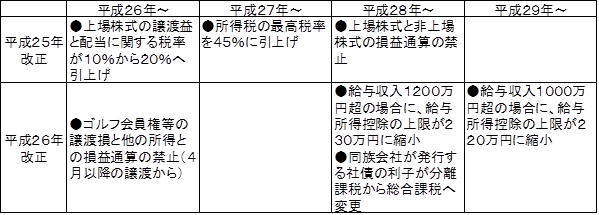

所得税関係

注目されていた、配偶者控除関連の変更は見当たりませんでした。制度の拡充としては、未成年者向けのNISA制度が設けられます。全く新しい制度として、海外へ移住する場合に、保有する有価証券等の含み益に課税する仕組みが創設されました。

ふるさと納税は、地方創生の推進につながるので、控除額の上限を引き上げ、確定申告不要な「ふるさと納税ワンストップ特例制度」が設けられます。

国外に多数の扶養家族がいる場合にその確認が難しいことが問題視されていました。そこで、日本国外に居住する親族に係る扶養控除等の書類の添付等が義務化されます。

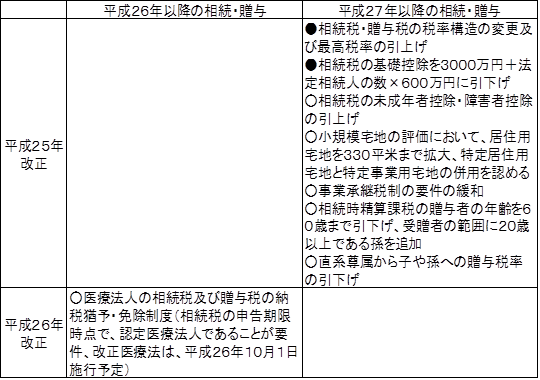

相続税・贈与税関係

平成27年から相続税の基礎控除が下がるため、対策をされている方も多くいらっしゃいますが、今年の改正を見ると贈与が随分しやすくなったように思われます。

直系尊属からの住宅資金の場合、消費税10%段階であれば、良質な住宅用家屋を取得するための資金なら3000万円までが非課税となります。

20歳以上50歳未満の者へ、結婚・子育て資金の支払いに充てるために、直系尊属が1000万円までの金銭等を金融機関に信託した場合は、贈与税を課税しないという制度が設けられました。教育資金の贈与と似た制度ですが、贈与を行った者が死亡した場合は、相続税に組み込まれるため相続税対策としてのメリットは薄くなります。

消費税関係

平成29年4月から消費税率が10%に引き上げられます。それに伴い、転嫁対策措置法も平成30年9月30日まで延長されることになりました。

外国人旅行者向けの輸出物品販売場が免税手続カウンターを設置する事業者に手続を代行させる制度及び外航クルーズ船が寄港した際に臨時販売場を輸出物品販売場とみなす制度が設けられ、今まで以上に外国人旅行者向けの販売が行いやすくなります。

外国事業者がインターネットを通じて日本の消費者へ向けての電子書籍や音楽の配信などの役務提供ついて、日本の消費税が課税されることになります。

こんな場合に寄附金が認定される

税務の現場で寄附金が認定される場合は、一般的な寄附を行う行為とニュアンスが違うので注意が必要です。一般的には、寄附金を支払ったら寄附金となるというイメージですが、税務ではより広範囲に寄附金をとらえます。例えば、下記のような事例です。

|

具体例を書き出すときりがないのですが、寄附するというイメージよりも、適正な代金を設定しなかった場合に寄附金の認定が起こりえると考えてください。

実務上は、寄附するという認識のないまま、知り合いだから、取引先だから、子会社だから、少し便宜を図ったつもりが、寄附金の認定が行われることがあります。

寄附金の認定が起こるとどうなるのか?

仮に、寄附金として認定された場合は、本来、得られる適正な金額を益金に計上して、寄附金とみなされた部分のうち、損金算入限度額を超える部分は損金となりません。

例えば、受取利息を100万円計上すべきなのに、利息をとっていなかった場合には、下記のような、税務的な仕訳を行います。

![]()

受取利息は益金となり、寄附金部分は、損金算入限度額を超える部分は損金となりません。つまり、追加で法人税の負担が発生するということなります。経営者の立場からすると自分が善意で損をしているにも関わらず、追加で納税が発生するという、心情的には納得できない結果となります。

実務上は、寄附金を認定したとしても、損金算入限度額以内に納まるため、結果として、課税されないということもあり、表面化しない場合もありますが、注意を払っておきたい部分です。

なお、国外関連者に対する寄附金は、全額が損金不算入という取扱いがあります。国外に、子会社などを設立していた場合などは注意が必要です。親会社の従業員が、子会社の業務を行っていた場合などに、寄附金が認定され、全額損金不算入となれば、大きな税負担につながる可能性があります。

寄附金か否かの線引きは難しい

お金を貸して、利息をとっていないというような場合には、寄附金が発生していたことを認定するのは容易です。

一方で、新製品を開発してサンプルとして配布するとか、新規取引を始めるにあたり特別に割引を行うとか、不動産賃貸にあたりフリーレント期間を設けることは、ビジネスとして一般的に行われます。このような場合には、売上を得るために必要性があるものとして、通常寄附金の認定は行われません。

実務では、寄附金に該当するのかしないのかが、争点になります。値引きとして処理したところ、値引きが異常であるとして寄附金の認定がされたとの訴訟事例もあります。寄附金については、寄附金として認定される可能性について、気にする習慣をつけ、不安な場合は税理士に相談するなど、客観的な視点でチェックすることが不可欠です。

寄附金とは

寄付金という言葉自体は馴染みがあり、通常の日本語として定着しています。法人税法上は、「寄附金」という漢字を用いますが、法人税法では特別に定義規定をおいておらず、ほぼ一般的な寄付と同様の内容と理解してください。

会計処理をしていて、寄附金なのか交際費なのか判断に悩むケースがありますが、国税庁のサイトでは、交際費と寄附金の区分について、下記のように説明しています。

https://www.nta.go.jp/taxanswer/hojin/5262.htm

交際費とは、得意先は仕入先その他事業に関係のあるものに対する接待、供応、慰安、贈答などの行為のために支出する費用をいいます。 一般的に寄付金、拠出金、見舞金などと呼ばれるものは寄付金に含まれます。 したがって、金銭や物品などを贈与した場合に、それが寄付金になるのかそれとも交際費になるのかは、個々の実態をよく検討した上で判断する必要があります。

|

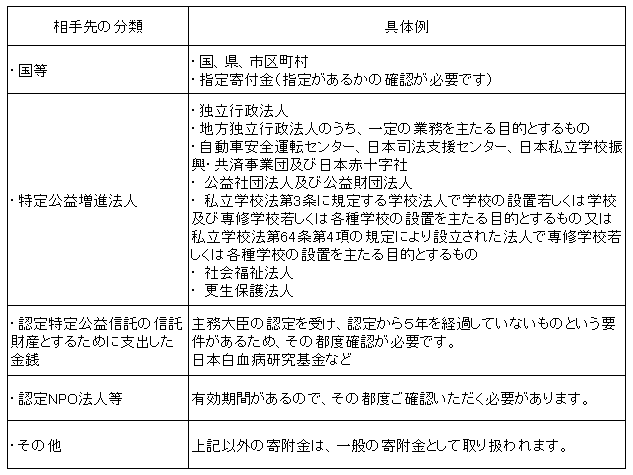

寄附金の相手先による分類

法人が支出した寄附金については、その寄附をする相手先によって、損金算入できる額が異なります。

実務的には、国、地方公共団体、特定公益増進法人、認定NPO法人への寄附は、よくみかけます。注意点としては、NPO法人で「認定」が付かないところについては、一般の寄附金として扱われるので注意が必要です。また、学校法人へ寄附の場合で、代表者の母校への寄附金は、法人としての必要性が見いだせない場合などは、代表者への賞与と認定されるケースがあるため慎重に取り扱うべきです。

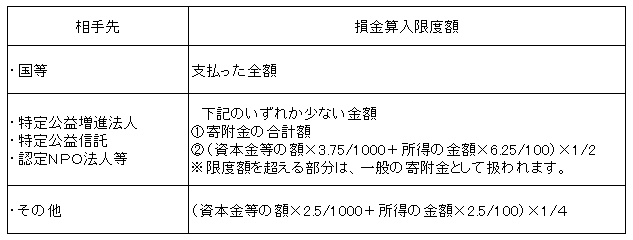

寄附金の損金算入限度額

寄附金を支出した場合の、損金算入限度額は下記のとおり計算されます。

※ 事業年度が12ヶ月でない場合は、資本金等の額に1000分の3.75(又は2.5)の計算を行う際に調整計算が必要になります。

※ 所得の金額は、支出した寄附金の額を損金に算入しないものとして計算します。

行為計算否認とは

行為計算否認という言葉を初めて聞くと意味不明ですが、税法では、重要なテーマの一つとされています。例えば、下記のような事例について、どのように感じられますか。

都内の一等地に親から相続した貸しビルがあり、多額の収入があり、所得税が最高税率で課税されている状態が前提です。 本来は、貸しビルの初留社の所得となるべき金額が、妻と子供に分散されることで、累進税率である所得税を随分と抑えられるかもしれない。 |

当事者間がどのような契約を結んでも契約自由の原則から、国家は干渉することができないと民法では学習します。契約自由の原則という考え方からすれば、賃料の60%を不動産管理料として支払うという契約自体は問題がないことになります。

一方で、税法の立場では、賃料の60%の不動産管理料は異常であり、妻と子供が役員をしている会社が相手だからこそ、異常な契約を結んだに過ぎないと判断します。この場合に、税負担が不当に減少しているとして、そのような「行為又は計算」を否認できるという取扱いがあります。

もっとも、まったくの他人間の取引にまで行為計算否認が適用される事は問題ですから、法人税法では、下記の三つの場面に限定して規定をおいています。

法人税法132条 同族会社等の行為又は計算の否認 |

行為計算否認については、上記のように限定した規定ぶりですが、まったくの無関係の者同士の取引なら、明らかに異常な取引であっても問題にならないのかというと、寄附金の認定や贈与の認定という別の形での対策がなされています。寄附金や贈与の認定については、別の機会にご紹介します。

行為計算否認の射程が変わる可能性

行為計算否認は、私法上の契約を否認して、課税を行うというものですから、慎重な運用がなされるべきとされています。納税者の立場からすると、身内との取引は常に否認される可能性があるということでは、同族会社は常に否認のリスクを気にしておくという非現実的な状況になってしまいます。

そこで、行為計算の否認が行われるのは、異常な取引について、「租税回避以外に正当な理由がない場合にのみ適用」されると、学説でも,裁判上も取り扱われてきたという長い歴史があります。

ところが、ヤフー事件の判決を受けて、その取扱いに変化が生じる可能性があります。今年の3月18日の地裁判決、11月5日の高裁判決では、租税回避以外の目的があったか否かではなく、結果として法人税負担の不当な減少があったという、結果に基づいた判決がなされているからです。

なお、ヤフー事件が、現時点では高裁判決がでた段階で、最高裁がどのような結果になるかは明かではありません。また、IBM事件では、今年の5月9日の地裁判決で、同じ行為計算否認に関して国側が敗訴しています。こちらについても、今後、高裁でどのような結果となるのかが注目されています。

この二つの判決次第では、行為計算否認について、税法の教科書の内容が大きく変わるかもしれないというくらい影響力がある内容です。

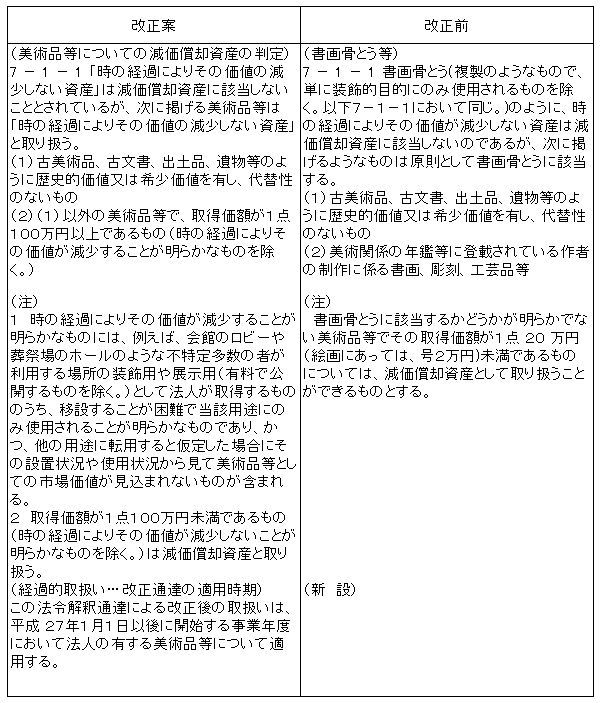

3つの通達についての改正案

従来から、書画骨とう等に対する取扱いとして、法人税基本通達7-1-1、連結納税基本通達6-1-1、所得税基本通達2-14に規定があり、減価償却資産に該当しないものについての取扱いを定めていました。

今回は、その取扱いを変更するものです。上記のように通達は3つありますが、内容がほぼ同じなので、法人税基本通達で改正前と改正案のものを比較すると、下記のとおりです。

20万円から100万円に変更された金額基準

今回の改正で大きな点は、金額基準が従来は1点20万円未満(絵画にあっては、号2万円)という基準が、100万円以上という金額に改められたことです。実務上は、年鑑等に登載されていない限りは、書画骨とうに該当するか否か明らかでないとして、金額基準で判定せざるを得ないケースが多かったのではないでしょうか。20万円から100万円への金額基準の変更は非常に現実的な改正と思われます。

また、従来は、年鑑等に登載されている場合は無条件に減価償却資産に該当しないという判定でしたが、今回の改正では年鑑等に登載されているか否かは検討しなくてよくなっている点でも使い勝手がよくなっています。

平成27年1月1日以後に開始する事業年度から

この取扱いについては、平成27年1月1日以後に開始する事業年度において法人の有する美術品等について適用するとされています。つまり、これから取得するモノだけではなく、すでに所有しているモノについても、平成27年1月1日以後開始事業年度からは、税務上は償却可能となります。

会社によっては、まとまった減価償却費が計上できるケースも考えられます。仮に減価償却を行うとした場合は、室内に飾るものであれば、器具備品の室内装飾品として、主として金属製のものであれば耐用年数を15年、その他のものであれば耐用年数を8年とすればよいと思われます。

地方法人税法の創設

平成26年3月31日に交付され、平成26年10月1日から施行されている「地方法人税法」という新しい法律があります。名称は地方法人税法ですが、実際は国税であり、地方自治体ではなく、税務署に申告納付することになります。

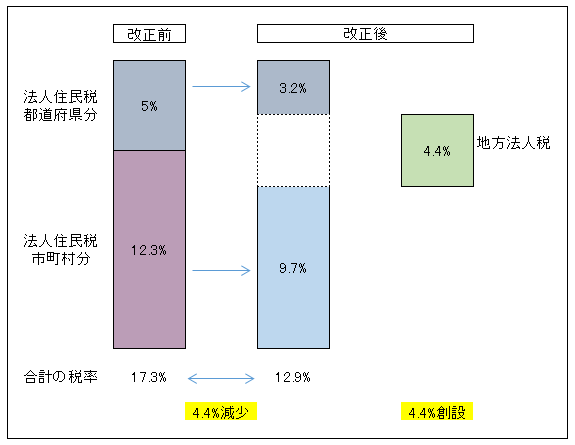

名称が地方法人税で、国税というのは、矛盾があるように感じますが、次のような理由があります。法人の数が少ない地方では、従来の法人住民税だけでは税収として期待できないなど、大都市圏と比較すると、極端に税収が偏在する傾向がありました。そこで、従来まで、各地方自治体が課税していた法人住民税を小さくして、それに見合う金額を国税として国が徴収して、地方自治体へ再配分することを目的としているからです。

納税者にとっては地味な改正

地方自治体間では、大きく税収が減少する自治体、再配分により潤う自治体と、影響が大きな改正です。

一方で納税者側からすると、納税額総額は変更がないように設計されています。具体的には、下記のようなイメージとなります。

地方税としての法人住民税は、法人税の額に税率を乗じて計算しますが、都道府県民税分5%と市町村民税分12.3%だったものを、都道府県民税分3.2%と市町村民税分9.7%へ変更し、合計で4.4%税率を引下げます。一方で、国税である地方法人税として、法人税の額に4.4%を乗じた金額を納付することになります。つまり、トータルで考えれば、納税者が負担する税額には影響がないことになり、それほど注目度も高くなかったように感じます。

平成26年10月1日以降開始事業年度から適用

地方法人税については、平成26年10月1日開始事業年度から適用のため、通常の法人の場合は平成26年10月1日開始で、平成27年9月30日の決算から適用され、随分先のことのよう思われます。しかし、平成26年10月1日以降に設立した場合は、決算時期が12月、あるいは3月の場合でも、地方法人税の申告及び納税義務が生じます。

もっとも、申告書自体は、法人税の申告書の別表一(一)で、法人税の申告と同時に申告を行う形になりますので、正しい用紙を利用すれば、申告漏れとなることはないと考えられます。ただ、エクセルなどで独自に別表を作成している法人などは、新しい様式に合わせないと地方法人税の申告漏れに繋がりますし、法人税のソフトを利用している場合でも、10月以降設立の場合は、地方法人税に対応している別表かを確認しておきましょう。法人税のソフトで対応していても、用紙の選択ミスなどがあっては困るからです。

正しい別表か否かの確認方法は、別表一(一)の右側部分に、「平成二十六・十・一以後開始事業年度分」との記載があるかどうかでご判断いただければと思います。

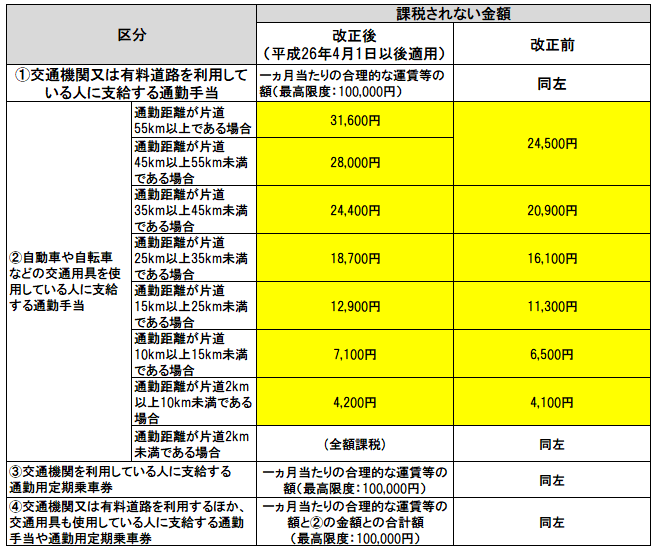

新しい通勤手当の非課税限度額

交通機関又は有料道路を利用している人に支給する通勤手当については、1ヶ月当たりの合理的な運賃等の額という定めになっており従来通りです。もっとも、平成26年4月には消費税率の引上げがあった関係で、4月以降は通勤手当が上乗せになっているケースが多いかと思われます。

今回、手当てされたのは、自動車や自転車などの交通用具を使用している人に支給する通勤手当です。自動車を利用する場合でも、4月以降ガソリンを購入する際に消費税率は引上げになっていますし、円安の影響でガソリン代も高くなっています。

改正後の非課税限度額については、下記のとおりとなります。

施行は平成26年10月20日なのに適用は平成26年4月から

今回の改正については平成26年10月20日施行ですが、上記の表にあるように平成26年4月1日以後適用とされています。このように、事後に定めた法令によって、遡って適用関係が変わる法律改正を遡及立法と呼びます。納税者に不利な改正の場合は、遡及立法は認められないものとされています。しかし、今回は、非課税枠が増加するという納税者に有利な改正なので遡及適用が行われています。

実務上の注意点

今回の改正は、4月に遡って非課税限度額が変更になりますから、4月以降の給与の支払いに関して源泉徴収した金額は、改正後の非課税限度額で計算した場合の源泉徴収すべき金額と異なる結果となる場合があります。この調整については、年末調整、若しくは確定申告で行うことになります。また、就業規則で、通勤手当は非課税限度額としている場合などには、差額の調整などが実務上必要となります。

- 非課税限度額を超えた通勤費を支払っていない会社は、今回の改正は無関係です。

- 一方で、非課税限度額を超えた通勤費を支払っている場合は、必ず調整が必要になります。

自動車通勤の場合に、高津比を一律で支払っているような場合には要注意です。

なお、中途退職などで、源泉徴収票を発行済みの場合で、改正前の非課税限度額以上の通勤費が支給されていた場合には、源泉徴収票の支給金額部分が変更になるので、再発行が必要となります。その場合には、摘要欄に再交付と表示することとされています。

https://www.nta.go.jp/gensen/tsukin/pdf/01.pdf

決算月に保険に加入した場合の取扱い

3月決算法人が、節税対策として、慌てて3月に保険に加入した場合に、本当に節税効果があるのでしょうか。理論的には、3月に加入して、3月から翌年の2月までの1年分の保険料を前払いしているという状況であれば、3月中に費用となるのは3月分だけで、4月から翌年2月までの保険料は、前払費用として資産に計上されることになり、利益の圧縮効果はありません。会計監査を受けている場合などは、厳密な処理を行うため、結果として費用を前倒しで計上するという効果は見込めないケースが多いです。

企業会計の考え方では、重要性の乏しいものであれば、前払費用として資産計上を行わず支出時の費用とする処理を認めています。この考え方を受けて、法人税基本通達でも下記のとおり定めています。

| 2-2-14(短期の前払費用) 前払費用(一定の契約に基づき継続的に役務の提供を受けるために支出した費用のうち当該事業年度終了の時においてまだ提供を受けていない役務に対応するものをいう。以下2-2-14おいて同じ。)の額は、当該事業年度の損金の額に算入されないのであるが、法人が、前払費用の額でその支払った日から1年以内に提供を受ける役務に係るものを支払った場合において、その支払った額に相当する金額を継続してその支払った日の属する事業年度の損金の額に参入しているときは、これを認める。(昭55直法2-8追加、昭61直法2-12改正) (注)例えば借入金を預金、有価証券等に運用する場合のその借入金に係る支払利子のように、収益の形状と対応させる必要があるものについては、後段の取扱いの運用はないものとする。 |

通達では、継続適用を前提に支払った日から1年以内に提供を受ける役務について、支払った日の損金とする処理を認めています。

一方で、支払った日から1年を超えて役務の提供を受ける場合や、利益が出たから今期だけまとめて1年分支払うというような利益操作のための支払の場合は、この取扱いを受けることができません。

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/shitsugi/hojin/02/03.htm

この取扱いを受ける場合の注意点は、前払いをして損金処理が認められるのは1年以内に役務提供を受ける部分だけということです。例えば、数年分の前払いをすると、逆に厳密な処理が要求されるので、節税対策としては使えなくなるという点です。

自賠責保険の取扱い

自動車保険の任意保険は、通常保険期間が1年ですから、支払時の費用として処理することが一般的です。

一方で、自賠責保険については、車両を購入した際や、車検の際に車検の期間に合わせて保険契約を結ぶことが日常的で、通常は1年を超える保険期間となります。自賠責保険の保険期間が2年、3年という場合、上述した法人税基本通達の取扱いから外れることになりますが、実務的には自賠責保険については、支払時の損金としてよいと言われています。

この根拠については、法令や通達からは直接読み取ることができません。しかし、法人税の事例集、国税OBの方が書かれた質疑応答事例などで、自賠責保険は法律上強制されているもので、金額的にも小さく、租税公課と同様な性格であることを理由として、支払時の損金とすることが、実務では一般的であるとして紹介されています。

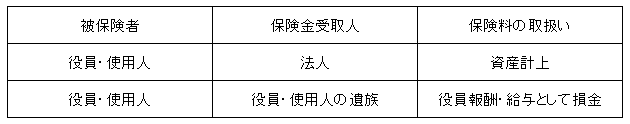

終身保険

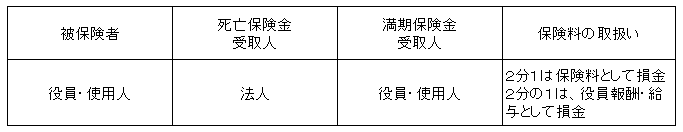

終身保険について、法人が契約を行い、被保険者を役員・使用人とした場合の、保険料の取扱いについては、下記のとおりです。

保険金について法人を受取人とする場合は、資産計上することになり損金扱いされません。一方で、保険金の受取人を、役員・使用人の遺族とする場合は、法人としては、役員報酬・給与として損金算入可能ですが、役員・使用人には給与所得として所得税等が課税されることになります。

なお、終身保険に特約を付けた場合は、特約部分は、損金算入されることになります。

個人的には、法人が税金対策で利用するタイプの保険ではないように思っています。ただし、一時払いの契約とすることで、解約返戻率を高くするなど、貯蓄の代替として利用しているケースなどは見受けられます。

ガン保険

ガン保険は、法人が契約者となり、被保険者を役員・使用人、保険金受取人を法人とした契約形態の場合、平成24年4月26日までの契約であれば、保険料の全額について、損金として取り扱われていました。契約してから短期間で、解約返戻率が高くなる商品が多くの保険会社から節税の定番商品として販売されていました。

しかし、平成24年4月27日以後の契約のものについては、保険期間の半分までは、2分の1だけしか損金算入できないとの取扱いとされ、従来ほどの節税効果が期待できなくなりました。

現在は、養老保険のハーフタックスプラン、定期保険などと比較して、状況に合わせて、節税に利用するといった利用形態となりました。

全額損金として取扱われなくなったことで、節税メリットは薄くなりましたが、契約から比較的短期間で、それなりの解約返戻率となるので、貯蓄性の高い節税商品として位置づけることが可能です。

保険会社によっては、従来のガン保険に替わる商品として、全額損金となる保険商品を販売しているケースがあります。しかし、解約返戻率が高くなるまでに時間を要するなど、従来のガン保険ほど節税商品としては使い勝手が良くありません。この当たりは、課税庁とのイタチごっこで、節税効果が高い商品が販売されれば、規制されるということで、なかなか難しい事情があるようです。

経営セーフティ共済

経営セーフティ共済は、独立行政法人中小企業基盤機構が扱っている共済制度です。本来の趣旨は、取引先の倒産などで、回収困難となった売掛金が生じた場合に、掛金総額の10倍までの資金を借りることができるというもので、連鎖倒産を防止することです。共済金の借入は、無担保・無保証人である点が特長です。

経営セーフティ共済の掛金は、全額損金扱いとすることが認められています。また、解約する場合でも、掛金納付月数が12ヶ月以上ある場合は解約手当金が支払われることになり、掛金納付月数が40ヶ月以上の場合、掛金の100%が解約手当金として支払われます。

全額損金算入で、40ヶ月掛金を支払えば100%の解約手当金というのは、独立行政法人が行う公的な施策であり、特別な取扱いと位置づけるべきです。生命保険ではありませんが、経営セーフティ共済が利用可能なら、節税対策としては、もっともお勧めの商品です。もちろん、本来の趣旨である連鎖倒産から会社を護るという意味でも大きな効果が期待できます

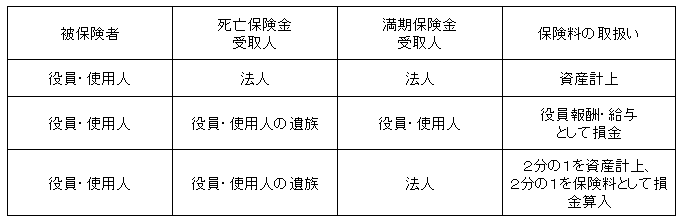

養老保険の税務上の基本的な取扱い

法人が契約者となる養老保険については、死亡保険金及び満期保険金の受取人を誰とするかで、取扱いが異なってきます。基本的な契約形態は、下記のとおりです。

上記の中でも、死亡保険金の受取人を役員・使用人の遺族、満期保険金の受取人を法人として契約する場合は、支払保険料の2分の1が損金として認められる一方、満期になれば概ね支払った金額以上の満期保険金を受け取ることが可能なため、節税メリットを受けつつ貯蓄ができるので、非常に利用されるケースが多いです。2分の1が損金にできることから、ハーフタックスプランと呼ばれることもあります。

なお、ハーフタックスプランを利用する為には、「役員・使用人の全員」が加入することが要件となっており、特定の役員・使用人だけを保険の対象とした場合は、2分の1は役員・使用人に対する役員報酬又は給与として取り扱われるので注意が必要です。

ハーフタックスプランは、節税と貯蓄が両立できて魅力的ですが、従業員が定着しない場合などは、従業員の退職に伴い短期間で解約することになるため、保険料に比べて解約返戻金が極端に低くなる場合なども考えられます。デメリットについても十分な検討が必要です。

逆ハーフタックスプラン

上記の表をみて、契約の形態として、死亡保険金を会社が受取人として、満期保険金を役員・使用人とする形がない点についてお気づきでしょうか。実は、国税庁などの資料では、下記のとおり、三つの類型しか紹介されていません。

https://www.nta.go.jp/taxanswer/hojin/5360.htm

養老保険で、死亡保険金について被保険者の遺族が受取人となり、満期保険金は会社が受け取るというのは、福利厚生として自然な形です。一方で、死亡保険金は会社が受取人となり、満期保険金を被保険者が受取人となることは、自然な形ではないので、想定されていないのかもしれません。一般的には、下記のように取り扱われるとされています。

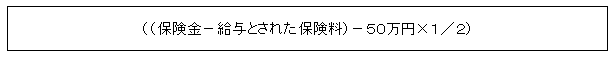

法人からすれば、2分の1が保険料、2分の1が役員報酬又は給与として、全額が損金となり、節税効果が期待できます。個人の立場からは、2分の1は給与として課税されることになりますが、裏を返せば2分の1部分は課税されないことになります。もっとも、保険が満期になった際は、一時所得として、下記の計算式により所得を計算し、所得税が課税されることになります。

一時所得の計算は50万円控除して、さらに2分の1にするので、実質2分の1未満しか課税されないことになります。所得が大きく税率が高い人にとっては、給与として直接受け取るよりも、保険を経由することで、税負担を抑えるというメリットが生じます。

上手に活用できれば魅力的な部分もありますが、被保険者の立場からは受け取る現金がないにも関わらず、所得税と住民税の負担が生じますので、税金の先払い状態が生じます。さらに、資金繰りの都合で保険を解約した場合は、会社が解約返戻金を受け取ることになりますが、被保険者からすれば課税された所得税と住民税が戻ってくる訳ではありません。

法人にとって全額が損金となり、被保険者にとっても所得税の節税に繋がるということで、良いことずくめに見えますが、途中解約などの場合にはデメリットも大きいことを理解しておく必要があります。

個人的には、ハーフタックスプランは、元気な会社に気軽に進められるプランですが、逆ハーフタックスプランについては、慎重な判断が求められると考えています。

定期保険の基本的な取扱い

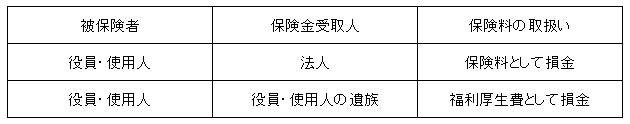

生命保険のうち定期保険と呼ばれる保険を法人が契約した場合の、保険料の取扱いについては、基本的には下記のように取り扱われます。

定期保険は、満期保険金がなく基本的には掛け捨てタイプなので、法人税法上は損金処理される点が特長です。

役員・使用人を被保険者として、法人が保険金受取人となる場合は、役員・従業員が死亡した場合に、退職金の原資とすることを想定して契約することが多くあります。

一方で、福利厚生の一環として、被保険者の遺族を保険金受取人とする契約形態でも、福利厚生費として損金算入が認められます。ただし、役員又は部課長その他特定の使用人のみを対象とする場合は、本来は個人で契約すべき保険料を肩代わりしているに過ぎないとして、その役員・使用人に対する給与となります。結果としてその役員・使用人には、所得税が課税されることになるため注意が必要です。

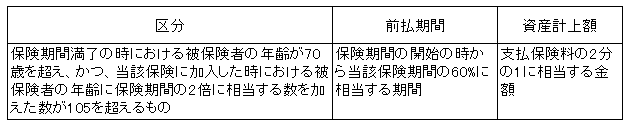

定期保険でも一部損金算入が制限される契約形態

定期保険は、一定期間に死亡事故が発生した場合、死亡保険金が支払われるもので、満期保険金はありません。しかし、定期保険の場合でも、途中で解約した場合に解約返戻金が支払われるケースがあります。保険期間が短い場合は、解約返戻率も低く、全額損金算入としても弊害はないのですが、保険期間を長くすることで、一定期間の解約返戻率を高く設定する保険商品が販売されています。このような保険については、国税庁がホームページで取扱いを公表しており、内容としては下記のとおりです。

http://www.nta.go.jp/shiraberu/zeiho-kaishaku/tsutatsu/kobetsu/hojin/870616/01.htm

(1)長期平準定期保険(長期間、保険金額が一定の定期保険)

(2)逓増定期保険(保険金が保険期間の経過と共に高くなる定期保険)

なお、この取扱いについては、平成20年2月28日以後の契約に関するもので、それ以前の契約に関しては異なる取扱いとなります。

実務では、保険会社が用意してくれる資料等に詳しく解説がされています。

特約保険料について

定期保険に、疾病特約や入院特約などを付すケースがあります。特約を付した場合でも、基本保険料に準じて損金として取り扱われます。特定の役員・使用人の遺族を死亡保険金の受取人としている場合に、給与として所得税の対象となる点も同様です。

特約について、気をつける点があります。役員を被保険者とする場合に、疾病特約や入院特約が付されていて、会社に特約に対応する保険金が入金された場合、法人の益金となりますが、それを役員に支払う場合に、定期同額給与に該当せず損金算入が認められないということが想定されます。特約の保険金を受け取った場合の課税関係まで、十分に検討を行う必要があります。

生命保険と損害保険

保険と言われると、社会保険、民間の保険など、いろいろな分野があります。民間の保険については、大きく生命保険と呼ばれる分野と、損害保険と呼ばれる分野があります。簡単に説明すると、人に関わるものは生命保険の守備範囲、モノに関わるものは損害保険の守備範囲ということになります。さらに、病気や怪我に対する保険商品などもあり、微妙に線引きは曖昧となっています。

今回は、生命保険の基本的な3つのタイプの保険について、ご紹介します。多くの保険商品は、3つのタイプのどれかに当てはまるか、あるいは組み合わせた形となっています。

生命保険の3つのタイプ

(1)定期保険

定期保険は、一定期間に死亡した場合に、保険金が支払われるタイプの生命保険です。保険期間を一定期間とすることで、保険料を低く抑えることができるのが特長です。

一般的に掛け捨てタイプの保険であり、満期保険金はありません。ただし、途中で解約した場合に解約返戻金を受け取れる場合があります。

法人での利用形態としては、従業員に何かあった場合に、遺族へ退職金を支払うための原資として定期保険を利用するケースがよくあります。保険料が割安で、まさに補償を買うというイメージです。

(2)終身保険

終身保険は、一生を通じて、死亡保険金が支払われる保険です。一生を通じて、死亡保険金が支払われるということで、貯蓄に近い性格を有します。

例えば、貯蓄では、働き盛りの頃に死亡した場合など、遺族にとって多額のお金が必要な時期に、貯蓄が十分でないという根本的な問題が生じます。そのような、貯蓄のデメリットを埋めるような性格を有しています。

ただし、契約を続けていれば、保険金が必ず支払われる保険ですから、定期保険に比べると、保険料が割高になります。

法人での利用は、あまり一般的ではありません。なぜなら、契約形態によって、資産計上か、被保険者の給料として扱われるため、税メリットが享受できないからです。さらに、貯蓄の代替として考えた場合も、早期に解約した場合は、支払保険料に対して解約返戻金が低くなるというリスクもあります。また、補償の購入という意味では、死亡より前に定年を迎えることが一般的ですので、法人にとっての補償としては適さないという事情があります。

終身保険は、若いうちに、個人で加入するのがよい保険だと筆者は考えます。

(3)養老保険

養老保険は、保険期間中に被保険者が死亡した場合には死亡保険金が支払われ、一方で被保険者が生存したまま満期を迎えれば、満期保険金が受け取れるという仕組みの保険です。貯蓄と補償、両方のメリットが享受できます。

貯蓄性が高いという意味では、終身保険と似ていますが、満期までの期間を5年、10年、20年などと、任意に設定できるので、法人としては契約しやすい保険です。さらに、契約形態によっては、支払保険料の2分の1を損金経理できるので、節税の手法としても利用されます。

実際に保険が販売される場合には

基本形は、定期保険、終身保険、養老保険の3つですが、実際に保険が販売される場合には、定期保険と終身保険を組み合わせて、定期付終身という形で販売されることがよくあります。

定期付終身という形での保険の販売は、当初20年の間は子供の学費など、補償を厚くする必要がある場合に、200万円の終身保険に、保険金5000万円の定期保険を特約として付けて販売するという形態です。補償が必要な時に補償が厚く、その後は保険金額が小さくなるけれども一生涯にわたって保険金が支払われるという契約者のニーズに合わせた商品です。

また、終身保険や定期保険に、病気になった場合などの特約を付けて販売されることも多くあります。例えば、三大疾病特約やガン特約などを付けて販売するケースです。

さらに、定期保険といっても、保険金額を一定額とするものもあれば、保険金額が期間の経過と共に増加していくタイプ、逆に期間の経過と共に減少していくタイプ、保険期間が短いもの、長いものと、いろいろな商品が販売されています。これに対応するために、法人が保険料を支払った場合の取扱いは、実に細かい内容になっています。

次回以降、法人が保険料を支払った場合の取扱いについて、ご紹介していきます。

保険料が節税になる理由

よく保険会社の営業の人から、節税の手法として保険契約を奨められます。なぜ、保険契約が節税の手段としてよく用いられるのかというと、支払った保険料のうち費用として処理される額が、利益を圧縮し、結果として法人税を節約する効果があるということです。

税率が30%であれば、全額費用扱いできる1000の保険料を支払っても、節税効果は300ですから、持ち出しが増えてしまいます。しかし、保険の種類によっては、それなりの解約返戻金が期待できるので、解約返戻金を考慮すると、貯金をしつつ、法人税も安くできるというような、節税の仕組みができあがります。

保険節税の落とし穴

保険は節税に利用できることは、事実です。しかし、思い通りにならないというケースもしばしば登場します。

保険節税は、保険料の支払時に節税効果がありますが、解約返戻金を受け取れば法人税が課税されるので、出口対策が重要になります。多くの場合は、役員退職金の支払いが想定される時期に、解約返戻金のピークを合わせて、受け取る解約返戻金は収益になるけれども、役員退職金としてそれ以上の額を支払うことで、法人税の負担が実質ないような形をとります。退職金については、所得税が優遇されるので、トータルではかなりの節税が期待できます。

予定通り事が運べばうまく節税として機能するのですが、保険の契約時期から退職金の支払時期まで相当長期間である場合には、業績の悪化などで、保険料を払い続けることができずに解約せざるを得ないということも考えられます。短期間で解約すると、ほとんど解約返戻金が受け取れない場合などもあり、計画通りに進まない場合には、節税どころか、損をしてしまうこともあります。多くの会社を見てきましたが、10年間ずっと業績が良い会社というのは、極めて少数です。10年以上、保険料を払い続けるのが保険料節税ですから、予定通りに事が進まないということも想定して実行する必要があります。

保険の種類によって取扱いが異なる点に注意

保険料を払えば、費用になるかというと、保険の種類によって、異なる取扱いとなります。一般的には、解約返戻金がない、掛け捨てタイプの保険であれば費用として取り扱われます。一方で、貯蓄性の高い保険、具体的には終身保険や養老保険などについては、保険料を支払っても資産計上を行うというのが基本的な取扱いとなります。

養老保険については、役員や従業員を被保険者とし、死亡保険金の受取人が被保険者の遺族で、生存保険金の受取人を法人とすることで2分の1を損金にできるとか、本来は費用処理できるはずの定期保険が、契約形態によっては、一部を資産計上しなければいけないなど、保険料に関する税務の取扱いは複雑です。

保険に対する税務を説明する前に、保険の種類を説明する必要がありますので、次回は、保険の種類についてご紹介していきます。

マイナンバーの概要

マイナンバーは、住民票を有する全ての人を対象に1人に1つの番号が割りあてられます。番号は12桁で、平成27年10月に住民票の住所にマイナンバーの通知カードが送られてくる予定です。原則として、マイナンバーは、変更されず一生利用する個人の識別番号となります。

平成28年1月から、社会保障、税、災害対策の行政手続でマイナンバーが必要になります。マイナンバーは、法律で定められた行政手続にしか使えないこととされています。

税金に関連して、納税者番号制度の導入について、以前から検討されてきました。マイナンバーは、税金だけでなく社会保障などより広い場面で利用される点が納税者番号とは異なりますが、税の世界に限定して見れば納税者番号と同様の役割を持つことになります。

マイナンバーの利用

内閣府が公表している、マイナンバーが必要になる行政手続は下記の通りです。

上記をみると、行政側が利用するだけのように見えるかもしれませんが、民間事業者がマイナンバーを源泉徴収票や支払調書の作成時に記載するなどの場面が生じます。事実上、会社で従業員のマイナンバーを把握しておき、所定の手続の際に従業員のマイナンバーを記載するという実務となります。また、支払調書へマイナンバーを記入するということは、個人外注に対する支払がある場合や、保険会社が保険金の支払いなどをする際にも、マイナンバーを確認するなど、支払いを行う際には、マイナンバーの確認作業が必要となります。

さて、マイナンバーの確認はどのように行うのかという疑問が生じます。マイナンバーの通知後に市町村に申請することで、個人番号カードが交付されることになりますので、個人番号カードを確認しての作業となります。正しく確認作業を行わないと、他の人の番号で支払調書を作成してしまい、後日、税務署から氏名と番号が不一致であるとの問い合わせが来るなどの状況が想定されます。マイナンバーを正しく確認して管理しておく仕組み作りが必要となりそうです。

法人番号

マイナンバーは、個人に通知される番号ですが、法人番号の利用も同時にスタートします。こちらは、商業登記法に基づく会社法人等番号(12桁)の前に1桁加えた13桁の番号となります。具体的には、平成28年1月以降に開始する事業年度に係る法人税申告から法人番号を記載するようになります。

法人番号は、個人番号と異なり利用制限がないので一気に普及する可能性があります。実際に法人番号は、インターネットを通じて公表されることが予定されています。

法人番号については、平成27年10月以降、国税庁長官から通知される予定となっています。

税に対する影響

源泉徴収票を作成する際に、マイナンバーの記載が必須になれば、複数の会社から給料を受け取っている場合、転職などがあった場合の前職分の給与など、課税漏れが限りなく起こりにくくなります。また、支払調書など、電子申告を利用していない場合には手作業で行われていると推定される名寄せ作業が、マイナンバーで統一管理されるので、集計漏れや他人名義で名寄せされてしまうなどの間違いがなくなります。

また、個人番号と法人番号を活用すれば、消費税についてインボイス方式に近い方式へ移行することも容易です。消費税の複数税率なども現実味を帯びます。さらには、課税漏れが起きやすいとされているネットビジネスや、最近話題となった外れ馬券に対応して、新たな税制を構築することも容易です。

一方で、個人番号で検索すれば、課税庁が、給与、保険金、株式の売却、年金など個人番号と紐付けできるものは、全て把握できてしまうという怖さも感じるところです。

全体的な方向性

1つ目は、日本企業の国際競争力を高めるために、課税ベースを拡大しつつ、税率を引き下げるという内容です。2つ目は、法人税の負担構造を改革する事により、広く薄く負担を求める構造へ変化させることであり、租税特別措置法についてゼロベースで検証していくこととする内容です。それ以外では、地方法人課税についても、広く薄く負担するという趣旨から、外形標準課税をより広く適用するような見直しが必要であるとしています。

現状は、多くの法人が赤字であり法人税の納税を行わず、地方税の均等割額のみを納税している状況です。つまり、黒字法人のみに税負担が偏っているという問題があります。そこで、黒字法人の税負担を軽くする必要があるので税率を下げることにし、一方で、その財源として、現在納税を行っていない法人から課税できる仕組みを構築するというものです。

具体的な検討事項の要約

法人税改革についての内容を要約すると下記の通りです。私のお客さんは、中小法人が多いので、少し厳しく感じました。

期限のある措置法は、原則期限到来時に廃止、期限がない措置法は期限を設定して対象をより小さくする見直しを行う、利用実態が特定の企業に集中している政策税制や、適用者数が極端に少ない政策税制は、廃止を含めて根本的な見直しを行う。

【2】欠損金の繰越控除制度の見直し

繰越欠損金の繰越控除期間を延長し、控除上限額を引き下げる見直しを行うこととする。なお、それに伴って帳簿の保存期間の延長が必要となる。

【3】受取配当金等の益金不算入制度の見直し

支配関係を目的とする株式の保有に伴う配当収益を課税対象から外すべきである。

【4】減価償却制度の見直し

定率法を廃止し、定額法に一本化すべきである。

【5】地方税の損金算入の見直し

財源確保の一環として、地方税の各税目の性格や事業者への影響を勘案しつつ、地方税の損金算入の見直しについて、具体的な方策を検討すべきである。

【6】中小法人課税の見直し

①中小法人の範囲について

現在資本金1億円未満となっている水準を引き下げ、段階的な基準の設置を検討する必要がある。

②軽減税率について

所得金額800万円以下の金額に適用される軽減税率は厳しく見直すべきである。また、措置法で設けられている軽減税率についても、リーマンショック後への対応として設けられたものであり、その役割は終えている。

③その他特例措置について

租税特別措置法と同様に見直しを行う必要がある。

④いわゆる「法人成り」について

・給与所得控除について、さらなる検討が必要である。

・軽減税率を見直すことで所得税とのバランスをとる必要がある。

・中小法人について適用除外されている留保金課税について検討が必要である。

【7】公益法人課税等の見直し

公益法人以外の法人とのバランスから、公益法人等の範囲や収益事業の範囲を見直すべきである。また、軽減税率とみなし寄付金制度の適用は過大な対応であり、見直しが必要である。さらに、配当や金融資産収益については、会費や寄付金収入とは異なり、発生した収益として課税のあり方について検討すべきである。

【8】地方法人課税の見直し(法人事業税を中心に)

現在は資本金1億円超の法人を対象に外形標準課税が採用されているが、対象法人の拡大を行うべきである。また、外形標準課税の計算については、所得に対する税負担を軽減し、付加価値割の比重を高めるべきとしている。資本割についても、付加価値割に振り替えることが望ましいとしている。

現在、資本金の額と従業員数に基づいた区分に応じて課税されている法人住民税均等割りについて増額し、法人所得に対する税負担を軽減することが望ましいとしている。

飲食費の範囲

まず、最初に注意したいのが飲食費のうち社内飲食費は除かれている点です(Q2)。飲食費に該当する場合でも社外の人が参加していないと、損金算入は認められないことになります。なお、出向者については、どのような立場で出席するかによって、社内飲食費に該当する場合と、該当しない場合があるので注意が必要です(Q5)。

また、実際に飲食費であっても、ゴルフや観劇、旅行等の催事の一環としての飲食等については、飲食費に該当しないこととされています(Q3)。

帳簿書類への記載事項

飲食費を損金算入するためには、事実として飲食費であることはもちろんですが、帳簿書類に飲食費であることを明らかにするためにつぎの事項が記載されている必要があります(Q6)。

イ 飲食費に係る飲食等(飲食その他これに類する行為をいいます。以下同じです。)のあった年月日

ロ 飲食費に係る飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係

ハ 飲食費の額並びにその飲食店、料理店等の名称及びその所在地

ニ その他飲食費であることを明らかにするために必要な事項

なお、上記ロについては、参加者が多数の場合は、〇〇部長他10名といった記載でも差し支えないとされています。また、氏名の一部又は全部が相当の理由があることにより明らかでないときには、記載を省略しても差し支えないとされています(Q7)。

1人当たり5,000円以下の飲食費の取扱い

交際費等の範囲から1人当たり5,000円以下の飲食費を除外するという取扱いがあります。こちらに該当すれば、50%相当額ではなく、全額が損金算入可能となります。この取扱いについては、下記をご参照ください。

http://www.nta.go.jp/shiraberu/zeiho-kaishaku/joho-zeikaishaku/hojin/5065.pdf

中小法人の取扱い

中小法人に該当する場合は、年間に800万円までの交際費等については、全額の損金算入が認められる定額控除限度額を用いる方が多くの場合は有利になります。ただし、中小法人に該当する場合でも、接待飲食費の額が年間で1,600万円を超えるような場合には、接待飲食費の額の50%相当額を損金算入する制度を利用する方が有利となります。中小法人でも、交際費が多額に及ぶような場合は、接待飲食費を区分しておくなど、有利な制度を適用できる準備をしておくことが必要となります。

区分経理について

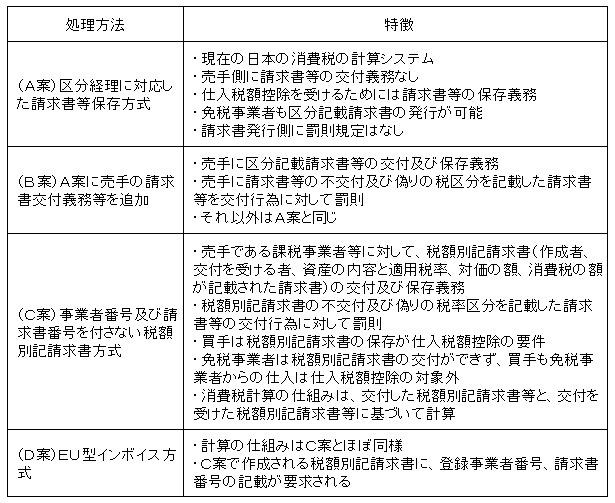

日本の消費税は、請求書等の保存義務を課し、帳簿による消費税の計算を行う仕組みとされています。つまり、帳簿方式による消費税の計算システムを採用しています。

一方で、複数税率を実施しているEU諸国ではインボイス方式という、インボイスを元にした消費税の計算システムを採用しています。簡単に説明すれば、インボイスを集計すれば消費税の計算ができるという消費税の計算システムです。

複数税率を採用した場合、帳簿による計算を行うと区分経理が必要となり負荷が増大することになります。計算だけであれば財務会計システムを使用すれば可能ですが、その計算が正しいことを担保するために請求書等の保存が必要になります。この場合に、請求書が間違っていた場合の責任の所在など、請求書を発行する側にどの程度責任を持たせるかという問題が生じます。

経理の事務負担を軽くする趣旨からは、インボイス方式が望ましいという話しになります。インボイスを集計すれば消費税が計算できるのであれば、区分経理などの経理的な負担は軽くなります。ただし、諸外国では、インボイスを発行する側に重い責任を負わせ、また免税事業者にはインボイスを発行させないという対応がとられています。

A案とB案の違いは、請求書発行側に罰則規定があるか否かで、基本的には現在の消費税の計算の仕組みと同じです。C案とD案は、インボイス方式と一括りに考えて良いと思います。異なるのは、税額別記請求書に登録事業者番号と請求書番号の記載があるか否かで、税務行政側の立場からは、事業者番号と請求書番号の記載があることで、不正の防止、不正発覚に大きく寄与するという特徴があります。

◆簡易課税とマージン課税について

(1)簡易課税の適用について

事業者は、新たに細分化された業種毎に売上を区分して、それぞれにみなし仕入率を適用することになります。

諸外国の例を見ると、フランスは簡易課税制度を採用していません。ドイツとイギリスでは簡易課税と似た仕組みが導入されています。そして、ドイツでは業種区分が40区分、イギリスでは業種区分が17区分であることが資料では紹介されています。

業種区分が細分化されることは、簡易課税の本来の趣旨である中小事業者の事務負担の軽減という趣旨に反することになります。

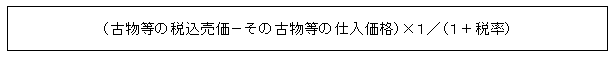

(2)マージン課税制度

聞き慣れない言葉ですが、日本では現在採用されていない制度です。インボイス方式を採用して、免税事業者がインボイスを発行することができない仕組みとなった場合に、消費者や免税事業者からの仕入については、仕入税額控除が認められないということになります。具体的には、中古自動車販売業者、質屋、古物美術商、古本屋などの中古品取引を行う事業に大きなインパクトを与えてしまいます。

そこで、欧州諸国では、特定の業種へのインパクトを与えてしまうことを避ける観点から、中古品の販売については.マージン(売価-仕入価格)のみを課税対象とする特例が設けられているそうです。古物等の譲渡に係る課税標準額は、試案では下記のように示されています。

また、実務的には、少額な中古物品を消費者から購入した場合の記帳義務を課す必要が生じます。

一般的な軽減税率へのイメージと報告書のスタンス

お客様と、会話していると「軽減税率」に対して好意的な意見を持たれている方が、多くいらっしゃいます。なんとなく、消費者に優しいイメージに映るのでしょう。

消費税は、広く薄く一律に課税する仕組みとなっていますから、どうしても経済的弱者が不利になる性格を有し、逆進性が強い税であると理解されています。軽減税率が有効に機能すれば、消費税の問題とされる逆進性を緩和できる可能性があります。

報告書では、「どの案が有力ということではなく、国民の議論の材料とするため、考え得るパターンを機械的に示すものである。」としており、現時点では白紙の状態と考えて良いと思います。報告書の中では、論点を大きく三つに別け、①何を軽減税率の対象にして、軽減税率により減少する税負担をどのように確保するかという問題、②軽減税率を導入するにあたってどのような経理処理を適用すべきかという問題、③簡易課税適用者に対するケアと中古品販売業者についてのケアの問題を紹介しています

何を軽減税率の対象とするのか

報告書の中では、仮に飲食料品を軽減税率の対象とする場合に、どこまでを含めるのかという点について、下記のように8パターンを例示しています。

報告書では、飲食料品について軽減税率とする場合について、検討を加えていますが、飲食料品だけでも、上記のように様々なバリエーションが考えられます。例えば、外食を標準税率とする場合に、報告書の中で問題点として指摘しているのは、「牛丼屋の牛丼は標準税率、すき焼き用のブランド牛は軽減税率」という線引きになる点について、バランスとして良いのかという疑問です。

さらに、実際に軽減税率を導入という場合には、飲食料品だけではなく、生活必需品に対する軽減税率も比較検討する必要があり、その線引きの難しさを考えると、導入の難しさが際立ちます。

また、消費者の目線からすれば、できるだけ多くの品目について軽減税率が導入されると、負担が和らぐような気がします。しかし、上記の表に記載したように、軽減税率の品目を増やせば、大きな税収減となり代替の財源を必要とします。諸外国では、軽減税率を採用していると同時に、標準税率が日本の消費税率よりも高いという点も気にしておく必要があります。

軽減税率が、うまく機能すれば逆進性の緩和という効果は、期待できますが、一方的に負担が軽くなるのではなく、別の部分での負担は重くなる側面もあるのだと言う点が、軽減税率の議論をする際に重要となります。

棚卸は利益確定のための最も重要な手続

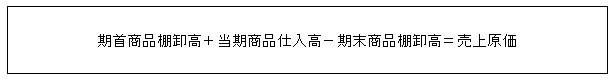

利益の計算を行う際に、売上に対応する原価、つまり売上原価を計算する必要があります。そして、売上原価を計算する場合は、一般的に下記の計算式によって計算を行います。

前期末の在庫(前期末の棚卸の金額)は、期首の在庫(期首商品棚卸高)となり、それに当期仕入金額を加算することで、販売可能な仕入金額の総額が計算されます。販売可能な仕入金額の総額から、期末の在庫(期末商品棚卸高)を控除すれば、当期中に無くなった商品の金額を求めることが可能になります。

盗難や紛失、自己使用などがないという前提なら、無くなった商品は、売れたから無くなったのだと仮定することができます。よって、実務上は、無くなった部分の金額を売上原価と考えて損益計算書を作成する場合があります。

つまり、棚卸をすることにより、売上原価を算定することが可能になるという側面があります。

棚卸をしないで売上原価を算定する方法

ちなみに、棚卸をしなくても、売上原価を算定することも可能です。具体的には、商品が売れる毎に、売れた商品の仕入金額(原価)を集計していけば、売上に対応する仕入金額である売上原価を算定することが可能となります。

何十年か前は、レジで全ての商品を登録することが難しく、期末に棚卸をして、初めて売上原価が計算できるという状態が当たり前でした。現在でも、レジに全ての商品を登録していない場合などは、棚卸を行わないと売上原価が計算できないということになります。

最近では、全商品をレジで管理して、売上の計上と同時に売れた商品を全て記録できるので、レジで売上原価を集計できてしまいます。この場合に、棚卸が不要かというと、そうではありません。なぜなら、売上に対応する売上原価を直接計算することは可能ですが、盗難や自己使用など売れていないけれども無くなっている商品について把握することができないからです。つまり、売上原価が算定できたとしても、本当に在庫が実在するかを確認するために、実地棚卸が必要になります。

実地棚卸の重要性

どのようなビジネスでも商品を扱っている場合には、定期的な実地棚卸は必須です。レジなどで売上原価を計算できない場合には、売上原価を計算する直接の手段となることは上に書いたとおりです。

また、レジで売上原価を計算できる場合でも、実際に、棚卸をすることで、盗難や従業員の不正によるロスが明らかになります。

例えば、小売店を複数店舗で経営しているような場合には、レジで計算されるあるべき在庫量と、実地棚卸で確認される在庫量で、一定規模のロスが集計されてきます。想定されるロスであれば、盗難であることが考えられますし、異常なロスが生じる場合には、従業員が不正をしているなどの可能性が考えられます。想定されるロスなのか、異常なロスなのかを把握する意味でも、定期的な実地棚卸は不可欠となります。また、ロスの金額が大きいようであれば防犯カメラの設置など、取るべき手段を検討することが可能になります。

真面目に帳簿を付けていても合わなくなるのが現金残高

現金出納帳を丁寧に記帳しているけれども、それでも現金が一致しないとか、レジの金額と現金残高が一致しないと言うことは、相当注意深く処理を行っていても起こります。人間のやっていることなので、どうしても釣り銭の間違いやレジの打ち間違いなどが起こりえます。また、記帳の漏れや間違いなども起こります。簿記の学習で、現金過不足という勘定科目が登場するのは、真面目に帳簿を付けていても合わないことが前提だからです。

定期的に実際残高と帳簿残高の一致を確認することが重要

現金の実際残高と帳簿残高のズレの原因としては、帳簿の付け方が間違っている場合や記帳漏れ、現金の受け渡しを誤ってしまった場合、不正が行われた場合などが想定できます。いずれも起きてはいけないことですから、防止する意味でも、実際の現金残高と帳簿上の現金残高を突き合わせることは実務上重要です。

では、どのくらいの頻度で、現金の実際残高と帳簿上の残高を突き合わせる必要があるかというと、例えば現金商売で現金が動く場合には、数時間ごとにレジにある現金残高とレジペーパー上の残高を合わせるという作業が行われています。また、金融機関などでは、毎日数字を合わせるという作業を行っているはずです。

あまり現金の動きがない会社でも、週に1回程度は、現金の実際残高と帳簿残高を突き合わせ作業を行うべきです。

現金出納を行う者と帳簿を付ける者を別にしたほうが良い理由

一般的には、現金の出納を行う人と、帳簿を付ける人を別けたが方が良いといいます。現金の出し入れと帳簿付けを同じ人が行う場合は、私的な領収書などを経費に紛れ込ませて、会社のお金を着服することが可能となってしまいます。ひどい場合には、偽の領収書などで多額の横領などが起こりうる可能性があるからです。

現金出納を行う人と帳簿を付ける人を別けておけば、少なくとも現金の引き出しをする際に他人のチェックが入ることになり、不正が起こりにくくなる効果があります。人員の確保自体にもコストがかかりますが、任せきりにする場合でも、第三者のチェックが入る仕組み作りが重要です。

適正な記帳が行われない場合のデメリット

税金の申告を行うためだけに、領収書だけ集めておいて、とりあえず帳簿を事後的に作るという実務も行われています。しかし、このような場合には、存在する資料でしか帳簿上の現金残高は作成されませんから、領収書のでない経費が漏れるなど、正しい計算結果は期待できません。

ひどい場合には、手元の現金が数万円しかないのに、帳簿上は数百万と計算されてしまうとか、現金残高がマイナスになってしまうなどという結果があります。もちろん、丁寧に原因を探していけば、ある程度は問題解決できる場合もありますが、完全に解決に至ることは少ないと考えられます。例えば、小さな横領などについては、発見されないという事態が起こりえます。

帳簿を正しく付けることは、税金の申告をする上でも必要ですが、会社の財産を守る意味でも重要です。会社のために正しく帳簿をつけましょう。

問題の所在

所得税基本通達34-1で、一時所得に該当するものとして、競馬の馬券の払戻金が例示されています。

通達は、法律ではなく、上級行政機関が下級行政機関に対して行う命令のことをいいます。つまり、課税当局は、通達がある以上、通達通りの処理をせざるをえないという状況があります。一方で、税金については、国民の財産権の侵害と表裏一体であるため、租税法律主義という基本的な考え方があります。簡単に説明すれば、法律に従ってのみ課税が行われるという意味です。

また、所得税法34条では、一時所得の計算をする上で、「その収入を生じた行為をするため、又はその収入を生じた原因の発生に伴い直接要した金額に限る」部分のみを、収入金額から控除できるとしています。つまり、外れ馬券は収入を生じた原因の発生に直接要した金額ではないから、所得の計算をする際に控除できないという取扱いになります。こちらは法律の規定ですから、一時所得該当すれば、外れ馬券は、所得を計算する際に控除できないという結論に繋がっていきます。

課税当局は、通達が存在する以上、一時所得としてしか処理はできませんし、一時所得である以上、外れ馬券は所得計算に際して控除できないという判断になります。

それに対して、納税者は、一時所得ではなく雑所得であり、所得の計算にあたって、間接的な経費である外れ馬券も必要経費として控除できると主張したわけです。

通達通りの処理を行った場合の問題点

さて、今回の外れ馬券の問題は、大きな問題点を内在しています。

報道によれば、3年間で28億7000万円の馬券を購入して、30億1000万円の払戻を受けたとされています。キャッシュで考えると、1億4000万円しか手元に残らないことになります。

ところが、一時所得に該当するとした場合、外れ馬券は経費とならないため、課税当局は5億7000万円の脱税をしたとして処理を行っています。

手元に1億4000万円しか残らないのに、5億7000万円の課税というのは、常識的に課税の仕組みがおかしいのではないかということを考えてしまいます。

一方で、30億以上稼いだ人が、28億円をギャンブルに使ったからといって、課税所得が減少することはありません。今回の事件と、どのようにバランスを取るのかということは非常に難しい問題です。

裁判所の判断と今後の課題

高裁判決では、「営利を目的とする継続的行為から得た所得」ということで、雑所得であるとして、外れ馬券を必要経費として認めました。

しかし、どの規模から雑所得になるのかという線引きを明確化する必要が生じます。例えば、今回のケースは28億円以上の馬券購入費用と30億円の払戻収入でしたが、2800万円の馬券購入費用と3000万円の払戻収入の場合は、どう判断すべきでしょうか。

今回のケースは特殊だという解説をよくみかけますが、類似の問題は、今後も起こりうるので、司法が外れ馬券の必要経費性を認めるのであれば、結果として立法上の手当が必要となってしまいます。

そもそも、今回の裁判では刑事事件と税務訴訟が並行して行われていますが、刑事事件については競馬の払戻収入について無申告であったことに端を発しています。この点について、大口払戻しに対する支払調書の提出など、所得が捕捉できるための仕組みについても手当が必要だという意見もあります。

そして、現時点での判決結果だけをみて、雑所得として申告するというのは、やめておきましょう。ちなみに、宝籤は非課税の制度が存在しています。制度を変更するとしても、ギャンブルだけ特別の枠を設けるのか、デリバティブなどの投機的な所得との境界をどうするのか、法人が馬券の購入を継続して行った場合にどうするかなど、簡単に答えがでにくい領域です。

判決の行方も含めて、税制が大きく動く可能性がある事件ですので、今後も注意していきましょう。

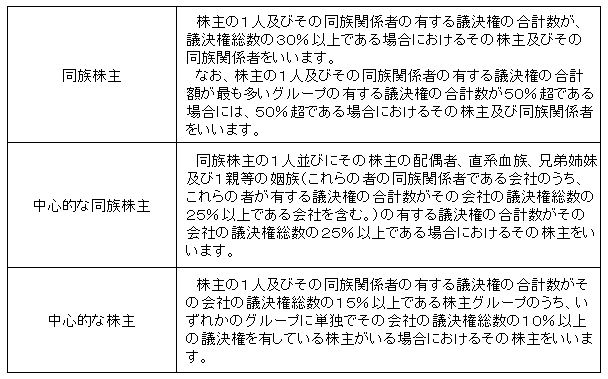

株主の種類

上場株式については、時価が存在するため、少数株主であって大株主であっても、市場で売却すれば同じ金額で売却できるので、どの株主でも基本的には、同じ時価であると考えられます。もちろん、大量保有している株主が、M&Aの際に有利に売り進めることができるなど、ケースによって状況が変わる場合もあります。

一方で、非上場の株式については、株式である以上、必ず換金できる保証はありません。そこで、配当を受け取ることができる権利か、あるいは、会社を支配することができる権利かという視点で、税法の世界では、株主を下記のようにグルーピングします。

そして、現実には、上記にグルーピングされない、少数株主が存在します。

具体的な判定方法

(1)同族株主がいる会社

同族株主がいる会社は、同族株主は実質的な支配権を持つ可能性があるので、株式の議決権割合が5%以上の場合は、原則的な評価となります。また、議決権の5%未満となる場合でも、中心的な同族株主に該当する場合や、役員である場合は、原則的な評価となります。なお、同族株主の中に中心的な同族株主がいない場合には、5%未満の議決権の保有でも原則的な評価となります。

つまり、同族株主以外の場合は配当還元評価になるのはもちろんですが、中心的な同族株主がいる会社であれば、5%未満の議決権の保有であることを条件に、中心的な同族株主でなく、かつ、役員でない者は、配当還元評価が適用されることになります。

(2)同族株主がいない会社

非上場でも同族会社でない会社が存在します。同族会社でないので、同族株主は存在しないことになりますが、そのような場合は議決権割合の合計が15%以上のグループに属する場合は、その他の株主に比べて支配力を持つと考えて、原則的な評価となる場合があります。

議決権割合の合計が15%以上のグループに属する株主が、単独で議決権が5%以上となる場合には、その株主は原則的な評価となります。また、議決権が5%未満の場合でも、中心的な株主が存在しない場合、あるいは役員に該当する場合は、原則的な評価となります。

逆に、15%以上のグループに属する場合でも、中心的な株主がいる場合で、役員でもなく、自分自身の議決権が5%未満に該当する場合には、配当還元法による評価が適用されることになります。

実務上の留意点

実務では、もともと同族会社でない場合に、15%以上のグループを作らないような運営を行っているケースが散見されます。例えば20%の議決権を有したとしても、大株主ではあっても、現実的な支配権は有しません。それなら、15%未満の議決権として、低い評価での株式を保有している状態の方が、自分に相続があった場合などに、相続人に余分な税負担をさせずに済むことになります。

また、会社の運営とは無関係な状態でありながら、一定の割合議決権を持つ株主に相続があった場合は、遺産分割で5%未満の株主となるように遺産分割を行えば、同じ株式であっても事後的な対策として評価を下げることが可能です。また、相続人が少なく、5%未満株主にすることが遺産分割ではできないことが予測される場合には、遺言で、相続人以外が取得するように準備をしておくなどの方法も考えられます。

事業承継をする側からは、株式の分散はデメリットがあり、悩ましい話です。一方で、祖父が作った会社の株式を保有しているが、会社とは無関係の場所にいるような場合には、自分が保有する株式を分散させることで、相続人の相続税負担を軽くすることが可能です。

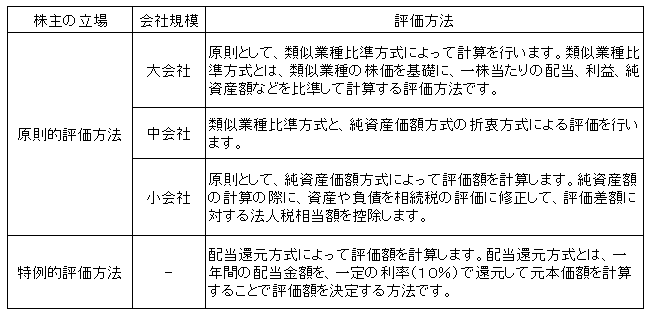

原則的評価方法と特例的評価方法

上場株式であれば、市場で売買されるため時価という概念が存在しますが、取引相場のない株式の評価については、取引自体がほとんど行われないため、純粋な意味での時価は存在しません。取引が行われない場合でも、相続税や贈与税を課税する必要があるため、財産評価基本通達で、評価方法を定め、その評価方法により計算された金額に対しての課税を行っています。しかし、ここで気をつけなければいけないのは、財産評価基本通達で計算された評価額は、厳密な意味での時価ではなく、課税を行うための便宜上の金額であるという点です。別の言い方をすると、フィクションの金額とも言えます。

事業承継の相続税対策を行うに当たっての基礎知識として、非上場の株式の評価については、原則的評価方法と特例的な評価方法である配当還元方式と呼ばれる方法があることを理解する必要があります。

ここでは、細かい計算方法を理解することではなく、株主の立場によって、同じ会社の株式であっても、全く異なる評価方法が採用されることを理解頂ければと思います。また、同じ会社であっても、大会社に区分されるか小会社に区分されるかで、評価の方法そのものが変わってしまうという点です。つまり、相続税や贈与税の課税を行うための、価額の算定方法であり、その時点における時価を計算しようとしているわけではないのです。

株式分散の効果

事業承継対策で、株式を分散させることの効果は、同じ株式でも株主の立場によって評価額が変わることを利用したものです。例えば同族株主でも、持ち株割合を5%未満に抑えることで、特例的な評価方法である配当還元方式による評価となる場合があります。そこで、後継者には会社経営に最低限必要となる部分、例えば3分の2だけが相続されるようにしておき、それ以外の株式を遺言で少し離れた親族や、信頼できる従業員などが5%未満ずつ取得するようにするとの方法があります。株式の評価は取得者ごとに行うので、後継者が受け取った部分の株式は原則的評価によって評価されても、その他の取得者が取得する部分が配当還元評価になれば、相続税の節税効果があります。

因みに、原則的評価と配当還元評価で、同じ株式にも拘わらず、評価額について100倍以上の差が生じることもあり得ますので、それなりに大きな効果が期待できる場合があります。

株式分散のデメリット

株式を分散させることで、相続税対策に繋がるケースはありますが、デメリットについても考えておく必要があります。

懸念されるのは、少し離れた親族がいつまでも友好的かどうかは不明な点です。その後、相続が繰り返されることで、他人に近い状態になります。また、信頼できる従業員へ贈与したはずが、従業員の遺族に相続されたような場合は、ほとんど接点がない人が株主となってしまう点です。

議決権の3分の2を後継者が保有していれば、普通に会社を運営していく分には、たいていの場合は大きなトラブルにはなりません。しかし、M&Aなどのために、株式を買い集めるなどの必要が生じた際などに、苦労する可能性があります。

相続が繰り返されることで、音信不通の株主が生じるなどの問題や、株主と連絡が取れる場合も、株式を買い集めるのに金額面で折り合いが付かないというケースはよくあります。仮に相続税の計算のための評価は、配当還元法による評価であったとしても、それは相続税の計算のための評価額です。いざ、買取りを行おうとすると、非常に高額な金額での買取りを求められることも考えられます。

また、株式を買い集める必要がない場合でも、会計帳簿の閲覧請求権、株主総会の招集請求権、役員解任の訴えなど、少数株主の権利も決して軽視できるものではありません。関係がこじれてしまうと難しい問題が生じます。

相続税の税金という点に着目すると、株式の分散は魅力に感じますが、将来の不安定さとトラブルの原因を作らないということを考えると、株式の分散は得策ではないように思います。

事業承継税制の活用

ある程度の規模の会社で、内部留保も大きい会社の場合は、相続人が保有していた株式の評価が高く、事業を承継する相続人にとって、相続税が非常に重い負担になる可能性があります。そのような会社で、最低でも5年以上は事業を続けられることが確実に見込めるような場合には、事業承継税制の活用を検討することが最初にすべきことです。詳しくは、下記をご覧ください。

http://www.tohoren.or.jp/zenkoku/index.asp?patten_cd=12&page_no=563

http://www.tohoren.or.jp/zenkoku/index.asp?patten_cd=12&page_no=568

要件を満たすか否か、手続が煩雑なこと、打ち切りになった場合などのリスクについても検討することが必要ですが、うまく適用できれば、株式の評価額の80%部分に対する相続税額が納税猶予され、免除される可能性があります。

もっとも中小企業者を対象としているので、大規模な会社は適用外であったり、逆に規模が小さすぎるとメリットが薄かったりと、思いの外ストライクゾーンが狭いという側面があり、なかなか利用に至らないケースが多いようです。

暦年の贈与制度を利用

毎年、株式の評価を行い、ある程度の贈与税を納めつつ、長期間にわたって株式を贈与しているケースはよく見聞きします。本人が、贈与税の申告をして納税していくと言うことは、本人に受贈の意識があることの裏付けになりますし、申告書を提出しておくことで贈与の事実を残しておけます。仮に10%の贈与税を負担したとしても、相続税で20%以上の税率となることが見込める場合には、株式の評価額が極端に低くなるなどの不測の事態がおこらない限りは、確実な節税手法と考えられます。

贈与税の負担がもったいないからということで、年間の贈与税の非課税枠の中で、贈与を繰り返し、法人税の申告の際に別表2の数字だけを動かしているようなケースも見受けられます。相続税の税務調査の現場では、名義預金がしばしば問題になりますが、名義預金と同じように、実際に贈与があったのか否かという部分から課税当局と見解が別れるリスクなどもあります。暦年の贈与制度を活用するのであれば、ある程度の贈与税の負担はリスク回避の上で不可欠です。そして、平成27年からは、直系尊属からの贈与税について、優遇されることになるので、相続税として予測される税率よりも贈与税率が低いのであれば、確実な節税に繋がります。地味ですが、基本的な節税対策と考えられます。

なお、相続時精算課税は、贈与時に課税はされなくても、相続税の申告を行う時点で、相続財産の計算に、贈与財産が組み込まれることになるので、相続税が課税されることが予測される場合の節税対策にはならないので、注意が必要です。

成り行きに合わせての対策

相続税の対策は重要ですが、想定外のことが起こってしまうと言う落とし穴があります。例えば、贈与税を支払いつつ相続対策をしていたところ、会社が立ちゆかなくなってしまって、結果として余分な税金となってしまうとか、後継者に株式を移転させてしまったところ、後継者が死亡してしまい相続税が多額に発生するなど、不測の事態が起こりえます。また、事業承継とは別な話で、相続対策で借入をしたら、借金だけが残ってしまったというような話しは、ありがちです。大きく動く対策には、それなりのリスクが生じます。

そこで、敢えて成り行きに合わせて対策を行うというのも、一つの方法です。例えば、会社の業績が下がり株式の評価が下がったところで、後継者へ株式を一気に贈与してしまうなどという手法です。

それ以外にも、自分が引退する際に役員退職金を多額に受け取るような場合は、退職金の支払により株式の評価が下がることが予測されます。その際に、株式を贈与してしまうというのも、よく利用される方法です。この場合は、代表者交代に伴って株式が移動するという点でも自然な流れです。

また、会社に資金が潤沢にあるようならば、後継者に株式を移動するのではなく、会社に株式を買い取って貰うなどの方法も考えられます。例えば、後継者が20%の議決権を有し、父が80%の議決権を有していた場合に、父が全ての株式について会社に買い取って貰えば、自動的に全ての議決権を子が持つことになります。また、会社が、一度に株式を買い取れないような場合に、毎年少しずつ買い取っていくなどの手法も考えられます。

事業承継対策は長期にわたって行うので、いろいろなやり方があります。個人的には、事業承継に関する相続税対策は、決め打ちで対策をするのではなく、いくつかの手法を用意しておき、成り行きに合わせて、複数の手法を組み合わせて、自然な形で行うのが好みです。

交際費の定額控除限度額の拡大

平成25年4月1日以降開始する事業年度から、中小法人については、支出する交際費のうち800万円を超える部分の金額が損金不算入という取扱いになりました。従来は、600万円までの90%が損金算入の上限でしたから、年間で200万円以上枠が増加したことになります。手書きで申告書を作成している場合は、古い別表を用いて計算をすると間違いが起こるので気をつけてください。

なお、ここでいう中小法人は、基本的には、資本金の額又は出資金の額が、1億円以下である法人(注1、注2)をいいます。

(注1)期末において、次に掲げる大法人との間にその大法人による完全支配関係がある普通法人は除かれます。

- 資本金の額又は出資金の額が5億円以上の法人

- 相互会社

- 受託法人

(注2)完全支配関係がある複数の上記の大法人に発行済株式等の全部を保有されている普通法人についても除かれます。

生産性向上設備投資促進税制

産業競争力強化法が平成26年1月20日に施行されたため、平成26年1月20日から平成29年3月31日までの間に、生産等設備を構成する機械装置、工具、器具備品、建物、建物附属設備、構築物及びソフトウェアで、産業競争力強化法に該当するもののうち、一定規模以上のものの取得等をして、事業の用に供した場合は、特別償却と税額控除の選択適用が認められる制度です。

資産の詳細については、こちらを、ご覧ください。

http://www.tohoren.or.jp/zenkoku/index.asp?patten_cd=12&page_no=868

なお、3月決算法人で注意すべきは、平成26年1月20日から26年3月31日までの取得等の場合には、本制度の対象にはなるものの、実際に特別償却又は税額控除が行えるのは、平成26年4月1日を含む事業年度となることです。実質的には、この3月期に取得しても、特別償却は次年度からということになります。

所得拡大税制

所得拡大税制については、平成25年度税制改正で創設され、平成26年度税制改正で、要件の緩和と期限が延長されました。詳しくは下記をご覧ください。

http://www.tohoren.or.jp/zenkoku/index.asp?patten_cd=12&page_no=573

http://www.tohoren.or.jp/zenkoku/index.asp?patten_cd=12&page_no=865

所得拡大税制に関して、気をつけなければいけないのは、特段の準備がない場合でも、要件を満たせば適用できる点です。意識しないまま、要件を満たしてしまった場合などは、適用忘れが生ずる可能性があるので注意が必要です。

所得拡大税制の要件については、簡単には下記の3つです。

- 雇用者給与等支給増加額の基準雇用者給与等支給額に対する割合が一定以上であること ⇒増加率が一定以上であること

- 雇用者給与等支給額が前年以上であること ⇒絶対額が増加していること

- 平均給与等支給額が比較平均給与等支給額を上回ること ⇒平均額で増加していること

本来であれば、要件緩和については、平成26年度税制改正であるため、平成26年4月1日以降開始事業年度から適用されるのが通例です。しかし、大綱にあったとおり、遡及して要件の緩和が行われることになりました。

ただし、平成26年3月決算の場合は、要件緩和前の要件で判定して旧基準を適用することになります。そして、平成26年3月期について、要件緩和前では要件を満たさない場合に、新基準で計算して要件を満たす場合は、平成27年3月期の法人税申告時に上積みして適用されることになりました。

なお、平成26年4月1日以降に終了する事業年度については、要件緩和後の取扱いで申告を行います。3月決算の場合だけ、特別という点については注意が必要です。

会計ソフトはバージョンアップが必要

一般的に利用されている会計ソフトは、バージョンアップさせないと、消費税率8%に対応しないようです。よって、会計ソフトを利用されている場合は、会計ソフトを最新の状態にバージョンアップをさせることをお勧めします。

会計ソフトをバージョンアップさせない場合は、下記のような問題が生じます。

(1) 消費税の計算が正しく行えない

多くの場合、消費税の計算の大部分を会計ソフトの機能に依存しています。例えば、税込108万円の取引があった場合に、本体価格100万円と、消費税部分8万円に区別するなどの作業です。仮に、消費税率が5%のままの会計ソフトを利用すると、108万円の取引について、本体部分を102万8,571円、消費税部分を5万1,429円と、誤った形で割り振ってしまうことになります。

(2) 貸借対照表や損益計算書が正しく表示されない

税抜き経理をしている場合は、消費税部分を外した金額で、貸借対照表や損益計算書を作成します。上記で示したように、消費税部分の金額を正しく抜き出すことができないので、結果として誤った貸借対照表や損益計算書が作成されることになります。

なお、税込経理を採用している場合は、貸借対照表や損益計算書の表示には影響を与えません。ただし、消費税の計算が正しく行われないという問題は残ります。

バージョンアップは早ければ早いほど良い

消費税率がアップされた現時点では、会計ソフトのバージョンアップは、早ければ早くしたほうが良いと考えられます。これは、4月になって入力されたデータが5%の消費税として入力されてしまうからです。後になって、消費税率引上げに対応した会計ソフトにバージョンアップしたとしても、5%で入力済みのデータが、自動的に8%に置き換わるわけではありません。

なぜなら、消費税の経過措置という取扱いがあり、4月以降でも、一部の取引については、消費税率が5%で据え置かれる場合もあるため、消費税率8%に対応済みの会計ソフトであっても、4月以降の取引については、5%と8%の消費税率が選択できるようになっているからです。

バージョンアップが遅れれば、入力済みのデータについて、5%から8%へ手作業で、税区分を変更する必要があるので、その作業の手間が増えることになります。

3月中に8%の税率を払う場合の処理

平成26年4月1日以降の消費税率が8%となりましたが、3月中の取引でも8%で請求が届くような場合があります。この場合、どのように処理したらよいでしょうか。